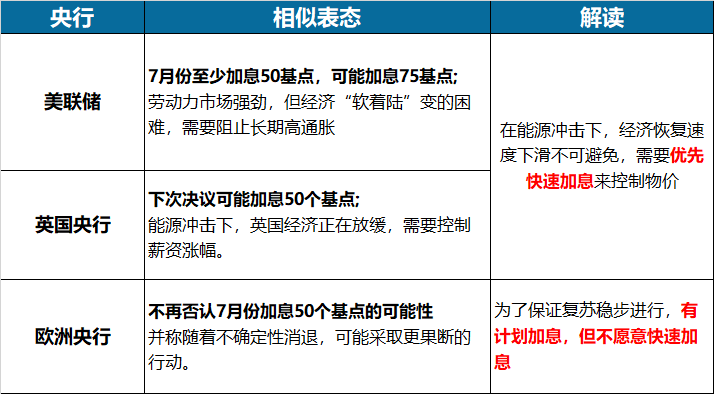

6月29日美英欧三大央行行长齐聚一堂,表态可谓是雷声大雨点小。

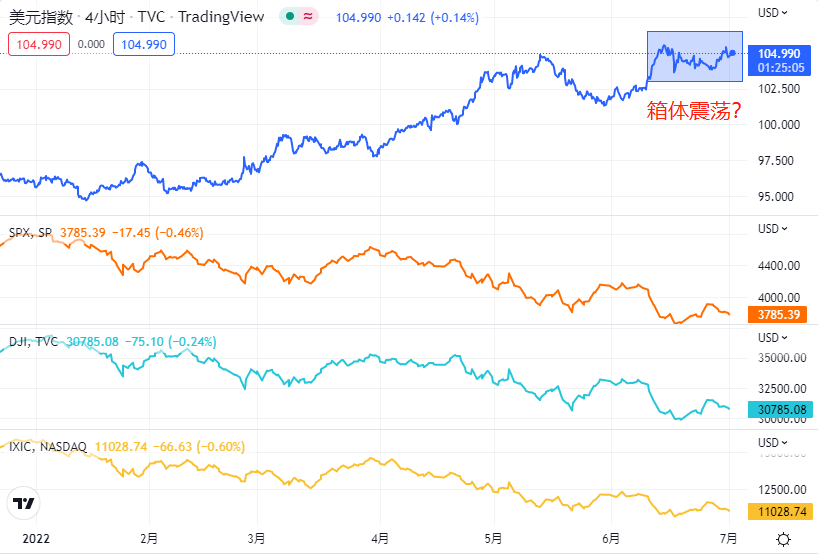

考虑到7月份加息预期的上升空间有限, $美元指数主连 DXMAIN$ 或难以就此突破105.5关口,是否存在顶部强压?若7月保持这种震荡走势?有什么期权适合做对冲么?

本期我们将来学习备兑看涨期权,来应对这种区间震荡预期,逻辑比较简单,也非常实用。快搬好小板凳来听课~

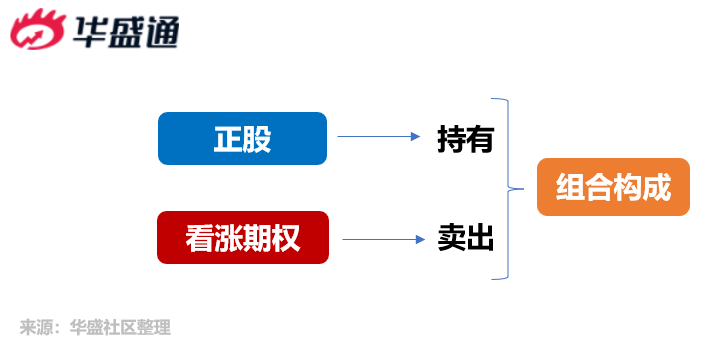

一、什么是备兑看涨策略?

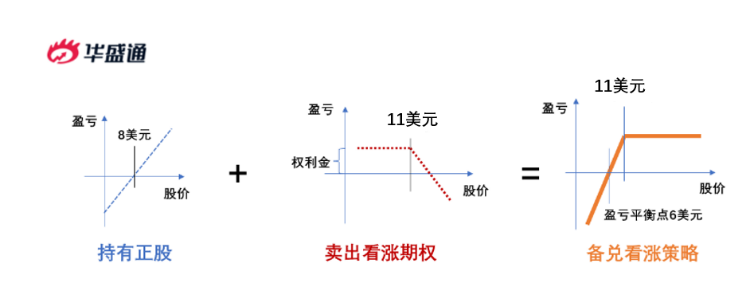

理解:你已经持有正股,认为股票长期会看涨,短期会震荡,可能上涨也不会猛涨,于是可以卖出看涨期权来增强收益。

买/卖方角度:

此时,买方获得一个到期日前可以按行权价买入正股的权利,期待股价越波动,早日实现愿望。

而作为卖方的你则收取权利金,波幅当然是越小越好,最好一直持续到期权到期日那天,拿满买方的权利金。

买方赚波动率的钱,卖方赚时间的钱,横盘或盘整行情,因股价无大幅波动,所以波动率会逐步修正,随着到期日的逐渐到来,此时卖方策略胜率更高

如果没有附加期权的操作,你可能只获取正股仅有的小幅涨势。

二、场景举例

假设你现在持有某正股100股,买入成本8美元/股,持仓成本800美元。目前股价10美元,你认为11美元附近有滞涨,预期横盘小幅震荡一段时间。

于是你卖出一张某到期日的看涨期权,行权价11,权利金为2美元/股*100股=200美元,此时组合盈亏平衡点=正股买入价-权利金=8-2=6美元。

假设到期日当天:

(1)当股价下跌(比如9美元,没超过行权价)

行权价比现在买入的价还贵,买方不会行权,因此他的期权成了废纸。

而你获利的权利金,抵消掉了一部分正股下跌的损失。

当然对冲也有一定限度,最大为200美金,如果继续跌破盈亏平衡点6美元,则正股风险无限。

(2)当涨幅不大(比如10.5美元)

那么期权仍然不会被行权,所得的权利金就增强了收益(800+200=1000美元)

(3)当标的物价格大幅上涨(比如15美元,超过了行权价)

那么期权将会被行权,刚好你手里持有100股,可以拿去给买方履约。

此时正股本身也已经盈利,还赚多200美金,做到了"持仓股票,以备兑换,心不慌"

三、發老师的小贴士

1、该策略的适用范围是?

(1)一般选择流通好、交投活跃的蓝筹股。适合正股处于小幅震荡情形,在慢牛行情中表现较好。

(2) 该策略也适用于中长期持仓投资者,选择较远期的期权,比如30-45天,毕竟短期的权利金较少,收益不明显且无法有效对冲风险。

2、如果期权快到期了怎么办?怎么延续备兑策略?

当距到期日前几天时,可考虑平仓,即买入相对应的看涨期权,可任选以下两种操作:

a,买入更远期的新期权(即展期,但行权价不变)

或者:

b,买入更远期、行权价高一点的新期权(即向上转仓)

延续后有什么变化?

• 盈亏平衡点变大

• 最大收益增强(主要是期权部分的权利金更贵了)

• 但对股价下行的保护能力变弱

3、如果股票发生黑天鹅事件(出现大跌!)怎么办?

股价可能存在较大波动,打破了小幅震荡的预期,此时需要谨慎考虑是否平仓期权,并随后卖出股票止损。

备兑看涨策略,跟之前科普的保护性看涨/看跌策略,同样属于对冲策略的一种

發友可以结合起来一起学习:

另外發老师也开启最新的【期货入门】系列,记得关注哦~好啦,我们下期科普见!

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。

请您独立判断本文中的任何意见、观点或结论是否符合其特定状况,并在有需要时咨询专业投资顾问意见。

全部评论