原创精选> 正文

百事:市场重新定价,估值受到挤压

2018-05-24 17:00

- 百事(PEP) 0

百事股价已从2月的每股120美元跌至5月底的98美元,接近52周新低,颇具吸引力。

本文通过研究得出,由于市场的重新定价、债务的增加、对股东的友好策略(股息、股票回购)、利润率的变化以及含糖饮料的表现不佳等诸多因素,使得估值受到了挤压。

利润不稳定

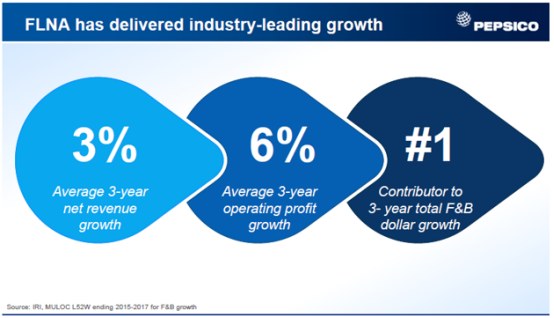

除Frito-Lay北美业务“FLNA”外的营业利润率不稳定的,包含汇率波动、重组费用和其他各种各样的杂项支出等不利因素。但值得肯定的是,营业收入和利润率都在逐年改善。FLNA的营收的利润稳步增长。但北美饮料业务“NAB”仍是巨大拖累。

在2017年的纽约消费者分析师小组会议上,Frito-Lay北美公司总裁兼首席运营官维韦克桑卡兰解释说,FLNA可以维持3%的收入增长,并阐述了FLNA的资金扩张的可持续性。

需求的增长似乎是可持续的,技术的进步和消费者偏好的理解应该会在短期内导致稳定的利润率增长。管理层为FLNA的收入增长和扩张提供了四个策略,完美地结合在了图表中。

这一点在2017年得到了进一步的强调。

北美饮料业务的情况是怎样的,这将如何扭转?

其中一个主要问题是消费者对饮料的偏好发生了转变。含糖饮料变得不那么受欢迎,而且税收明显增加。为了缓解这一状况,百事一直专注于推广矿泉水、果汁和茶,以吸引千禧一代。这不是一个可以迅速完成的转变,但相信百事这艘大船已经开始转弯了。

北美首席执行官艾尔凯里在2017年的纽约消费者分析师小组会议中解释说,NAB正开始好转,并有望改善,新的品类将帮助百事获得更多的市场份额。

正如我们在本文开头的业务段图表中所看到的,NAB的表现一直是诸多品类的集合。一旦高成长的品牌在收入中占据更大的份额,那NAB将看到更多的收入增加。

FLNA一直在不断地前进,并扩大了利润率,剩下的不利因素有些是短期的。总的来说,由于食品创新和技术的改进,运营收入和营业利润率都有所提高。而NAB需要扭转局面以提高估值。

负债增加

以下是在2014年4Q的收益记录中列出的资本配置优先事项:

1.投资业务;

2.向股东支付股息;

3.通过收购来加强他们的市场地位,创造价值,一般每年少于5亿美元;

4.第四种资本配置优先级是通过股票回购将剩余现金返还给股东,在维持资本结构的前提下,使他们能够以有吸引力的利率进入债务资本市场。

上面提到的改善业务的举措,可能会使债务负担增加,并且已经在增加。

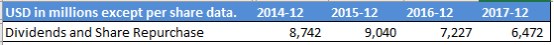

下表列出了每年的股票回购和股息总额。自2014年以来,百事已向股东返还了310亿美元。

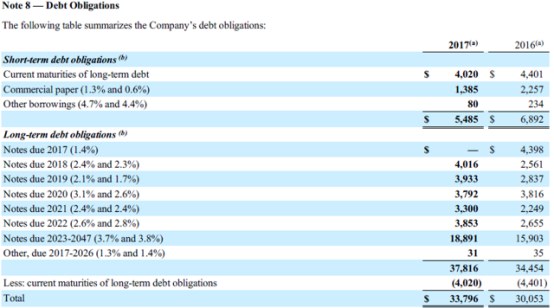

当然,这不是在指责百事发行债券向股东返还资本。本文将在后面讨论,百事的ROIC(资本回报率)很健康,而债务的成本非常低,如下所示,债务管理做得很好。

同时虽然百事有着强大的自由现金流,但它已经不足以覆盖股息和股票回购的支出。

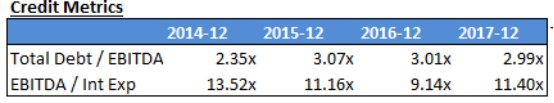

即使债务上升,信贷指标仍然有利,杠杆(债务/未调整的EBITDA)在适度水平上保持相当稳定,利息覆盖率仍然健康。

投资者们注意到债务的增加,自由现金流不足以支付股息和股票回购的不利因素;但从好的方面来看,债务的结构干净,且利率很低。

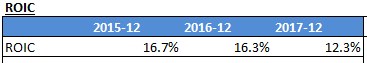

债务和营业收入的增加对ROIC的影响如何?

上文提到在过去3年里,运营收入和利润率都有所改善,这在很大程度上是由FLNA推动的,而在同一时期,债务也在增加,以股息和股票回购的形式向股东返还资本。

在过去的三年中,ROIC的表现有所下降。值得注意的是,2017年的ROIC受到了减税和就业法案“TCJA”的负面影响。如果使用22%的税率,2017年的ROIC将是17%。2017年的资本成本为6%。管理层应该因其创造的超额资本回报受到称赞。请注意下面的表是未调整的。

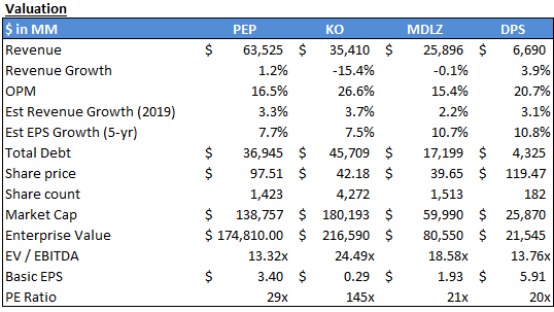

估值

以下是可口可乐、亿滋和胡椒博士的估值。总体而言,百事在营收增长方面并不突出。在大多数指标中,百事都处于中间位置,很难确定其估值。

结论

该股目前处于或接近52周低点,由于投资者不愿支付高市盈率,市场重新定价。笔者认为百事只是股价表现差,并不是公司出现问题。总的来说,分析师和投资者只是对北美饮料业务NAB的表现不太满意,因此股价受到冲击。但这是暂时的,随着百事的改善举措产生效果,增长的空间仍然充足。