原创精选> 正文

好市多与克罗格的估值鸿沟

2017-04-06 17:05

- 好市多批发(COST) 0

- 克罗格(KR) 0

- 亚马逊(AMZN) 0

初看好市多(NASDAQ:COST)和克罗格(NYSE:KR),它们是较为相似的两家公司。两家公司都经营零售业务,其中好市多是连锁会员制仓储量贩店,克罗格是杂货店。它们同时还经营着大量的加油站,是亚马逊(NASDAQ:AMZN)和Jet(Private:JET)等网络零售商的竞争对手。当前好市多和克罗格的PE分别为30和15,可见市场对好市多的估值为克罗格的两倍。

相较克罗格,好市多的市盈率可能处于过高水平,笔者将在下文说明理由。对于对零售股有兴趣的长线投资者而言,比起好市多,克罗格也许是更佳的选择。

财务状况对比

下表是好市多和克罗格最新年报的部分财务数据:

数据来源:好市多、克罗格官网

从上表可知,两家公司的总营收、营业利润和营业利润率相当。最新财年中,好市多的净利润比克罗格多16%。上一财年中,好市多的净利润同样比克罗格高16%。此外,好市多的销售总务管理支出的营收占比低于克罗格,两家公司分别为10%和17%。

好市多年利润为23亿美元,克罗格年利润为19.7亿美元,而前者的市盈率是后者的两倍,市场的判断是合理的吗?

尽管好市多的净利润率比克罗格高16%,但笔者并不认为这就能成为好市多估值几近翻倍的依据。因此从当前的财务状况来看,比起克罗格,好市多似乎被高估。

净利润与每股收益

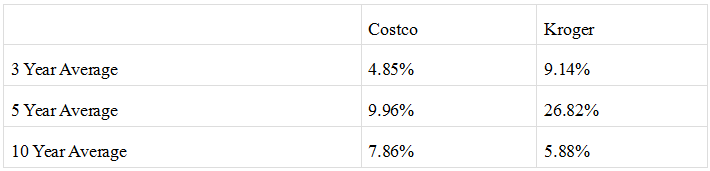

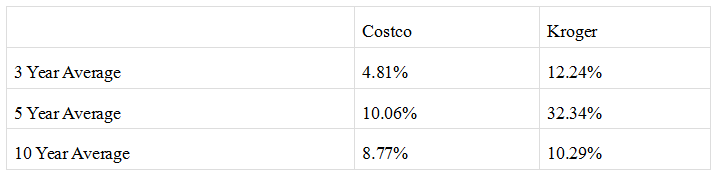

好市多与克罗格当前财务规模相当,但就净利率而言,好市多比克罗格高出16%,因此好市多的市盈率更高的原因也许与其净利润增速有关。下表是两家公司的净利润和每股收益的最近三年、五年和十年的年均增长率情况:

净利润增长率(%)

每股收益增长率(%)

来源:好市多、克罗格官网

克罗格过去三年和五年的净利润增长率轻松超过好市多,而过去十年的净利润增长率则是好市多略胜一筹。由于进行了股票回购,克罗格的每股收益增长率远超好市多。

好市多过去三年和五年的净利润增长率不及克罗格,但前者的历史市盈率为后者的两倍,这似乎不太合理。好市多过去十年的年均净利润增长率高于克罗格,但如果克罗格继续之前三年和五年的出色表现,好市多的优势将不复存在。因此从净利润增长率看来,比起克罗格,好市多似乎被高估。

股息派发

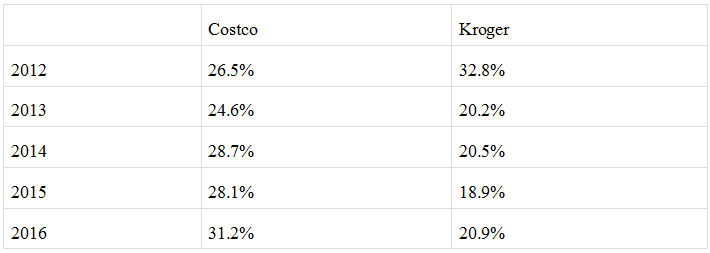

如果说公司当前的财务状况和净利润年均增长率不足以说明好市多的估值情况,那么公司派发的股息也许可以。尽管好市多和克罗格都不是真正的“股息贵族”,但两家公司分别从2004年和2006年开始不断上调股息。当前好市多的股息率为1%,克罗格的股息率为1.6%。假设好市多的市盈率与克罗格相同,那么好市多的股息率应为2%,与克罗格相差无几。据专业财经网站GuruFocus,克罗格的五年股息增长率为16%,而好市多则略低,为13.8%。下表是过去五年中两家公司的股息支付率情况:

股息支付率

来源:好市多、克罗格官网

克罗格的股息支付率低于好市多,因此克罗格未来停止或放缓股息率上调的风险更低。过去五年中,克罗格的股息年增长率高于好市多。

从股息支付率和股息增长率看来,克罗格似乎优于好市多,因此,从股息政策来看,这也不太能说明好市多的估值为何为克罗格的两倍。

结语

总之,比起零售同行克罗格,好市多当前似乎被高估。尽管好市多的净利率比克罗格高出16%,但其过去三年和五年的净利润年增长率低于克罗格,同时五年期股息增长率也不及克罗格,然而,好市多的市盈率却高达30,为克罗格的两倍,这显然是不合理的。因此,对于有意零售行业的长线投资者而言,相较好市多,克罗格似乎是更佳的选择。

免责声明:本文仅供参考,并非投资建议,我们将竭力提供专业可靠的信息。转载请注明来源,华盛证券将保留所有法律权益。

推荐文章

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

春节休市提醒 | 港股除夕下午休市,大年初四开市;美股下周一休市一日

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?