熱門資訊> 正文

美銀最新報告:全球股市波動率抬頭 這些板塊暗藏機會與風險

2025-08-07 19:10

智通財經APP獲悉,美銀最新發布的《全球股票波動率洞察》報告稱,儘管恆生中國企業指數今年以來已上漲 20%,但投資者持倉仍相對較輕。2025 年中國經濟有望逐步企穩,為市場帶來戰略性佈局機會。反內卷改革是一大關鍵驅動力,其重心已從 2015 - 2016 年的舊經濟國企領域轉向新能源、電動汽車等新經濟領域的供應鏈問題,且採取漸進式實施策略。這種政策導向為相關板塊帶來了持續動力,尤其是國內消費領域的科技和金融龍頭股。

一、美股波動:政策與 AI 成關鍵變量

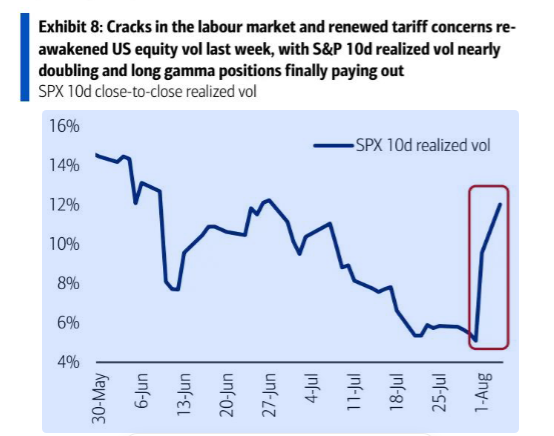

7 月下旬,美國股市波動率被重新激活,標普 500 指數打破夏季平靜,出現年內較為顯著的波動。這背后是多重因素的疊加作用:勞動力市場出現裂痕、關税政策波動以及 AI 相關交易的震盪。

美銀指出,2025 年美股市場有兩大核心主題值得關注。其一,政策不確定性並非偶然現象,而是常態,關税政策的反覆波動就是明證;其二,股票的脆弱性在 AI 相關科技股中表現尤為突出,Meta、亞馬遜、微軟等科技巨頭的股價異動充分體現了這一點。

從歷史數據來看,波動率指數(VIX)在第三季度往往存在季節性上漲趨勢,這進一步強化了 2025 年美股波動率觸底回升的觀點。基於此,美銀建議投資者通過把握波動率底部來降低方向性交易成本。例如,可用 9 月到期的 VIX 16.5 看跌期權為同期標普 500 指數看跌價差合約融資,既能在季節性波動較大的時期防範下行風險,又能控制成本,這在當前呈現出歷史性逢低買入特徵的美股市場中,是頗為有效的對衝方式。

圖表 :勞動力市場出現裂痕,關税擔憂重現,上周美國股市波動率被重新激活,標普 500 指數 10 日實際波動率幾乎翻倍,多頭伽馬持倉終於獲得回報

二、歐元區銀行股:漲幅亮眼但風險暗藏

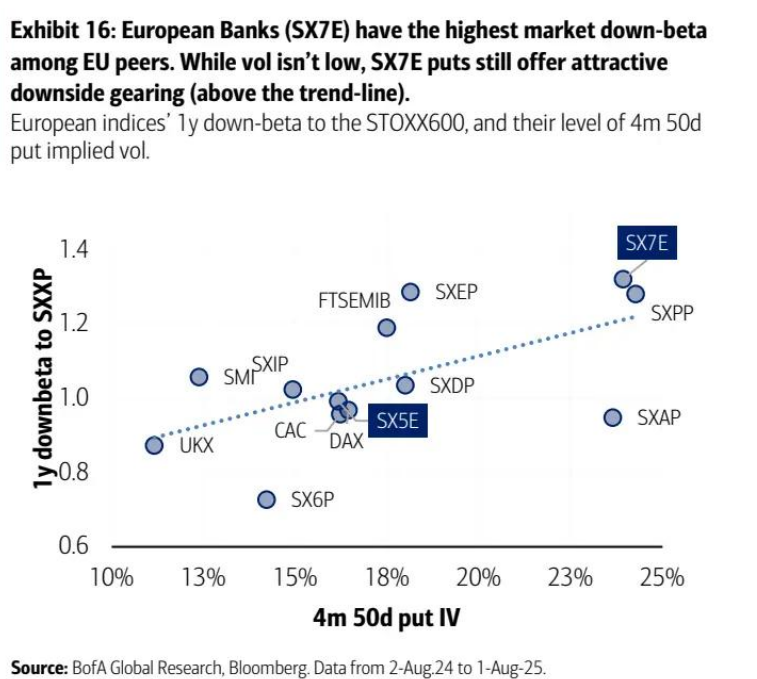

今年以來,歐元區銀行股表現搶眼,漲幅近 50%,遠超歐洲斯托克 50 指數 8% 的漲幅,成為歐洲股市資金流入的主要受益者。其優異表現得益於高周期性、較高的市場貝塔係數,以及併購、回購等行業利好因素。

不過,美銀提醒,儘管歐元區銀行股仍有進一步上漲的可能,但當前持倉情況和價格走勢已顯超買,在歐洲增長風險的背景下較為脆弱。

對於投資者而言,對衝風險顯得尤為重要。美銀推薦 2025 年 12 月到期的 SX7E 階梯式看跌價差合約,與普通看跌價差合約相比,其保護力度最多高出 1100 個基點,成本僅多 30 個基點,這得益於陡峭的 SX7E 看跌期權偏度。此外,2026 年 3 月到期的 SX7E - SX5E 交叉區間方差價差合約也是不錯的選擇,該合約近期表現平穩甚至為正,若市場拋售導致 SX7E 過度多頭持倉加劇負貝塔係數,其能從 SX7E 的大幅波動中獲利。

圖表:在歐盟同行中,歐洲銀行(SX7E)的市場下行貝塔係數最高。儘管波動率不算低,但 SX7E 看跌期權仍提供具有吸引力的下行槓桿(高於趨勢線)

(歐洲各指數相對於斯托克 600 指數(STOXX600)的 1 年期下行貝塔係數,以及它們 4 個月 50 日看跌期權隱含波動率水平)

三、恆生中國企業指數:反內卷改革帶來新機遇

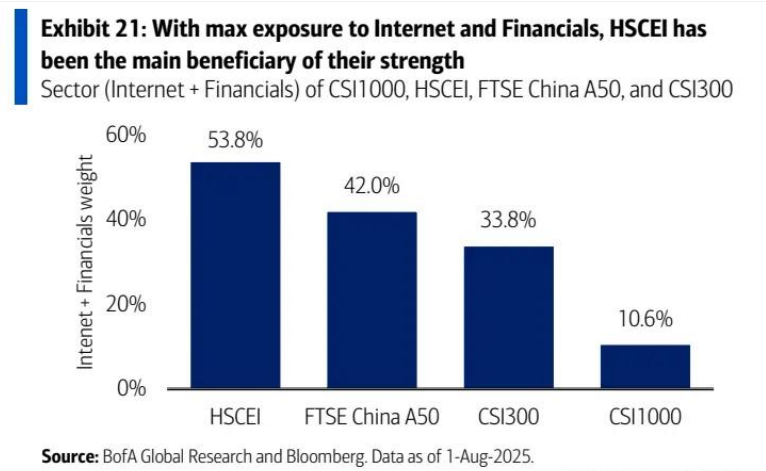

儘管恆生中國企業指數今年以來已上漲 20%,但投資者持倉仍相對較輕。美銀認為,2025 年中國經濟有望逐步企穩,為市場帶來戰略性佈局機會。

反內卷改革是一大關鍵驅動力,其重心已從 2015 - 2016 年的舊經濟國企領域轉向新能源、電動汽車等新經濟領域的供應鏈問題,且採取漸進式實施策略。這種政策導向為相關板塊帶來了持續動力,尤其是國內消費領域的科技和金融龍頭股。

從波動率角度看,恆生中國企業指數的波動率定價極具吸引力,偏度僅為 - 0.9%,處於歷史低位。美銀建議採用看漲比率策略,該策略能捕捉 20% 的上行潛力,同時有效管理下行風險。考慮到恆生中國企業指數對互聯網和金融板塊的高權重,其有望在持續的南下資金推動下,成為中國市場的突出表現者。

圖表:由於對互聯網和金融板塊敞口最大,恆生中國企業指數(HSCEI)成為這些板塊上漲的主要受益者

(中證 1000、恆生中國企業指數、富時中國 A50 指數和滬深 300 指數的(互聯網 + 金融)板塊權重)

四、全球市場波動率數據透視與投資策略總結

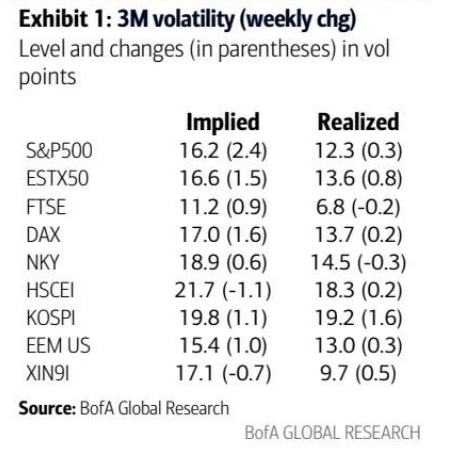

從美銀提供的 3 個月波動率數據來看,各主要指數表現各異。

標普 500 指數隱含波動率為 16.2,實際波動率 12.3;歐洲斯托克 50 指數隱含波動率 16.6,實際波動率 13.6;日經 225 指數隱含波動率 18.9,實際波動率 14.5;恆生中國企業指數隱含波動率 21.7,實際波動率 18.3。

這些數據反映出不同市場的波動特徵和預期差異,為投資者制定跨市場策略提供了參考。例如,恆生中國企業指數的高波動率既意味着風險,也暗藏着高收益機會,關鍵在於找到合適的對衝和佈局方式。

面對當前的市場環境,美銀給出了清晰的策略建議:對於美股,可利用波動率底部特徵,通過期權組合降低對衝成本;對於歐元區銀行股,需警惕增長風險,及時佈局對衝工具;對於恆生中國企業指數,可把握反內卷改革機遇,採用看漲比率策略佈局。

需要注意的是,任何交易策略都存在風險,投資者應根據自身風險承受能力和市場經驗,謹慎選擇適合的投資方式。在波動率上升的市場中,合理的資產配置和風險對衝將是實現穩健收益的關鍵。

總體而言,當前全球股市正處於波動率上升的關鍵階段,政策、行業動態和市場情緒相互交織,既帶來了挑戰,也孕育着機會。密切關注市場變化,緊跟專業機構的研究指引,將有助於投資者在複雜的市場環境中找準方向。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意