熱門資訊> 正文

巴菲特投資的日本商社股 又接二連三創出歷史新高

2023-05-10 19:52

財聯社5月10日訊(編輯 史正丞)就在全球股民為「美國衰退什麼時候來」、「AI到底還要炒多久」絞盡腦汁的時候,巴菲特的投資持倉又迎來了新的高光時刻。

截至東京市場周三收盤,受到超預期財年利潤指引和3000億日元回購(接近總股本6%)計劃刺激,三菱商事周三大漲3%,創下股價歷史新高。此前住友商事和伊藤忠商事,也在財報公佈后於本周二創下歷史新高。

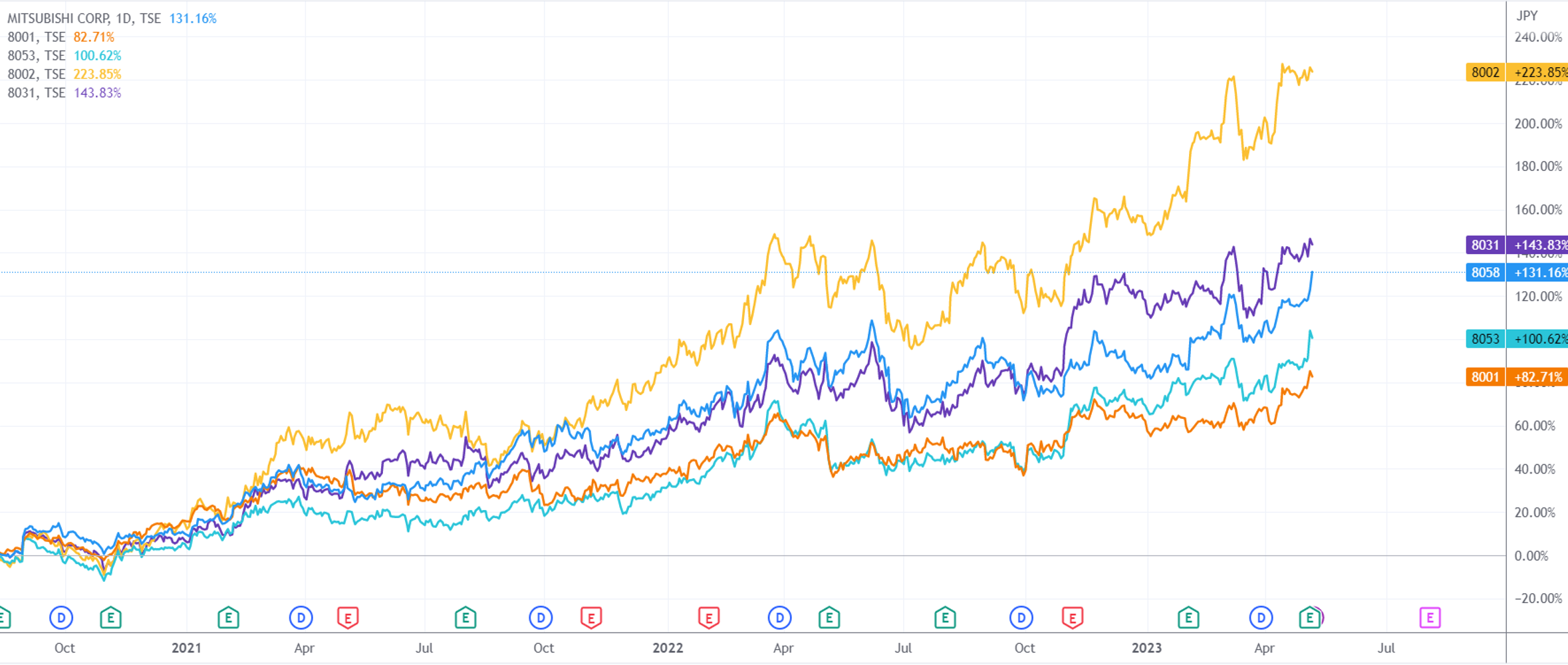

整體來看,自從巴菲特在2020年8月挖掘出日本投資機會后,5大商社股價的漲幅達到驚人的80%-230%。

(五大商社股價日線圖,來源:TradingView)

這些日本股票的最新財報,也能體現出巴菲特「價值投資」的真諦。截至5月9日,五大商社均披露了2022財年(截至2023年3月)的財報。橫向對比來看,五家公司上一財年的合計淨利超過4.2萬億日元(約合人民幣2150億元),較2020財年增長超4倍。除了伊藤忠外,其余四家的利潤數據均達到歷史新高。

對於當前財年,5家公司均預測整體利潤可能會有所收窄,不過仍然好於市場預期。同時即便算上過去三年的漲幅,這些股票的估值也沒有達到昂貴的區間,甚至三菱和住友商事仍處於低於賬面價值的狀態。

東海東京證券分析師Hideaki Kuribara解釋稱,這些商社的利潤基本上處於上行趨勢,過去十年里,這些貿易公司一直在增強非資源板塊的業務,從而穩定營收,現在也到開花結果的時候了。

巴菲特:有機會還想買

巴菲特最早在2020年披露伯克希爾持有五大商社各5%的股份。在今年4月訪問日本期間,巴菲特也對媒體表示,繼去年11月把持股提高到6%以后,最新的操作已經把持股比例提高至7.4%,未來還有可能進一步增持至9.9%。

類似於可口可樂、蘋果公司,巴菲特的投資風格一向是挑選高分紅、值得長期持有的標的。所以他今年也帶着自己的接班人阿貝爾一同訪日,為的是「接下來幾十年繼續與這些日本公司合作」。

對於巴菲特而言,投資日本市場還有一個非常大的優勢——融資成本非常低。根據今年4月伯克希爾日元債的發行文件,五年期日元債的票面利率為1.135%。要知道,受到今年初日本央行退出收益率曲線控制政策(YCC)的揣測影響,日本市場的融資利率已經達到近8年來的高點。

(日本十年期國債收益率,來源:TradingView)

令巴菲特十分驕傲的「穩定分紅+低融資利率」組合還能維持多久,不確定性正變得越來越大。日本央行行長植田和男本周二在日本國會表示,一旦日本央行的通脹預期能夠穩定在2%,就會終結YCC政策,並開始縮表。目前高盛、美國銀行的分析師也預期日本央行會在7月對YCC做出調整。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?