原创精选> 正文

大V言财经 | 硅谷银行暴雷下,隐藏了哪些投资机会?

2023-03-15 21:21

编者按:危险总是伴随转机,硅谷银行暴雷,美联储有望加快结束加息,债券是个机会,科技成长股和虚拟资产也有望迎来配置良机。3月14日《跑赢美股》直播节目特邀讲师言财经为大家带来分享,以下是本次直播主要内容>>>

核心观点:

1、危险总是伴随转机,硅谷银行暴雷有望促使美联储有望加快结束加息;

2、美债是个机会。一旦暂停加息,切换到降息,可以关注高质量成长主线:AI主线 、网安主线

不借钱,这些企业可能会死;借钱,又怕钱收不回来

硅谷银行暴雷让我们见识到美国银行隐藏的风险。3月9日硅谷银行出售债券资产,出让股权募资,风险发酵,储户挤兑。3月10日美国存款保险机构接管。从问题爆出到监管介入接管,仅仅2日。风险几乎蔓延到所有的区域性银行。

怎样看待硅谷银行暴雷?它其实就是加息周期尾部的黑天鹅风险,每一轮强加息周期都以危机收场。一句话概括其实就是一场挤兑,源于负债端(储户的存款)与资产端(银行放出的贷款+各类证券)的期限错配。公司的资产与负债端的匹配出现了问题,而且核心问题是出在负债端,成本不断变高,投资者以前低息买入可能流出转而追求更高的利率水平,公司的负债端撑不住。再加上部分科技创投很难安然躲过本轮经济寒冬,现有的客户又还要拼命烧钱,但公司又可能不再敢再借钱给这些企业,从而形成一个囚徒困境:不借钱,这些企业可能会死;借钱,又怕钱收不回来。陷入到两难境地。

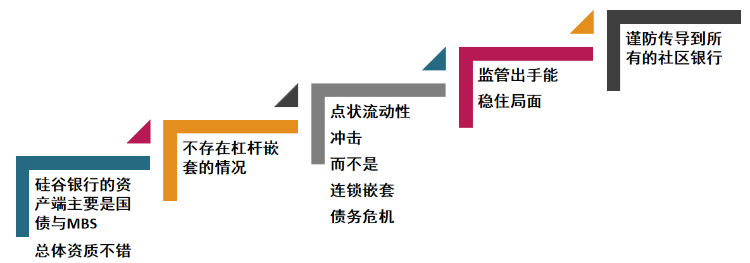

言财老师认为,从后续影响的来说,风险是远远小于雷曼危机的。硅谷银行的资产端主要是国债与MBS,总体资质不错,也不存在杠杆嵌套的情况。这属于点状流动性冲击而不是连锁嵌套债务危机。监管出手迅速,大概率是能稳住局面的。

危险总是伴随转机,硅谷银行暴雷有望促使美联储有望加快结束加息。

首先来看为什么流动性危机爆发以后美联储到了进退两难的境地?因为美联储最重要的三个职责第一物价稳定,这也是美联储为什么要千方百计降低通胀的原因。第二是就业稳定,第三是经济增长。表面上看流动性危机爆发和美联储的主要职责并无太大联系,这里就涉及到传导的效应,金融是现代社会的基石,没有金融稳定性,就业、经济增长都会出现巨大问题。接下来美联储加息将不得不考虑金融的稳定性,所以言财老师认为美联储会提升对通胀的容忍度。

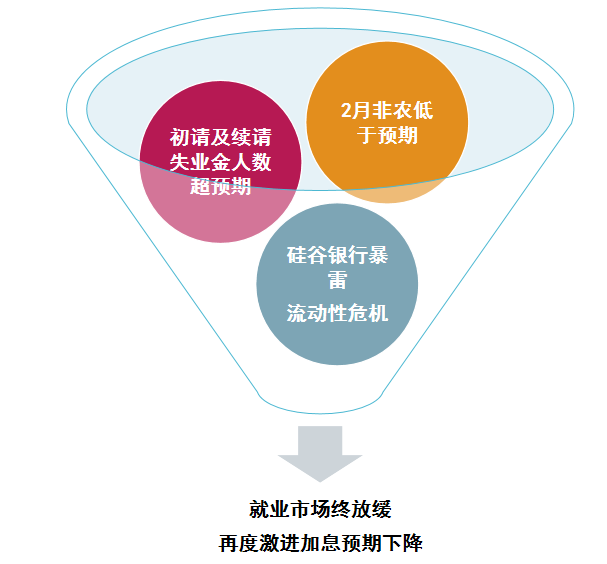

流动性危机的冲击叠加初请及续请失业金人数超预期,就业放缓,激进加息预期下降。

上周的公布的非农数据,2月美国季调后新增非农就业31.1万人,高于预期值22.5万人;非农失业率环比走升0.2%至3.6%,失业率提升。言财老师表示,单纯从就业人数来看,本次非农超预期。与就业人数相比,工资放缓是联储更愿意看到的。因为工资决定了整个社会的购买力,决定了美国的消费的强度,如果工资过高,通胀就下不来。2月,非农就业平均时薪同比和环比都比市场预期的要低,这是一个相对来说是非农数据里最值得欣喜的事情。初请失业金与续请失业金人数都创下几周以来的最差表现,这表明就业市场开始降温。

上周二、三鲍威尔听证会以后,加息终点利率提升至5.5-5.75%,上行25个BP,3月份加息50个BP的概率超过加息25个BP的概率,2023年已经不再预期降息。仅仅两个交易日,加息终点降至4.75-5%,下行了75个BP。年内只剩下一次加息,6月份开始将降息3次。因为暴雷事件的持续发酵,导致市场认为美联储会将维护金融系统的稳定性权重提高,从而放缓加息。

从昨晚公布的美国CPI数据来看,2月CPI季调后CPI月率0.4%,是2022年12月以来新低;未季调核心CPI年率5.5%,已连续第六个月下降,总体来说优于市场预期,这也更加印证了美国的加息周期已经渐入尾声。

危机为什么会在这个时间点爆发?

硅谷银行暴雷,一石激起千层浪,加息预期急剧降温。美联储40年最快速加息带来的危害也正逐步爆发。危机为什么会在这个时间点爆发?

言财老师称,这其实祸根早就埋下了。20年史诗级放水,美国商业银行负债端(储户的存款)与资产端(银行放出的贷款+各类证券)快速膨胀,膨胀以后物价暴涨,2022年又开始急速加息。急速膨胀,快速收紧,危机总会暴露。

首当其冲的就是高杠杆,比如Bill huang、虚拟资产,紧接着就是与高杠杆相关的个体,像Silvergate Bank、SNBY这几个跟虚拟货币挂钩较大的也暴雷了,接着就会带动行业杀估值,科技创投大受影响。科技股持续暴跌,一级市场独角兽估值持续下调,科技企业融资困难。

言财老师表示对于投资者来说,危险总是伴随转机,我们应该看到危险也要看到转机。危机体现在区域性银行大面积暴雷,金融整体稳定性担忧火速升级。就好像你的好朋友的钱存在硅谷银行提不出来了,而你有一笔钱存在第一共和,这个时候你是不是也会担忧自己的钱提不出来。转机体现在加息周期可能因此提前结束,如果一些存款消失了,会影响到很多企业的贷款的发放和工资发放等,某种程度上也可以带动通胀下行。

一轮资产泡沫破灭了以后将导致大家对未来的信心非常差。言财老师认为消费需要根据宏观环境做一些调整,配置层面上,一如既往的看好美债( $TLT )。如果已经明确加息仅有最后一两次,美债是个机会。如果一旦暂停加息,切换到预期降息,那么科技成长股将迎来较好的表现,可以关注高质量成长主线:AI主线 、网安主线(如CrowdStrike $CRWD ),同时虚拟类的资产,也会迎来一个转机。

风险提示: 投资涉及风险,证券价格可升亦可跌,更可变得毫无价值。投资未必一定能够赚取利润,反而可能会招致损失。过往业绩并不代表将来的表现。在作出任何投资决定之前,投资者须评估本身的财政状况、投资目标、经验、承受风险的能力及了解有关产品之性质及风险。个别投资产品的性质及风险详情,请细阅相关销售文件,以了解更多资料。倘有任何疑问,应征询独立的专业意见。

推荐文章

美股机会日报 | 阿里发布千问3.5!性能媲美Gemini 3;马斯克称Cybercab将于4月开始生产

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?