原创精选> 正文

财报前瞻 | 绩前抢跑!快手股价月内回血近70%,Q3财报会有惊喜吗?

2022-11-22 14:52

编辑:Yura

快手 $01024.HK 将于2022年11月22日公布2022年第三季度业绩。

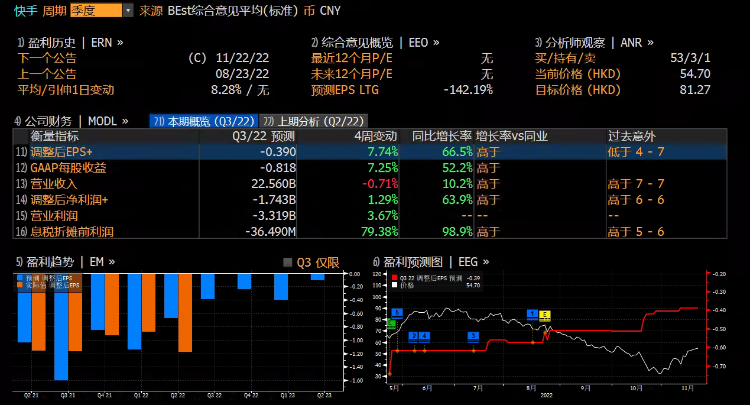

据彭博分析师预期,快手2022年Q3营收为225.6亿人民币,同比增长10.2%;调整后净亏损17.43亿人民币,同比增长63.9%。近期共有53位分析师给出“买入”评级,平均目标价81.27港元。

回顾快手 $01024.HK 二季度财报,快手Q2总营收同比增长13.4%至 217亿元,经调EBITDA达4.1亿元,自2020 年第四季度以来该指标首次转正。国内业务方面,快手实现提前单季盈利目标,Q2经营利润超9300万元。快手Q2平均日活跃用户达3.473亿,每位日活跃用户日均使用时长达到125.2分钟,同比增长17.1%。

快手科技创始人兼首席执行官程一笑表示:“我们持续深化变现、提升自身效率的同时,秉持为用户和社会创造价值的初心不变,利用我们的视频化载体、技术服务能力赋能更多行业展望未来,我们将继续深耕和拓展基于信任的生态系统,释放公私域组合流量的潜力,致力于为用户、内容创作者、合作伙伴和股东创造价值,推动集团的可持续增长。”

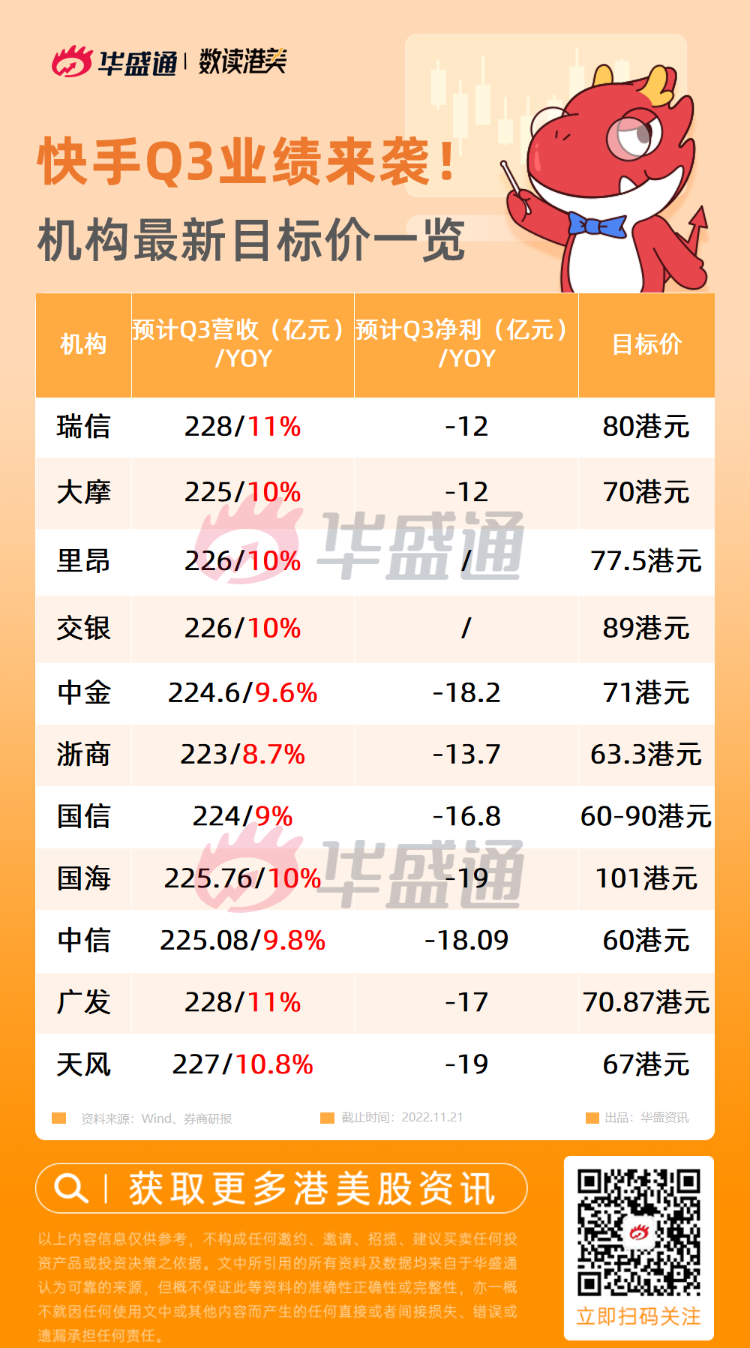

快手 $01024.HK 早盘跌超7%,午后一度拉升转涨,截至发稿,快手月内股价反弹超66%,Q3财报即将公布,三季报能否助力快手股价进一步上扬?以下是小编整理的机构对快手本次业绩的预测:

总体来看,多家机构预计快手Q3营收同比增长约10%,其中瑞信、广发证券预计快手本季营收228亿人民币。那么,这次财报主要关注哪些要点呢?

流量端增长稳健,受益于优质内容和竞争趋缓

作为短视频社区,DAU对于快手来说尤为重要,可以说是快手生态一切要素的基石。浙商证券预计Q3快手DAU同比增长12%至3.59亿,MAU同比增9.5%至6.27亿,单DAU人均使用时长同比增长9%至129分钟,主要得益于内容质量及运营效率的持续提升。

此外,快手暑期档共上线50多部短剧,其中22部实现播放量破亿,量产机制成熟,培育多个优势品类,截至7月短剧日活用户已达2.6亿。该行认为竞对在战略上转向利润优先而带来的商业化提速有利于未来快手流量端增长。

广告短期或承压,直播电商维持高景气度

CTR数据显示2022年7月和8月整体市场广告花费同比分别下滑8.7%和6.2%,招商证券认为,受宏观经济环境影响,企业营销需求不足或延滞,预计快手1024三季度外循环广告或仍然承压。内循环方面,西部证券表示,三季度品牌广告主的投放意愿依旧谨慎,基于快手电商生态产生的内循环广告需求修复情况好于品牌广告。随着四季度迎来电商大促,商家广告投放需求增加,预计内循环广告将持续贡献收入增量,该行预计3Q22公司广告收入115.34亿元,同比增长6%。

电商业务方面,天风证券预计Q3快手电商GMV同比增长29%至2272亿元。自10月28日起,切断8个月的淘宝联盟商品链接将在快手直播间购物车及短视频购物车恢复,并于10月31日正式全面恢复完成,天风认为重新开放淘宝联盟外链有助于快手完成公司全年GMV9000亿目标且有可能超预期。

考虑到Q4为电商旺季,预计会为Q4GMV带来一定增量,该行建议关注公司116心意购物节成交情况。此外,据媒体报道,程一笑从9月中旬起兼任快手电商的第一负责人,带队电商事业部。同时本地生活业务升级为一级部门并由原电商事业部负责人笑古负责,天风认为此次调整后CEO亲自带队,公司资源有望进一步倾斜电商业务。

直播业务方面,浙商证券预计快手收入85 $01024.HK 亿元(同比+10.1%,环比-0.7%),直播同比增长主要来自付费用户的快速增长,增长主要来自两方面:

- 公司大盘流量同比增长;

- 直播付费用户转化水平同比提升,得益于“快招工”和相亲等新业务增长较快、公司和工会加强合作丰富内容供给并推出多元创新玩法。

机构观点

- 大摩:降快手 $01024.HK 收入预测,以反映广告业务的疲软

大摩发表报告,降快手收入预测,以反映广告业务的疲软,目标价由100港元下调至70港元,但考虑到股价及预期均处历史低位,以及管理层变动后,第四季度潜在增长加快和盈利能力提高,维持“增持”评级。大摩预计,快手第三季总收入为225亿人民币,按年增长10%,比市场预计低出3%;non-IFRS凈亏损料为12亿元。日活跃用户数量料按年增长15%至3.69亿,每日花费时间料按年增长9%至130分钟。

大摩对快手今年至后年的收入预测下调2至7%,大致维持对成本控制所带来的利润率改善的预期。该行预计明年收入将增长12%,其中广告收入增长15%,直播收入增长2%,电子商务等收入增长31%。

- 野村:广告业务收入复苏得较预期慢

野村预测快手 $01024.HK 今年第三季收入将按年增长9%,低于市场预期,主要由于宏观经济不景下广告商取态变得更为保守,令广告业务收入复苏得较预期慢。而在更严格的成本控制措施下,预期快手非通用会计准则综合经营溢利率可按年提升17.5个基点至负7%,对比市场普遍预期达到负9%。该行估计快手每日活跃用户(DAU)将增长13%至3.62亿人,每DAU平均每日观看时间则按年提升8%至128分钟。由于广告收入下降,野村将今明两年收入预测各下调2%,经营溢利率预测基本保持不变,维持“中性评级,目标价从78港元下调至48港元。

- 交银国际:国内业务仍有望维持调整后经营层面盈亏平衡

交银国际预计快手 $01024.HK 3季度DAU环比净增1600万,总流量同比增24%/环比增10%。预计3季度收入同比增10%。因广告疲弱,下调3季度收入同比增速预期至10%,预计收入为226亿元(人民币,下同)。预计经调整净亏损率同比收窄至10%,国内业务仍有望维持调整后经营层面盈亏平衡。

3季度直播收入同比增速或放缓至11%,但公会合作持续提升直播付费用户转化;该行维持3季度电商GMV增速预期(+26%),佣金率或较去年同期略有提升,带动收入同比增37%。外循环短期仍承压,或拖累广告收入低于预期。交银预计3季度广告收入115亿元,同比增速放缓至5%,低于交银此前预期。将目标价从110港元下调至89港元,维持“买入”评级。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底