原创精选> 正文

ETF周报 | 做空美指继续狂欢,SQQQ连涨三周!美银:美股将继续下行

2022-10-02 18:29

1、本周美股ETF涨幅榜

在通胀和经济衰退双重压力下,美股再次度过艰难一周,三大指数周内跌超2%,道指和标普500均创年内新低,纳指也接近今年低点。

美国本周公布的二季度和8月份核心PCE均高于市场预期,美联储官员重申抗击通胀决心。季度GDP数据显示美国经济正陷入技术性衰退,进一步加剧了市场的担忧。

从ETF周涨幅榜看,主要为反向/做空类ETF领涨,小市值基金做空公用事业的ETF $SDP 周涨19.07%位居第一。本周美元指数有所降温,黄金指数反弹,做多黄金类ETF上榜,2倍做多金矿的 $JNUG 周涨16.6%位列第二。此外,做空半导体、房地产及做多能源ETF涨幅紧随其后。

美国至9月24日当周初请失业金人数录得19.3万人,为2022年4月23日当周以来新低;8月核心PCE年率4.9%超过4.7%的预期。

布拉德继续承诺将通胀率降至美联储2%的目标,这一承诺得到了向来立场偏鸽派的芝加哥联储主席埃文斯和明尼阿波利斯联储主席卡什卡里的广泛赞同。亚特兰大联储主席博斯蒂克表示,他支持在今年年底前进一步加息1.25个百分点,以应对比他预期的更糟糕的通胀。

2、主要股指ETF表现

美股股指ETF方面,本周3倍做空纳指 $SQQQ 、标普500 $SPXS $SPXU 和道指 $SDOW 的ETF涨幅居前,周内累计涨幅均在8.8%至9%之间。

美股上半周有所抵抗,周三大幅反弹,但是随着周四、周五有关通胀和经济数据的公布,市场恐慌再度袭来。周内道指和标普分别下跌2.92%和2.91%,创今年新低,纳指周跌2.69%,距离今年前低一步之遥。

美银技术策略师Stephen Suttmeier表示:“我们将14000点标记为美股8月的最大支撑位。上周,纽约证交所综合指数跌破这一水平,我们认为这预示着股市还会走低,标普500的熊市将持续到10月。”

衡量市场恐慌程度的芝加哥期权交易所波动率指数(VIX)飙升,突显了市场的担忧。高盛集团上周末大幅下调了对美国股市的目标,警告称利率前景的大幅上升将给估值带来压力,这让市场前景更加黯淡。

另外,科技股表现加剧了市场恐慌。美银分析师将对苹果的评级由“买入”下调至“中性”,目标价更是由185美元下调约14%至160美元,同时还下调了对苹果在2023财年的业绩预期;美光科技四季度财报营收不及预期,美光CEO直言,各行各业客户的芯片订单都在减少。

3、区域市场ETF表现

区域ETF方面,本周2倍做空巴西的 $BZQ 和做空新兴市场的 $EEV 涨幅居前,其余上榜也多为做空类ETF。

本周巴西股指连跌四天,周五反弹,周线小幅下跌。巴西将于10月2日举行总统选举首轮投票,这给市场带来较大波动。

不过,贝莱德新兴市场固定收益主管Amer Bisat表示,对巴西的中期投资机会普遍持积极看法。他指出,巴西的企业盈利强劲,金融体系健康,外汇储备充足,大宗商品出口强劲,经常账户盈余颇具吸引力。

另外,日本市场方面,央行仍然坚守负利率,导致日元大幅贬值。而野村日本首席经济学家表示,不认为日本会陷入衰退,短期不会退出量化宽松。

欧洲市场同样不容乐观,周一英镑兑美元创下1985年以来新低。英国特拉斯政府此前宣布了包括大规模减税在内的一系列经济刺激措施,以期提振英国经济。

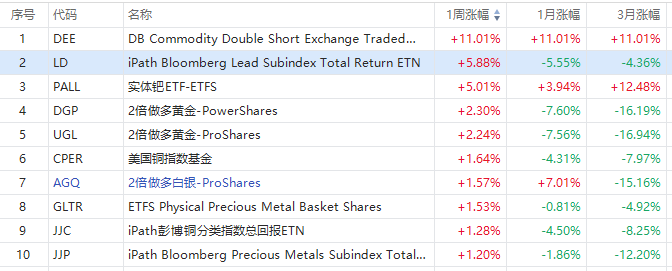

4、商品ETF表现

本周商品ETF中,做多实体钯 $PALL 和做多黄金的ETF $DGP $UGL 涨幅居前。美元指数下半周回调,按照最活跃合约计算,黄金期货指数周线小幅反弹,但从月线看黄金期货已经连跌6个月创下今年新低。

分析人士称美元指数无疑是影响大宗商品价格的重要因素,美联储加息步伐不停,则强美元趋势难以彻底扭转。然而从市场预期以及FOMC点阵图来看,美联储加息进程至少将持续至明年中期。

来自瑞信的技术分析团队表示,从技术面的角度看,黄金、白银、铜、原油等其他大宗商品价格似乎都被高估了,他们预计这些商品价格可能会在此基础上下跌13%,甚至更多。

本周能源股继续弱势,WTI原油期货、布伦特原油期货及天然气期货周线接近平收。不过石油天然气服务企业表现相对强势,2倍做多原油天然气探勘开采的 $GUSH 周涨10.42%。

当地投行Al Raji Capital的数据显示,沙特阿拉伯预计明年布伦特原油价格将在每桶76美元左右,这一预期与当前的远期价格相符,但远比分析师的预期悲观。相比之下,据彭博分析师的预测中值显示,布伦特原油价格明年将达到每桶94.63美元。

另外,10月2日据报道称,据代表们表示,各产油国组成的OPEC+周三在维也纳开会时,将考虑减产逾100万桶/天的石油产量。或许将对分析师的预测产生新的影响。

5、一周市场观点

美联储梅斯特:即使衰退也不能阻止加息

美东时间29日周四,圣路易斯联储主席布拉德说,只要看一下代表美联储官员对未来利率预期的点阵图就能发现,FOMC预计今年还会有相当幅度的加息行动。“我认为,市场消化了这点,这看来确实是正确的解读”。梅斯特说,如果看一看上周美联储公布的经济展望会发现,在经济增长方面,预示有衰退,因为预期中位值的路径很低。她个人的预期是增长会相当低,“实际经济增长将远低于趋势水平”,远低于2%的增速。这会是痛苦的,失业会增加,但为了避免之后付出更高代价,那是有必要的。

11月再加息75基点?华尔街频发警告:“硬着陆”风险正加剧

近日,美联储多名官员再度暗示将在11月继续加息75个基点,这意味着官员们在再次加息之前不会等着看这些举措的效果。瑞银首席经济学家周三表示,美联储的行动如此之快,没有太多时间来评估对实体经济的影响。考虑到一些通胀数据的滞后性,这是一种隐患。 Amherst Pierpont首席经济学家则表示,美联储现在不放慢加息速度,那么如果通胀率在明年仍处于高位,它也可能无法找到暂停加息的理由。

美银:美股还要跌 标普500指数或继续下行到10月

纽约证交所综合指数周三与其他主要指数一起走高,不过上周跌破14000点。美国银行技术策略师Stephen Suttmeier表示:“我们将14000点标记为美股8月的最大支撑位。上周,纽约证交所综合指数跌破这一水平,我们认为这预示着股市还会走低,标普500指数的熊市将持续到10月。”

Suttmeier指出:“标普500指数从6月初开始跌破上升趋势线,还将跌至3400点的低点。如果该指数反弹至周五的下行缺口(3727-3750点)上方,则表明下行竭尽,并有利于继续战术性反弹至下一个阻力位3886-3907点。”

买股不如持有现金?高盛下调全球股票评级至“减持”

在全球股市持续萧条之际,华尔街主流投行的最新报告再次让股票投资者们的心情雪上加霜。美东时间9月26日,高盛集团策略师格里斯曼团队将未来三个月的全球投资配置中股票评级下调为减持,同时仍建议增持现金。该公司说,实际收益率上升和经济衰退的前景表明,股市还将进一步下跌。

美股情绪空前悲观 小摩仍坚守多头阵地:已经接近见底

在美股已经连跌数个交易日后,市场情绪已经空前悲观。尽管如此,今年以来一贯对美股坚定看多的小摩仍然不改多头信心,认为美股今年的跌势即将结束,目前可能已经接近底部。该行分析师在报告中说,标普500指数今年迄今逾20%的跌幅可能即将结束,因为美股触底的“先决条件”正在开始形成。

特拉斯减税政策加剧悲观情绪 英镑空头押注创9年来最大两周增幅

在特拉斯就任英国新首相之际,对冲基金对英镑的空头押注创下了2013年以来最大的两周增长幅度。根据Vanda Research使用美国商品期货交易委员会(CFTC)的数据显示,杠杆基金在9月前两周达成的英镑/美元空头合约跃升了17个百分点。

据了解,上周五,英国财政部长Kwasi Kwarteng取消了最高所得税税率,并取消了增加公司税的计划,以作为一项补贴能源账单的计划的一部分。而由于对新政府财政计划的担忧加剧,英镑兑美元周一创下历史新低,英国债券价格暴跌,这也引发了外界对英国央行紧急加息以恢复信心的呼声。

6、下周关注

宏观事件和数据方面,下周A股休市,港股于周二休市,美股方面重磅事件较少,其中最值得关注的是周五发布的9月非农数据以及失业率数据,投资者可关注美联储的激进加息对经济增长的影响。

下周噤声期结束,美联储官员将密集发声,周二多位美联储官员将发表讲话,投资者可关注官员态度。目前根据芝商所美联储观察工具显示,市场预计美联储11月加息75个基点的概率已大幅攀升至57%。

此外,10月将迎来三季度财报季,市场需要关注,全球多地通胀、美联储激进加息等多重因素下,对于企业利润的影响程度。

公司方面,未来一周美股预计有两只生物制药新股上市,Jupiter Neurosciences $JUNS 、Alopexx $ALPX 分别将于周三、周四上市。财报方面,关注消费股李维斯、味好美等,投资者可以通过消费股业绩观察美联储加息对经济情况的影响程度。

更多阅读: 一周财经日历 | 非农数据来袭,美联储将密集发声!75基点加息预期上升

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半