原创精选> 正文

华盛资讯Simon:“非农效应”不足为惧?美股或继续上看这一目标位!

2022-08-08 22:13

作者:Simon

美股纳斯达克指数(期货)在上周五结束了此前气势如虹的反弹之势。自6月低点以来至上周五为止,纳斯达克指数的反弹幅度一度逼近20%,差一点就进入了“技术性牛市”。

但上周五之后,纳斯达克指数的反弹乃至整个美股的走势,似乎又值得重新思考。

在此前的文章中,我们提及到美股(纳斯达克指数)可能存在的反弹基本达成目标(请参阅《为什么说美股或将迎来反弹窗口?》)。那么接下来交易美股的逻辑是否会再次改变?我们又该如何应对呢?

一、“你中有我、我中有你”的美股交易逻辑

我们此前说到,交易美股的大逻辑主要有两个:(抗)通胀逻辑和衰退逻辑。

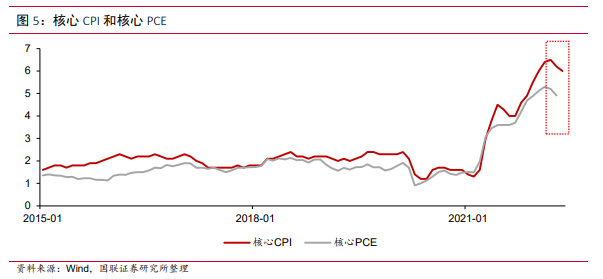

自6月低点以来的这波强劲反弹,我们认为主要是抗通胀逻辑在起作用。主要原因在于,美联储经过连续加息之后,美国的核心CPI已经呈现出下跌走势,这意味着通胀风险有了明显的降低。然后美联储这边也经常发出偏鸽派言论助攻,因此即使加息仍在继续,但超预期加息的可能性基本不存在了,因此美股迎来一波不小的反弹。

来源:国联证券

但在抗通胀逻辑主导的反弹行情中,衰退逻辑也在“煽风点火”。由于美联储加息力度是近40年来最大,美国GDP也连续两个季度录得负增长,技术性衰退也成为市场关注的重点。

但近些年各大央行挽救经济的最主要方法就是“宽松大法”,降息、QE等。因此,衰退逻辑也暗示着美联储不会超预期加息,甚至在未来某个时点还会降息,以挽救陷入衰退的美国经济。

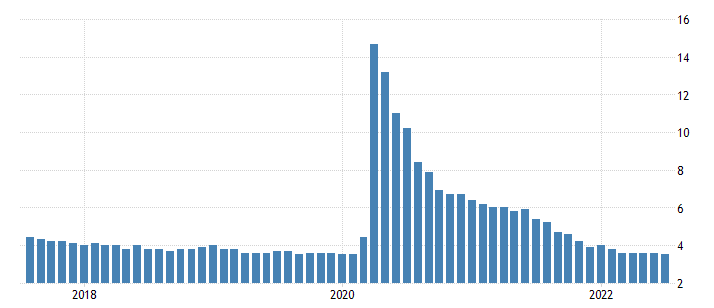

于是,这两大逻辑同心同德促成了美股近一个多月的反弹。但在上周五,衰退逻辑可能出现了“叛变”。从美国劳工部公布的7月非农数据来看,7月新增非农就业人口高达52.8万人,远超市场预期且创出近5个月以来的新高。同时,失业率则降至3.5%,基本回到了2019年的水平。

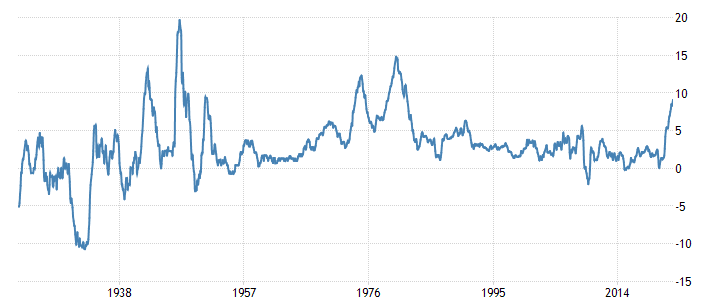

美国失业率 来源:tradingeconomics

如此强劲的就业市场表现,让投资者对美国经济陷入衰退产生了怀疑。也就是说,美国强劲的就业市场意味着,美国经济可以承受更多次、更强劲的加息。

此外还有一个特别重要的数据值得留意,那就是平均每小时工资年率。7月结果显示,该数据为5.2%,远超市场预期的4.9%,也强于前值5.1%。这个数据意味着,美国人的工资又涨了!但这也意味着一个可怕的循环:工资——通胀的螺旋上升,可能还会继续。

所以,顽固的高通胀可能仍不会轻易被消灭,那么接下来美联储还要继续加息。因此,通胀逻辑在上周五取胜,美股的连续反弹在上周五也戛然而止。

二、接下来的通胀数据尤为关键

在强劲的就业数据后,美股和衰退逻辑先败下阵来,市场开始聚焦本周三(8月10日)将要公布的美国7月CPI数据。

不过对于美股来说,7月CPI数据可能会带来一定的利好。

6月,该数据创下近40年来的新高,年率达到了9.1%。在核心CPI下行的情况下,仍然是变动较大的能源、食品等价格高企造成了较高的CPI水平。但是在7月,这两大项目可能均有所变化。

首先看原油价格,这个较为直接。WTI原油价格近日大跌至90美元/桶下方,基本远离了100美元位置。且7月累计跌幅超过7%,这将对降低通胀水平有明显的贡献作用。且从当前走势看,油价已经稳定在下行通道之内,未来若没有重大事件和需求大增的影响,可能很难再度大涨。

来源:华盛通

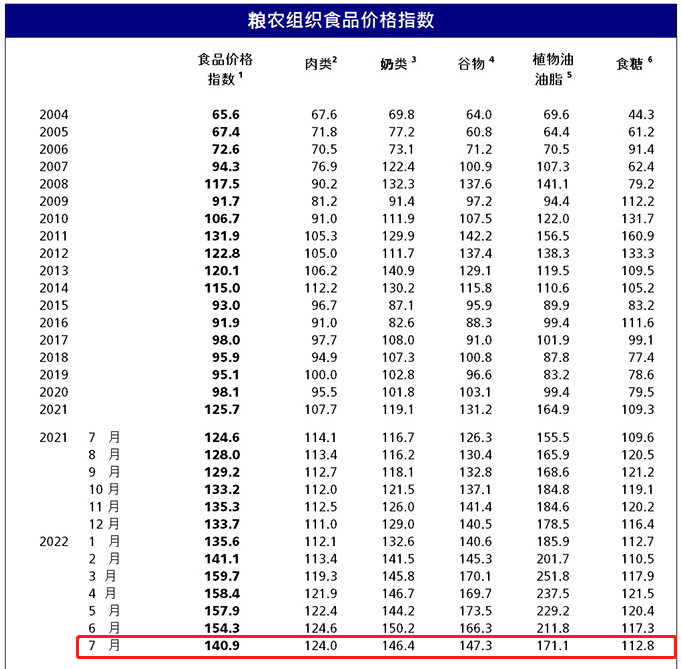

其次在看看食品价格的情况。根据联合国粮农组织的数据看,食品价格指数在7月环比下降了8.6%,呈连续4个月下滑的态势。值得注意的是,7月跌幅是该指数自2008年10月以来创下的最大单月跌幅。其中,植物油、谷物指数大幅走低,食糖、乳制品和肉类价格指数也有所下降。

来源:联合国粮农组织

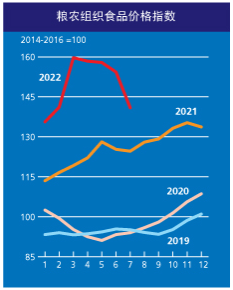

虽然粮食价格指数整体仍明显高于去年的同期水平,但连续下滑之后基本上回到了今年2月的高度,或意味着俄乌冲突的影响基本上快要被消除,未来可能继续呈下滑状态。

来源:联合国粮农组织

油价、粮食价格均在7月出现明显下滑,这意味着美国7月CPI年率,或较6月高点同样出现较明显的下滑。当前市场预计7月CPI年率或降至8.9%,届时数据或有超出市场预期下滑的可能性,可能对美股带来明显的提振作用。

三、高通胀的症结或不在“低利率”

尽管能源和粮食价格下滑或短时缓解高通胀的威胁,但哪怕7月CPI年率回落至9%以下,当前的通胀水平仍处于历史高位。

美国历史CPI年率 来源:tradingeconomics

在常规观念中,通胀过高多半是由于央行大量放水,流动性泛滥导致。但自今年以来,美联储火速加息将利率提升至2.5%的水平,没想到效果却不尽如人意。这背后,到底是哪里出了问题呢?

其实通俗简单来说,通胀=高物价,而高物价则又可以从两方面来看。一是物价过高导致民众根本消费不起的程度,二则是物价过高但民众依然能够负担。前者这种供需不平衡的状态无法长期持续,因此高通胀的情况也会容易消除;而当下美国所面临的情况,极有可能是第二种情况。数据显示,美国6月零售销售月率环比增长1%,同比更是增长8.4%。这在6月CPI年率高达9.1%的情况下,属实厉害。拉长时间来看,除了2020年疫情爆发后消费受到明显抑制,美国的零售销售水平一直较为稳定。

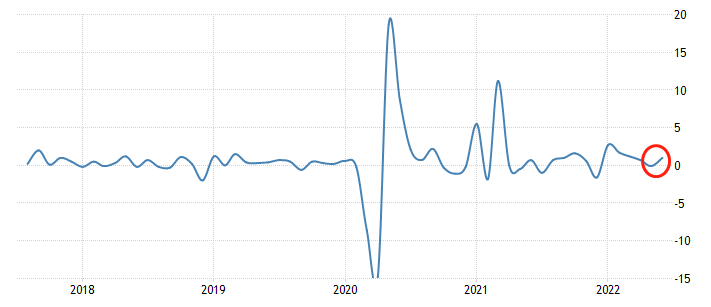

美国零售销售月率 来源:tradingeconomics

也就是说,美国人民还是“有钱”!这点在7月就业数据上得到了很好的验证,非农就业人数大增、失业率近期新低、工资年率也上涨了。这些都意味着,企业活动依然强劲,人们因此有能力负担较高的物价。

但这并不是美联储希望看到的,因为顽固的高通胀会因此持续。所以在就业数据出炉之后,市场预计美联储将继续强硬加息。而美联储为了达到降低通胀的目的,是会毫不犹豫的。但上面我们说到,加息效果并不好,根本原因就在于没有触动到美国人民的“根基”。根基是什么?就是美国人民手中的钱,手中的工作。

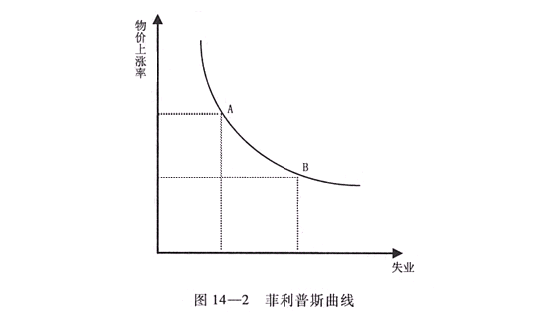

换句话说,只有美国经济真正意义上出现衰退,有一批企业倒闭、民众失业,日子开始穷下来,那么物价才有可能被打下来。前美国财政部长萨默斯就说过,想要遏制高企的通胀,美国失业率需要在一段时间内保持在5%以上。而较低的通胀和较低的失业率属于“鱼和熊掌不可兼得”,这就是经典的宏观经济学问题:菲利普斯曲线所描述的。

来源:网络

因此这也是为什么说美联储加息其实最终的目的并不是将利率提高到某一水平,而是为了在可控范围内,引发美国经济的一场“衰退”,以此来有效降低通胀水平。所以接下来美股的交易逻辑,或还将围绕衰退展开。但现在的情况是,衰退还未到来,市场还有继续飞一会儿的精气神儿。截至发稿,美三大股指期货又反弹走高,上周五的“非农效应”显然影响不足了。

四、再看美股技术面

最后我们依然落脚到实际,来看看美股(纳斯达克100指数期货)技术面。

纳斯达克100指数期货 来源:英为财情

首先看最直观的指标,MA200均线(蓝色),目前在日线图指向的位置是14000点。意味着在这里,指数将提供较为明确且强劲的阻力。而当前指数则在13300点附近,或暗示仍有上升空间。

尽管上周五非农数据打压了股指走低,但幅度偏小,对上周三的大阳线几乎没有形成威胁,这表明盘面是偏强的。而且在12900点附近经过震荡后突破,也显示了指数进一步向上的动力。

RSI指标目前处于较强的区域且还没有进入超买状态,也同样对指数有利。

综上,纳斯达克100指数当前有望进一步走高至14000点附近,随后则可能面临较大的阻力以及交易逻辑的一些转变。但当前,只要指数维持在12900点以上,整体可能都是偏强的。

投资干货攻略

继续看好纳斯达克100指数,可考虑买入3倍做多纳指$TQQQ 增加一定的杠杆;稳健的则可直接购买纳斯达克100ETF $QQQ 。

若对指数兴趣不大,则纳指近期表现强劲的成分股也可以考虑,如亚马逊 $AMZN 、美国超微公司 $AMD 、 苹果公司$AAPL 、英伟达 $NVDA 等。

栏目简介:

盛言牛熊:华盛通美港股观点类栏目,精选主流财经媒体和意见领袖评论。即时分析行情热点,揭示投资机会,纵论宏观大势。

作者简介:

Simon,华盛资讯观察员,专注于全球交易市场的顽强小韭菜。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

港股IPO持续火热!下周6股排队上市,“A+H”占比一半