原创精选> 正文

股指期货“四巫日”反弹走高,美股能否苦尽甘来?

2022-06-17 17:08

- 苹果(AAPL) 0

- 特斯拉(TSLA) 0

- 纳斯达克指数(IXIC) 0

作者:Simon

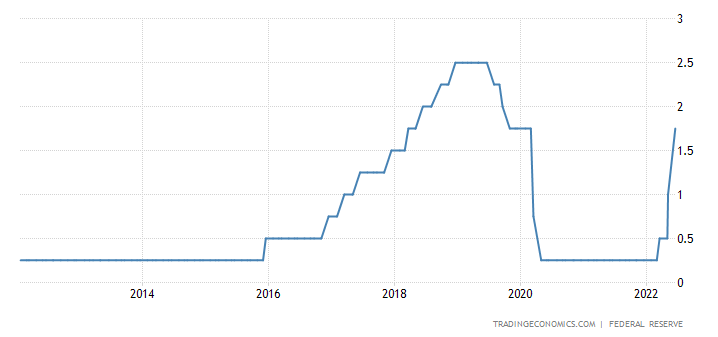

由于美国通胀数据持续升至历史高位,市场对美联储更激进加息避之不及。这导致美股自6月9日开始连续大跌,纳斯达克指数短短3个交易日跌幅高达10.5%。不过加息靴子很快落地,6月15日美联储宣布加息75个基点,幅度为1994年以来最大。

联邦基准利率 来源:tradingeconomics

这也使得当下联邦基准利率升至1.5%-1.75%区间,直接回到了2019-2020年初的水平。彼时新冠疫情突袭,美联储迅速将利率降至0%-0.5%区间,并造就了又一轮的美股牛市。

靴子落地后,美股也表现出一副“利空出尽是利好”的样子:当日纳指大幅震荡后收涨2.5%,标普500收涨1.46%,道指也收涨了1%。

市场将美股大涨的原因归于鲍威尔“加息75个基点的举措不会成为常态”的言论,但鲍威尔说的话就一定是真的吗?别忘了在上次的会议上,鲍威尔自己给出的本次会议加息50个基点的指引。

6月16日美股马上“原形毕露”:纳指大幅收跌超4%,盘中跌幅甚至逼近5%。标普500指数收跌3.25%,道指则收跌2.42%。

美联储还会继续加息75个基点吗?持续走低的美股还能重回往日荣光吗?

一、加大剂量!美联储加息或不会停

自1994年以来再度加息75个基点,美联储开始加大剂量了。但目前1.5%-1.75%的利率区间,可能仍不足以对抗“超级通胀”。

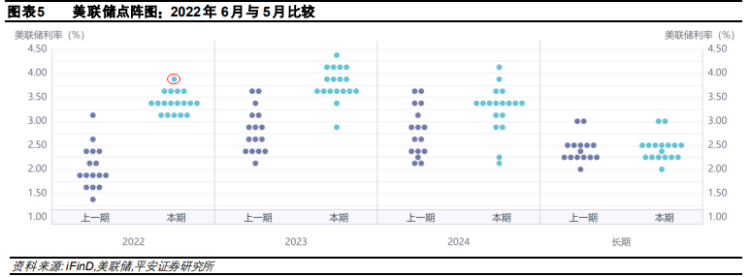

根据本次会议后的点阵图显示,利率走势先升后降。2022 年的利率预测均处于 3%-4%区间较为集中,分歧相对较小。年内政策利率终点将达到 3.375%,这意味着2022年还有175个基点的加息幅度。

来源:平安证券

也就是说,在年内剩下的4次会议上很可能出现的加息组合是:

①三次50基点+一次25基点的组合

②一次75基点+两次50基点+一次25基点的组合

也就是说,75个基点仍有可能。根据与美联储议息日期挂钩的掉期显示,市场预计美联储7月至少加息50个基点的概率为100%,而加息75个基点的概率也高达66.4%。

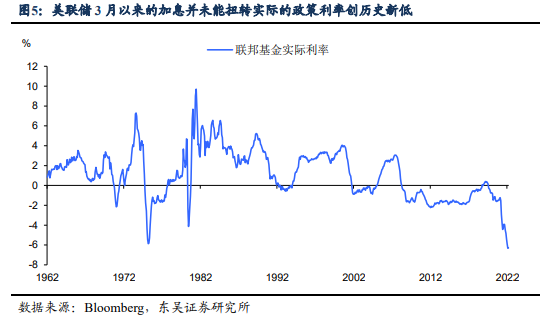

因此,市场因鲍威尔的安抚如释重负,但下月继续加息75个基点的可能性并不小。并且需要明确的是:当前处于加息周期,连续加息和一次性加息75个基点,对美股来说都不是利好!东吴证券指出,美联储3月以来的加息根本没有扭转实际利率创出历史新低的趋势,因此加息不会停!

来源:东吴证券

中金公司表示,点阵图显示2023年联邦基金利率的最高预测达到了4.5%,且有5名官员都认为利率将达到4%以上,表明不少官员认为加息还应更加激进。因此,只要通胀水平无法有效降低,连续75基点加息也在选项之中。

二、通胀或难以轻松解决,衰退风险加剧

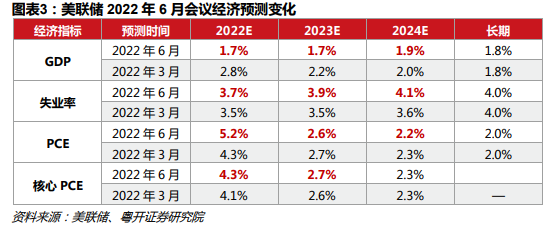

当前通胀形势从美联储的预测就可见一斑:美联储在本次会议上进一步“大幅”上调了2022年PCE同比增速预测0.9个百分点至5.2%。但美联储的通胀目标是2%的理想水平,显然2022年通过大幅加息并不能短期遏制通胀水平的走高,且未来通胀水平的回落也可能并不是一帆风顺。

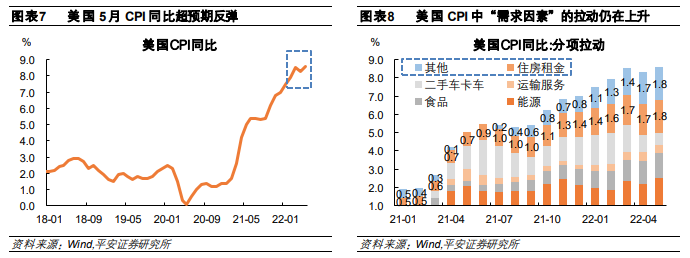

美国5月CPI数据超预期走高 ,同比达到8.6%,打破了华尔街“通胀见顶论”。从分项数据看,排除能源、食品以及供给因素更相关的二手车卡车、运输服务分项后,剩余部分(包括住房租金以及“其他”)对通胀率的拉动仍在上升。

来源:平安证券

同时,通过大幅加息带来的经济滞胀甚至衰退风险,正处于发芽阶段。美联储本次大幅下调了2022年的GDP增速预测至1.7%,3月份时预测增速仍有2.8%,并指明可能面临衰退风险。劳动力市场也不乐观,美联储将2022年失业率预测上调至3.7%:通胀缓解的情况下失业率可能提升。

来源:粤开证券

显然,鲍威尔是非常清楚大幅加息的“害处”,因记者问到美联储是否在制造衰退时,鲍威尔沉默了片刻。随后他解释道,美联储并不是在制造衰退,按照当前的经济预测,如果能实现如预测一样的经济增长以及4%左右的失业率,就将是一个成功的结局。

但美联储的“成功”,意味着美国GDP增长下滑至1.7%(预计),失业率升至4%左右,这和此前的GDP增速和失业率相比,何尝不是一种“衰退”呢?而且,美联储的政策也并非能够药到病除的良药,万一失败了,后果恐怕不堪设想。

三、美股并不乐观

美股隔夜的再度大跌,显示投资者似乎已经从鲍威尔的“甜言蜜语”中清醒过来。

尽管美股自高位回调已经超过30%或存在反弹修复的空间,但在当前市场背景下整体承压仍是大概率事件。加之跌入技术性熊市区间,美股难言乐观。尽管股指期货在今日(6月17日)反弹,但面对“四巫日”的考验,今晚走势也恐怕并非一帆风顺。(市场科普| “四巫日”下周驾到!对美股有何影响?)

来源:华盛证券

粤开证券认为,美股中期面临三重压力,尤其是成长风格股票受冲击将更大。

一是流动性收紧估值承压。美债收益率大幅上升,主要受实际利率所驱动,货币政策收紧预期导致市场风险偏好下行,高估值成长股进一步承压。

二是盈利走弱,戴维斯双杀。加息后宏观需求走弱,此前高增长高景气或将被证伪,盈利下修压力导致股价承压。

三是无风险利率上行后,企业融资难度提升,通过回购股票支持股价的力度将减弱。

牛市不言顶,熊市不言底。东吴证券认为2022年初以来的美股下跌,主要反映的是利率上涨下估值下修、公司盈利预期虽然放缓但依旧保持较高正增速。但从历史来看,随着衰退临近,美股盈利将转向零增长甚至负增长,美股的调整或远未结束。

小伙伴们,请系好安全带迎接更大的风暴吧!

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

春节休市提醒 | 港股除夕下午休市,大年初四开市;美股下周一休市一日

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?