原创精选> 正文

新股申购 | 乐普生物-B今起招股,入场费7454.38港元

2022-02-10 07:51

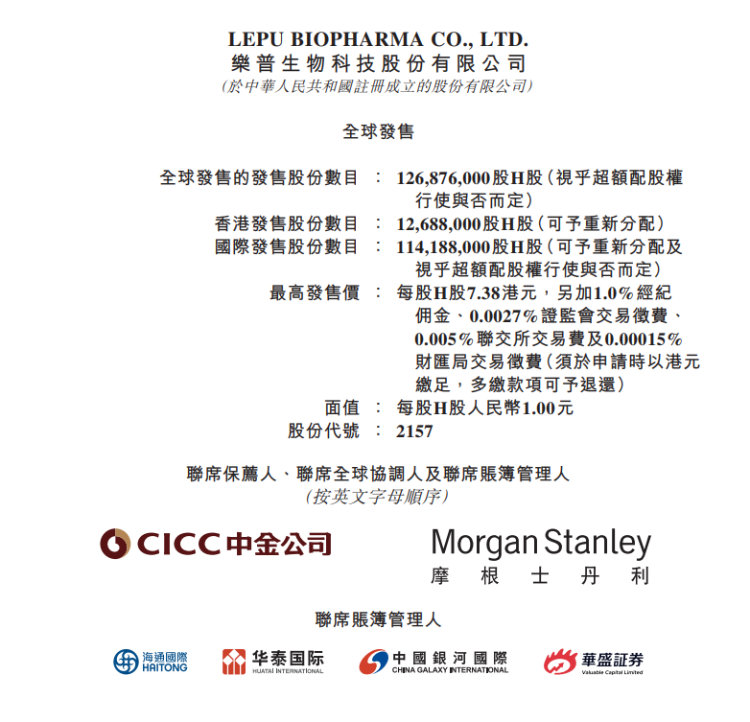

华盛资讯2月10日消息,乐普生物-B(02157)于2022年2月10日-2月15日招股,公司拟发行约1.27亿股,其中香港公开发售占10%,国际发售占90%,另附有15%的超额配股权,每股发售价为6.87港元-7.38港元,每手1000股,预期股份将于2022年2月23日在联交所开始买卖。

招股详情:

- 香港发售占10%,国际发售占90%,另有最多15%超额配售权

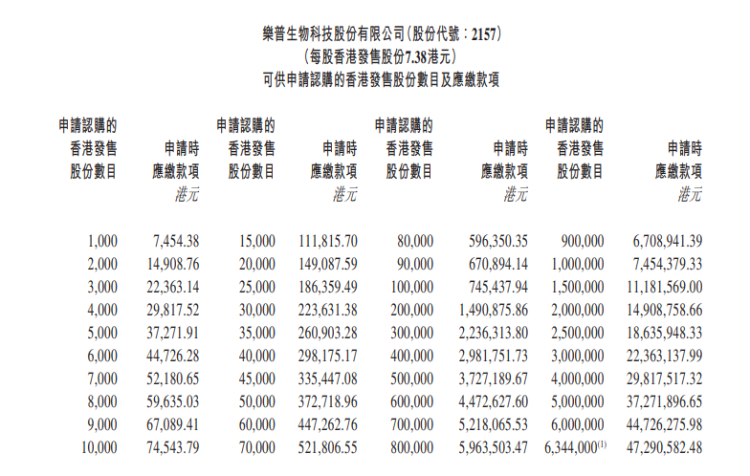

- 每股发行价6.87港元-7.38港元,每手1000股,入场费7454.38港元

- 公开发售日期:2022年2月10日-2022年2月15日

- 股份上市日期:2022年2月23日

- IPO保荐人:中金公司、摩根士丹利

公司简介

公司于2018年1月19日注册成立,是一家聚焦于肿瘤治疗领域的生物制药企业。公司已构建多个肿瘤产品管线。截至最后实际可行日期,公司的产品管线中有八种临床阶段候选药物(包括透过收购相关附属公司的全部股权或控股权而获得的四种核心产品,其中三种受限于许可引进安排及一种透过合营企业共同开发;三种临床前候选药物及叁种临床阶段的候选药物的联合疗法。

公司的八种临床阶段候选药物中有五种属于靶向疗法,三种属于免疫治疗药物,这三种中的两种属于免疫检查点药物及一种属于溶瘤病毒药物。截至最后实际可行日期,公司已启动28项临床试验,其中三项已进入注册性试验阶段及两项正在美国进行。

财务信息

财务方面,据招股书显示,于2019年,2020年,截至2020年及2021年8月31日止8个月,乐普生物的年内亏损分别为5.15亿,6.13亿,4.52亿及6.68亿元人民币。研发开支分别为2.29亿,3.54亿,1.96亿及5.09亿元人民币。

基石投资者

此外,公司已订立基石投资协议,基石投资者已同意按发售价认购最高总投资金额5000万美元可购买的相关发售股份数目。基于发售价每股7.13港元(即发售价范围的中位数),基石投资者将予认购的发售股份总数将为5464.8万股,占发售股份的约43.07% 及紧随全球发售完成后公司已发行股本总额的约3.29%(假设超额配股权未获行使)。基石投资者包括维梧资本(由Vivo Capital LLC管理)及King Star。

集资用途:

公司估计,假设超额配股权未获行使及发售价为每股7.13港元,公司将自全球发售收取所得款项净额约8.042亿港元,其中将分配所得款项净额使用分配如下:

- 约68.5%为核心产品拨资

- 6.3%为公司的其他主要临床阶段候选药物及公司的主要临床前候选药物拨资

- 15.8%用于收购有潜力的技术及资产及扩张公司的候选药物管线,包括发现新候选药物及业务开发活动,及履行公司向翰思收购HX008项下的持续付款责任

- 9.4%用作一般公司用途。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?