原创精选> 正文

多空大战!加息将至,大行如何看待美股后市?

2022-01-27 20:06

- 纳斯达克指数(IXIC) 0

- 拼多多(PDD) 0

- 阿里巴巴(BABA) 0

作者:Travis

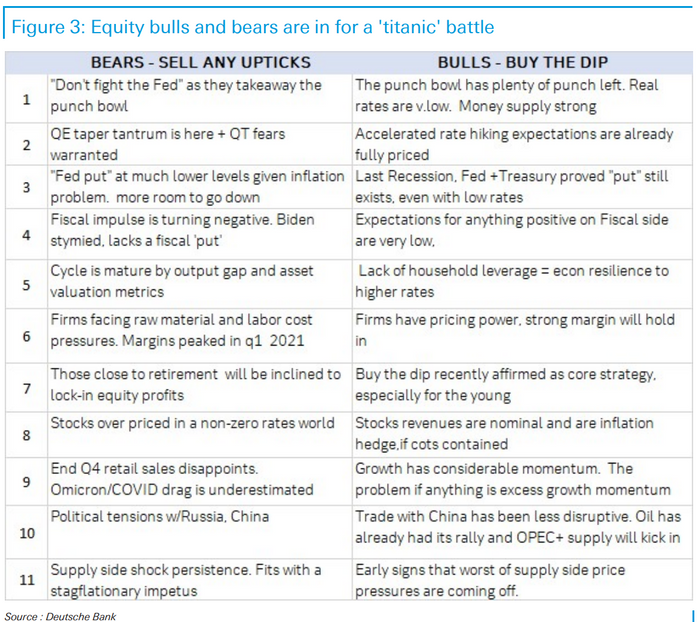

周二晚些时候,一位顶级宏观策略师警告称,随着美联储准备加息,股市多头和空头将在未来几个月展开一场“终极大战”。

德意志银行(Deutsche Bank)的Alan Ruskin在一份报告中写道,如今美国国债收益率逐渐攀升,而且投资者对美联储采取一系列激进的加息和其他措施的预期也在升温,后期股市极可能“不是一条单行线”。

为此,他列出了11条“多头和空头可以用来驳斥对方的论据”。(见下表)

Ruskin写道:“要注意这些因素的重要性,怎么给它们排序和分配权重。例如,美联储将撤走‘潘趣酒碗’(注:意指加息)这个事情可能足以压倒多数其他因素——尽管从历史上看(与流行的观点相反),在货币政策收紧期间,股市总体表现是挺好的。”

据道琼斯公司汇编的数据,自1989年开始,在加息周期中,道指的平均回报率达到近55%,标普500指数平均上涨62.9%,纳指平均回报率则更高,约为102.7%。

美联储在周三结束为期两天的议息会议后发表声明,称资产购买将在3月初结束,并强调很快就会适当地提高联邦基金利率(即通常谈论“加息”时所指利率),且指出将在加息后开始缩减资产负债表。美联储声明公布后,股市先是扩大涨幅,随后在鲍威尔发言期间回吐涨幅,三大股指仅纳指收涨。

当前的市场状况已经部分反应了投资者对一轮大规模加息的预期。有一些人甚至认为,美联储有可能在3月份加息50个基点(亦即0.5个百分点),而不是更广泛的、通常的25个基点的预期。但还是有部分市场观察人士指出,市场参与者对利率预期过于激进,如果鲍威尔不大幅强化美联储的鹰派立场,那我们就有可能看到惊喜。

展望未来时,德银的Ruskin表示,如果3月、5月和6月只加息25个基点,风险资产很可能是具备一定的反弹性的,即使这预期速度当前还没有完全反应在市场价格上,“只要政策收紧不呈现出更快、力度更大的迹象。”

他指出,市场对2023年加息的普遍预期仅略高于50个基点,这将有助于保持人们对联邦基金利率上限的预期低于2%。

其他大行如何看待减仓和抄底问题?

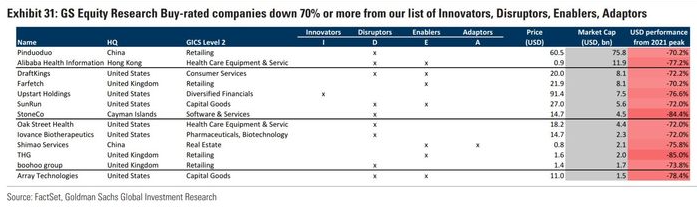

由Peter Oppenheimer领导的高盛(Goldman Sachs)驻伦敦策略师。他们承认,从现在开始,回报率可能会很低,但只要经济增长,牛市应该会持续下去。他们认为,随着美联储从对抗通缩转向对抗通胀,从量化宽松转向量化紧缩,价值型股将继续受到提振。

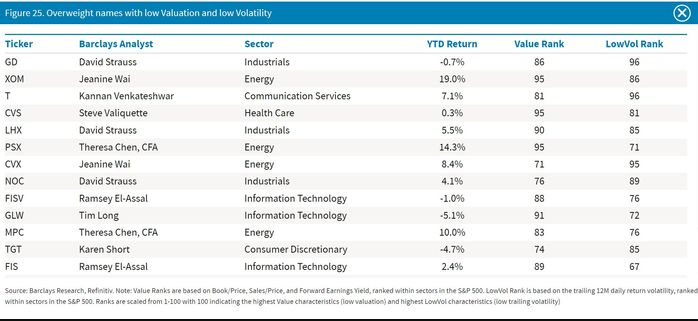

以Maneesh Deshpande为首的巴克莱(Barclays)策略师较为悲观,称现在逢低买入还为时过早。诚然,从历史上看,美联储加息周期的开始并未导致大规模抛售,但这一次,估值已经过高,在消费商品热潮之后,企业盈利存在下行风险。他们指出,上周的抛售出现了变化,从高估值股票和其他投机性资产蔓延了开来。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息