原创精选> 正文

港交所首只SPAC递表!与美股市场有何不同?带你一图看懂

2022-01-18 11:44

作者:Chambers

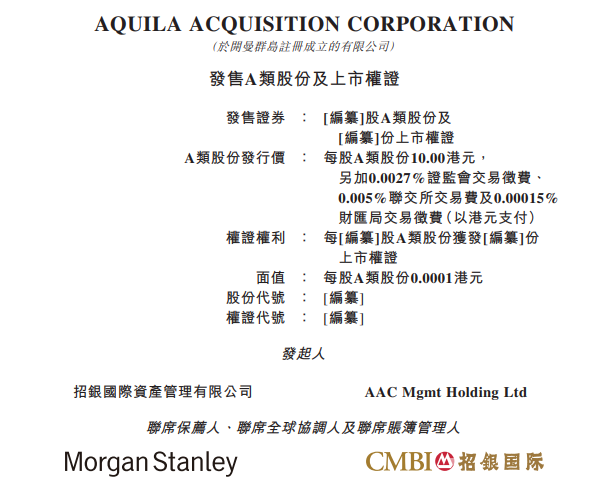

华盛资讯1月18日讯,港交所SPAC上市机制在年初已生效,并于昨日(1.17)迎来首家SPAC公司Aquila Acquisition递表,大摩和招银国际为其联席保荐人。

招银国际牵头!Aquila冲击港交所首只SPAC

Aquila发起人为招银国际资产管理及AAC Mgmt,其中招银国际资产为招银国际子公司,持有Aquila90%已发行股份;AAC Mgmt其股东和管理团队成员、非执行董事也均来自招银国际。

关于并购目标,Aquila表示将专注于亚洲,特别是中国的“新经济”行业,例如绿色能源、生命科学和先进技术和制造业的科技型公司。通过具吸引力的估值磋商有利的收购条款,在SPAC并购交易完成后为改善继承公司的营运及财务表现奠定基础,从而为股东创造具吸引力的回报。

截至2021年底,招银国际资产管理及招银国际深圳合计资产管理规模超过300亿美元,并在2015年~2020年就其私募股权投资实现了约2.9倍的投资回报。

招银国际在多个行业和领域完成多项私募股权(PE)业务,自2014年成立以来,公司已投资超过150家公司,涵盖各新经济行业,典型案例包括宁德时代、美团点评、燃石医学等。

什么是SPAC?

SPAC是一个由资深投资者或管理人发起的空壳公司,主要目的是通过公开市场发行,将募资所得用于在规定的时间内并购一家未上市的公司,使该公司间接获得上市地位。

SPAC上市具有上市周期短、成本低、确定性相对较强和风险可控性强等优点。中金研究认为,港交所SPAC制度将促使更多新经济企业赴港上市,与传统IPO起到互补作用。

值得注意的是,包括Aquila在内的港股SPAC于完成并购交易前,仅能由专业投资者的香港公众人士买卖,包括:①资产不少于4千万港元的信托公司;②拥有投资组合不小于8百万港元且资产不小于4千万港元的企业或合伙企业;③拥有至少8百万港元规模投资组合的个人。

港交所SPAC较美股更为严格,降低投资者风险

其中较为关键的差异点为:

- 投资者要求差异:港交所规定SPAC公司在未确定并购目标前,仅限专业投资者参与认购和交易;美股SPAC则允许普通投资者全流程参与。

- 第三方投资者差异:港交所规定SPAC并购交易时必须引入独立第三方投资者,并设置最低股权占比;美股SPAC对引入第三方投资者无要求。

- SPAC募资额差异:港交所规定SPAC上市的融资额至少为10亿港元,且需要上市保荐人;美股SPAC募资额仅为5000万美元,无需上市保荐人。

总体来看,香港SPAC上市制度相较美国有更为严格的上市及并购规则,包括提高对于SPAC发起人资质、保荐人、投资者、并购目标等方面的监管要求。意在侧重于对投资者的保护,同时筛选经验丰富而信誉良好的SPAC发起人寻求优质SPAC并购目标。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

春节休市提醒 | 港股除夕下午休市,大年初四开市;美股下周一休市一日

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?