原创精选> 正文

ETF周报 | 天然气成大宗“涨价之王”,BOIL3个月累涨120%

2021-09-05 16:56

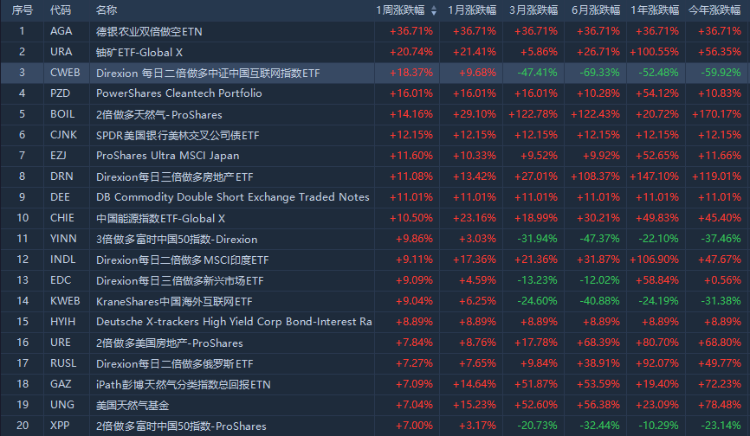

一、本周美股ETF涨幅榜

本周美三大股指继续高位震荡,纳指再创收盘历史新高。截止周五收盘,道指本周累跌0.24%,纳指本周累涨1.55%,标普500指数本周累涨0.58%。

从ETF涨幅榜来看,领涨的有Direxion每日二倍做多中证中国互联网指数ETF和3倍做多富时中国50指数ETF。其中,Direxion每日二倍做多中证中国互联网指数ETF $CWEB 一周累计涨18.37%;3倍做多富时中国50指数ETF $YINN 一周累涨9.86%。

本周中概股维持反弹的势头,Amber HillCapital Ltd资管总监监Jackson Wong表示,目前市场出现大量的抄底资金,同时他们更加偏好于购买像腾讯和阿里巴巴那样的中国互联网巨头。他还指出,那些今年跌的最多的互联网公司或将引领一波反弹。

二、主要股指ETF表现

股指方面,做多纳指ETF涨幅居前。其中,3倍做多纳指ETF $TQQQ 一周累涨4.38%。

美国股市纳斯达克指数周五创下收盘纪录新高,纳斯达克指数在过去六个交易日中第五日上涨,周线涨幅为1.6%,投资者对重量级科技股的支持继续推动该指数走高。这些股票往往在低利率环境下表现更好。

Boston Partners全球市场研究主管Mike Mullaney表示,“科技股已经变得非常抗打击。”

三、区域市场ETF表现

区域ETF中,本周涨幅位居前的有3倍做多富时中国50指数ETF $YINN 一周累涨9.86%;Direxion每日三倍做多新兴市场ETF $EDC 一周累涨9.09%。

在过去10年的大多数时间里,新兴市场股票跑输发达市场,而一些投资者认为现在是抄底机会。EPFR数据显示,今年以来新兴市场股市基金流入810亿美元,如果趋势保持到年底,那么将会是2010年以来流入最多的一年。

渣打银行全球研究主管Eric Robertsen表示,新兴市场相对美股的折价达到约40%,悲观情绪过度了,这类资产看起来很有吸引力。

四、商品ETF表现

从ETF涨幅榜来看,做多白银类ETF涨幅居前。其中,2倍做多白银ETF $AGQ 一周累涨5.1%。

美国8月非农就业数据大幅弱于预期,本周公布的多项数据差强人意,业内料美联储本月缩减基本无望,年内是否Taper仍要进一步观察。

受此消息影响, 贵金属价格大涨,周五纽约期银反弹, COMEX 12月白银期货收涨3.7%,创5月3日以来主力合约最大收盘涨幅,报24.80美元/盎司,收创8月5日以来新高,本周累涨3.1%,连涨两周。

能源ETF方面,2倍做多天然气ETF $BOIL 一周上涨14.16%;iPath彭博天然气分类指数总回报ETN $GAZ 一周累涨7.09%。

曾经价格低廉的天然气,近期成为大宗商品涨价王。在亚洲市场,市场数据显示,过去一年里,亚洲的液化天然气价格暴涨近600%。在天然气资源丰富的北美,美国天然气期货合约价格,到8月18日已涨到了每百万英热单位4.2美元,目前更是飙涨至了每百万英热单位4.7美元,是去年的两倍,为10年最高水平。

世界范围内天然气价格暴涨的经济后果正在显现,高能源价格正在对成本造成通胀压力,这种成本上涨最终将转嫁给客户身上。这加剧了市场对于通胀可能持续的担忧。

荷兰国际集团(ING Groep NV)驻法兰克福经济学家Carsten Brzeski表示“生产商转嫁成本的可能性非常高”,这意味着通胀可能“不是那么短暂的”。

五、一周市场观点

研究机构Fundstrat Global Advisors:9月份美股将全面上涨

研究机构Fundstrat Global Advisors创始人兼研究主管Thomas Lee周四表示,由于美联储的鸽派态度且目前有大量现金处于观望状态,9月份美股将全面上涨。“到本月底,我们将看到各方面的反弹。我知道很多人认为9月季节性疲软,但仓位在9月初已经相当悲观。”Lee表示。

他解释说,8月份出现的一些疲软迹象实际上为9月份的股市上涨提供了条件。他特别指出,波动率指数在8月份飙升,以及最近散户投资者的清算。他认为,美联储不愿取消刺激措施将为反弹提供“燃料”。就具体行业而言,Lee看好能源和材料,并称它们为“贸易中心的矛尖”。他还指出,FANG股票可能会引领股市上涨。

比通胀还可怕!美银:美国滞胀风险在攀升,投资者却忽略了

美联储主席杰罗姆•鲍威尔上周在杰克逊霍尔央行年会上的一席鸽派讲话刺激了市场上追逐风险的投资者,美股标普500指数在那之后又多斩获了几个新高。

对此,美银全球研究(BofA Global Research)指出,随着新冠德尔塔变种病毒持续传播,投资者可能忽视了美国经济出现滞胀的可能性。

美银:情绪指标发出危险信号,预测标普500指数未来12个月回报率仅为6%

美银表示,其评估华尔街卖方分析师情绪的卖方一致性指标(Sell Side Indicator)8月份连续第二个月达到59.5%。该数值已经非常接近60.1%的阈值,而达到这一阈值将触发反向卖出信号。

“目前的水平预测(标普500指数)未来12个月的回报率仅为6%,远低于自全球金融危机结束以来13%的平均预测值。”美银表示。

大摩分析师:市场已进入成长拐点,标普500将面临10%回调

摩根士丹利分析师 Mike Wilson 认为,目前市场已进入成长拐点,经济太冷或太热都可能为股市带来麻烦,过冷恐使企业下修财测,过热和通涨将引发美联储加速收紧货币政策,预计标普 500 指数将在秋季面临 10% 修正。

“新兴市场教父”警告货币将大幅贬值:10%仓位留给黄金

前邓普顿新兴市场团队主席、有“新兴市场教父”之称的麦朴思(Mark Mobius)表示,投资者的投资组合中应该有10%是黄金,因为在为抗击新冠疫情而推出的前所未有的刺激措施之后,货币将会贬值。

麦朴思说,在这个阶段,10%应该投入到实物黄金中。考虑到已经印出的难以置信的货币供应,明年全球货币贬值幅度将相当大。

六、下周关注

美股方面,下周要重点关注初请数据、PPI月率以及鲍威尔能否连任。下周四美国将公布至9月4日当周初请失业金人数,作为参考,上周公布的至8月28日当周初请失业金人数录得34万人,创2020年3月14日当周以来新低。

至于另一个对美联储tapering会产生影响的指标,则是周五公布的8月PPI月率,美国7月PPI月率录得1%,创2021年1月以来新高;PPI年率增幅创下2010年以来新高,暗示大宗商品成本上升和供应瓶颈仍在加大企业的通胀压力。

同时,投资者需要密切注意有关鲍威尔能否连任的消息,此前传言称,拜登将于9月6日劳动节前后决定鲍威尔的去留,而如果鲍威尔离任,美联储理事布雷纳德是目前呼声较高的一位候选人。

此外,9月9日(下周四),美联储将公布经济状况褐皮书,美联储每年八次公布褐皮书报告,该报告可为美国经济的健康程度提供轶事证据,帮助美国联邦公开市场委员会评估经济状况。

一周财经日历 | 恒指迎巨变!季检结果下周生效;海伦司下周五上市

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?