原创精选> 正文

8只新股今起招股,医脉通入场费1.37万港元,腾盛博药获知名基金支持

2021-06-30 08:58

华盛资讯6月30日讯,百得利控股(06909)、腾盛博药-B(02137)、三巽集团(06611)、医脉通(02192)、中国通才教育(02175)、环球新材国际(06616)、华南职业教育(06913)、融信服务(02207)今起招股,具体招股信息如下:

百得利控股(06909)

招股详情:

拟发行1.5亿股,香港公开发售占比10%,国际发售占90%,另有超额配股权15%

招股价:每股发售价:4-4.8港元,每手1000股,入场费约为4813港元

公开发售日期:2021年6月30日至7月8日

定价日期:2021年7月8日

上市日期:2021年7月15日

IPO独家保荐人:麦格里

回拨机制:超额认购15-50倍,回拨至30%;50-100倍,回拨至40%;100倍以上,回拨至50%。

公司简介:

公司是一家汽车经销服务供应商。截至最后实际可行日期,公司经营12家保时捷、奥迪、梅赛德斯-奔驰、宾利、沃尔沃及捷豹-路虎品牌的4S经销店。

财务信息:

2018年-2020年,公司收益分别为人民币84.09亿元、81.78亿元及85.33亿元。

募资用途:

- - 约75%用于选择性收购扩大公司的经销店网络

- - 约10%用于公司现有4S店的装修

- - 约5%用于改良及升级公司的信息技术系统

- -约10%用作营运资金及一般公司用途

腾盛博药-B(02137)

招股详情:

拟发行1.28亿股,香港公开发售占比10%,国际发售占90%,另有超额配股权15%

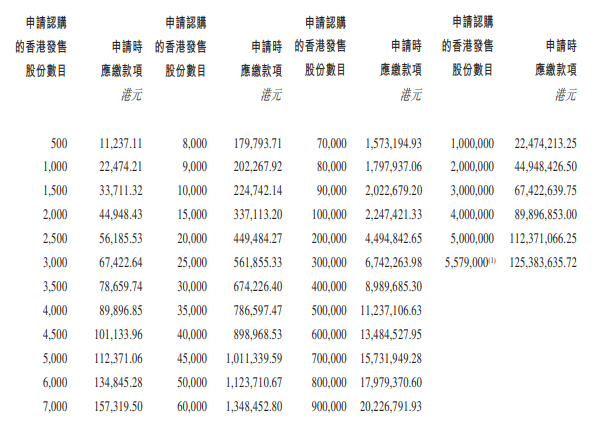

招股价:每股发售价:21-22.25港元,每手500股,入场费为11237.11港元

公开发售日期:2021年6月30日至7月6日

定价日期:2021年7月6日

上市日期:2021年7月13日

IPO联席保荐人:摩根士丹利、瑞银

回拨机制:超额认购15-50倍,回拨至30%;50-100倍,回拨至40%;100倍以上,回拨至50%。

公司简介:

公司是一家总部位于中国和美国的生物技术公司,致力于HBV、HIV、MDR以及其他具有重大公共卫生负担的疾病疗法。自2017年成立以来,已经建立一条针对传染病以及CNS疾病的由10多个创新候选产品组成的管线,涵盖临床前到临床阶段项目。

财务信息:

目前公司的产品尚未获准就行商业销售,尚未从产品销售中产业收入。

募资用途:

- - 约55%用于HBV功能性治愈项目

- - 约15%用于HIV项目

- - 约15%用于MDR\XDR革兰氏阴性菌感染项目

- - 约5%用作为BRII-296计划的临床试验和登记备案

- -约10%用作早期阶段的管线、业务发展、一般企业用途

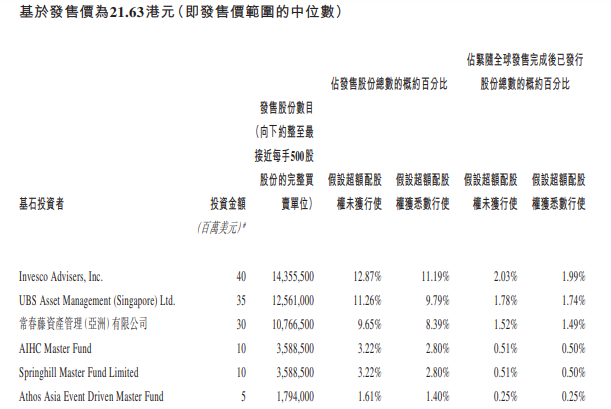

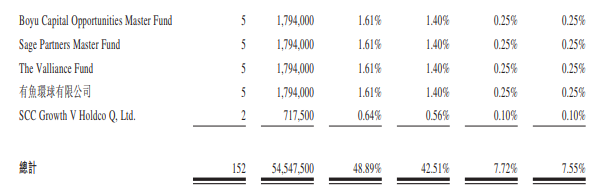

基石投资者:

本次全球发售合共引入11名基石投资者,均来自于国际知名投资基金的大力支持,分别为Invesco、UBS AM、RBC Global AM、AIHC、Springhill、Athos、Boyu Capital、Sage Partners、Valliance、YF Capital及Sequoia。

三巽集团(06611)

招股详情:

拟全球发售1.65亿股,香港公开发售占比10%,国际发售占90%,另有15%超额配股权

招股价:每股发售价3.3-5.2港元,每手1000股,入场费约为5214港元

公开发售日期:2021年6月30日至7月12日

定价日期:2021年7月12日

上市日期:2021年7月19日

IPO独家保荐人:建银国际

回拨机制:超额认购15-50倍,回拨至30%;50-100倍,回拨至40%;100倍以上,回拨至50%。

公司简介:

公司是一家总部位于上海,植根安徽省布局长三角地区的专注于住宅物业开发和销售的房地产开发商。

财务信息:

收入由2018年的人民币7.24亿元增至2019年的31.09亿元,并于2020年增至39.46亿元。

募资用途:

- - 约60%用作开发现有物业项目的建筑成本

- - 约30%用于土地收购

- -约10.0%将用于营运资金及一般企业用途

环球新材国际(06616)

招股详情:

拟全球发售2.9亿股,香港公开发售占比10%,国际发售占90%,另有15%超额配股权

招股价:每股发售价3.52-4.22港元,每手1000股,入场费约为4262.52港元

公开发售日期:2021年6月30日至7月6日

定价日期:2021年7月6日

上市日期:2021年7月16日

IPO独家保荐人:安信国际

回拨机制:超额认购15-50倍,回拨至30%;50-100倍,回拨至40%;100倍以上,回拨至50%。

公司简介:

按收益计算,公司是中国最大的珠光颜料生产商,2020年市场份额为11%。在全球市场上,公司为第四大珠光颜料生产商,市场份额为3%。

财务信息:

2018年-2020年,公司收益分别为人民币3.18亿元、4.4亿元及5.69亿元。

募资用途:

- - 约55%用于建设第二期生产厂房的部分出资

- - 约34.1%用作建设鹿寨合成云母厂房的部分出资

- -约7.1%用于增加研发中心的研发设施及测试设备的投资

- -约3.2%于销售及营销活动及建立销售网络

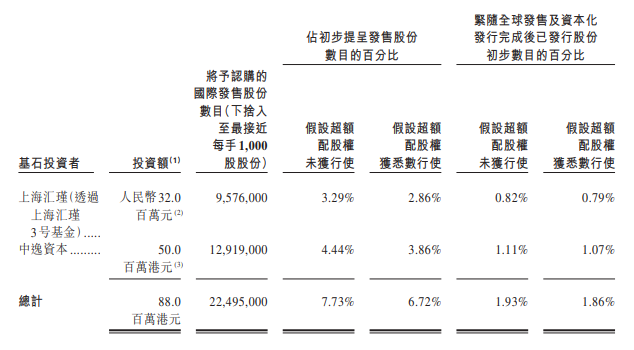

基石投资者:

上海汇瑾基金和中逸资本为公司基石投资者

医脉通(02192)

招股详情:

拟发行1.55亿股,香港公开发售占比10%,国际发售占90%,另有超额配股权15%

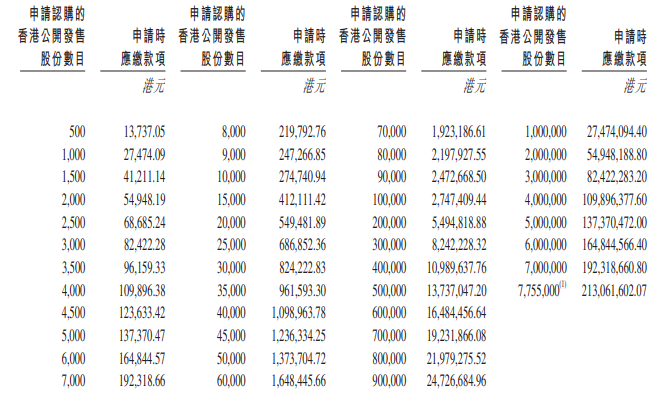

招股价:每股发售价:24.1-27.2港元,每手500股,入场费约为13737港元

公开发售日期:2021年6月30日至7月7日

定价日期:2021年7月7日

上市日期:2021年7月15日

IPO联席保荐人:高盛、海通国际

公司简介:

公司是是中国最大的在线专业医师平台。公司自主开发的医脉通 平台亦广获中国医师认可,已成为最受欢迎的专业医疗平台,让公司成为中国制药及医疗设备公司精准数字医疗营销的首选平台。

财务信息:

收益由 2018年的人民币8350万元增至2019年的人民币1.22亿元,并进一步增至2020年的人民币2.14亿元,2018年至2020年的复合年增长率为59.9%。公司的净利润由2018年的人民币1420万元增至2019年的人民币3130万元,并进一步增至2020年的人民币8520万元,2018年至2020年的复合年增长率为145.0%。于2021年,公司的互联网医院业务开始产生收益。

募资用途:

- - 约40%拟用于在未来叁至五年内扩展业务,包括开发及增加解决方案种类、扩阔客户基础、提高客户忠诚度及促进用户增长与参与度

- - 约30%拟用于在未来三至五年内投资技术及提高研发能力

- - 约20%拟用于有精心挑选战略投资或收购机会

- -约10%用作营运资金及一般公司用途

华南职业教育(06913)

招股详情:

拟发行3.34亿股,香港公开发售占比10%,国际发售占90%,另有超额配股权15%

招股价:每股发售价:1.59-2.01港元,每手2000股,入场费约为4128港元

公开发售日期:2021年6月30日至7月6日

定价日期:2021年7月6日

上市日期:2021年7月13日

IPO独家保荐人:法国巴黎银行

公司简介:

公司主要专注提供中国新兴产业(特别是TMT行业及大健康产业)优质职业培训教育。截至最后实际可行日期,公司经营两所学校,分别为岭南职业技术学院及岭南现代技师学院。

财务信息:

2018年-2020年,公司收益分别为人民币4.1亿元、4.44亿元及4.49亿元。

募资用途:

- - 约70%预期主要用于将岭南职业技术学院由专科院校升格为本科层次职业大学

- - 约20%用于在大湾区收购其他民办学历职业教育机构

- -约10%用作营运资金及一般公司用途

中国通才教育(02175)

招股详情:

拟发行1.25亿股,香港公开发售占比10%,国际发售占90%,另有超额配股权15%

招股价:每股发售价:3.16-4.38港元,每手1000股,入场费约为4424港元

公开发售日期:2021年6月30日至7月8日

定价日期:2021年7月8日

上市日期:2021年7月16日

IPO独家保荐人:国泰君安国际

回拨机制:超额认购15-50倍,回拨至30%;50-100倍,回拨至40%;100倍以上,回拨至50%。

公司简介:

公司是山西省领先的民办高等教育机构,在山西所有民办高等教育机构中排名第一,2020\2021学年的市场份额为15.6%。截至最后实际可行日期,公司在山西太原市经营一所学院,即山西工商学院。

财务信息:

2018年-2020年,公司收益分别为人民币2670万元、2660万元及2710万元。

募资用途:

- - 约45%用于北格校区第四期建设工程

- - 约25%用作收购或投资增长潜力巨大的民办高等教育机构,或收购一幅地块

- -约20%用作有关龙城校区教学楼及宿舍的翻新及升级项目

- -约10%用作营运资金和一般企业用途

融信服务(02207)

招股详情:

拟发行1.25亿股,香港公开发售占比10%,国际发售占90%,另有超额配股权15%

招股价:每股发售价:4.68-5.63港元,每手1000股,入场费约为5686.73港元

公开发售日期:2021年6月30日至7月9日

定价日期:2021年7月9日

上市日期:2021年7月16日

IPO独家保荐人:海通国际

公司简介:

融信服务是一家全国性综合物业管理服务商,为住宅和非住宅物业提供多元化物业管理服务。截至2020年12月31日,该公司有119个在管项目和91个已签约管理但尚未交付项目,覆盖海西地区、长江三角洲地区及其他地区的44个城市,在管总建筑面积约1990万平方米,总签约建筑面积约3820万平方米。

财务信息:

2018年、2019年及2020年,融信服务收入分别约为4.14亿元、5.18亿元及7.50亿元;毛利分别约为1.14亿元、1.67亿元及2.16亿元;公司拥有人应占溢利分别约为3637万元、7004万元及8251万元。

募资用途:

- - 约60%用于寻求选择性战略投资和收购机会

- - 约11%用于进一步多元化公司的项目组合及增值服务

- -约15%用于开发和升级公司运营所用的硬件和软件

- -约4%用于进一步发展针对高端物业提供物业管理服务的“融御ROYEEDS”品牌

- -约10%用作营运资金和一般企业用途

推荐文章

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价