原创精选> 正文

中金港股打新策略出炉!5月迎战京东物流、奈雪

2021-05-11 09:17

近日,中金《港股打新指南》万字研报出炉,盘点了制度改革后近五年港股IPO市场概况,并对投资策略和收益情况做出分析,小编看完后表示“干货满满”。

与此同时,吃肉的机会又来了!5月下旬港股迎来两宗大型新股发行:京东物流、奈雪的茶预计分别5月中旬、下旬启动招股,IPO募资额合计将近50亿美元。

如果你还在犹豫,这两只新股值不值得打?看完本文你将有所启发。

本文总结了研报中“提高打新超额收益率”的相关策略,相信能在接下来的超级打新月,为各位打新爱好者强势助攻!

核心观点:

01. 港股打新有正收益!上市后存在“肥尾效应”

整体来看,港股IPO平均破发率高,但打新有正收益,也会随上市时间递减;“肥尾效应”:超过15%新股一年后跑赢大盘超50%

02. 上市后3个交易日内售出回报最高;别在首日进场?最好先等6个月!

上市后3个交易日内售出回报最高,平均潜在最高收益为17.0%;首日通过二级市场介入并不是最佳的选择,等待基石减持期过后,股价相对平稳时逢低买入可能收益更佳。

03. 港股打新怎么“掐尖儿”?认准4大秘籍

- 行业认准三个字“新经济”:新经济表现较好;电信、医疗保健、信息科技首日表现最佳

- 市值越大越“香”:大市值上市首日和上市后均有更好的表现

- 估值可能越高越好:高估值IPO首日和后市表现更佳

- 尽量凑热闹:认购倍数较高的项目首日表现较强,但后市表现转弱

01

打新存在超额收益但上市后递减

与A股市场不同,香港IPO定价不受估值的限制,因此打新没有在制度保证下稳定且可持续的超额收益。港股定价由机构投资者投标竞价形成,是一个相对市场化的过程,其潜在的超额收益主要来自两方面

- 超额收益可能是发行人与承销商确保发行顺利、平衡市场信息不对称的结果。

- 散户投资者参与可能短期推动股价高于理论价值。

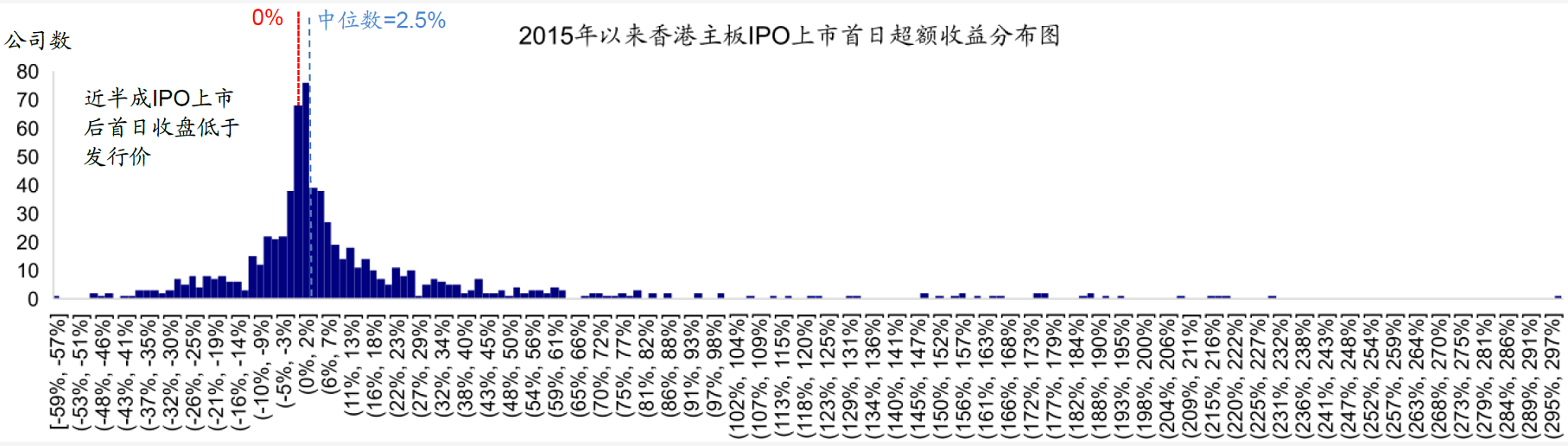

上市首日,破发率(日内最低价低于发行价的比例)高达51%,首日绝对与超额收益(按收盘价相对于发行价计算)中位数分别为2.1%和2.5%。

从过去5年的表现来看,港股IPO市场“大小年”收益率不一。2016年和2017年IPO市场首日表现最佳,超额收益的中位数最高且破发比例较低。2018年和2019年IPO市场热度有所下滑,首日超额收益中位数落到1%以下,且破发比例大幅上升。

2020年市场有所好转,但首日超额回报仍不及2016/2017年水平。年初至今,新股首日超额收益为1.8%,较2020年有所回落,首日破发比例为56%,相对2020年水平小幅抬升。

图表:香港2015年以来上市首日超额收益中位数为2.5%

资料来源:万得资讯,中金公司研究部

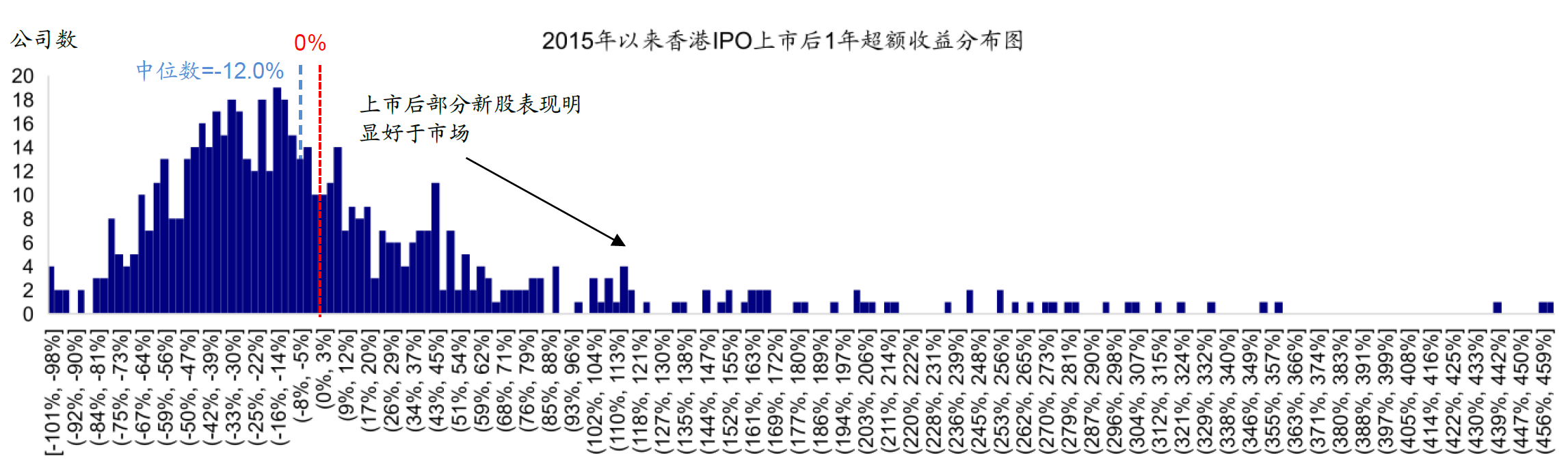

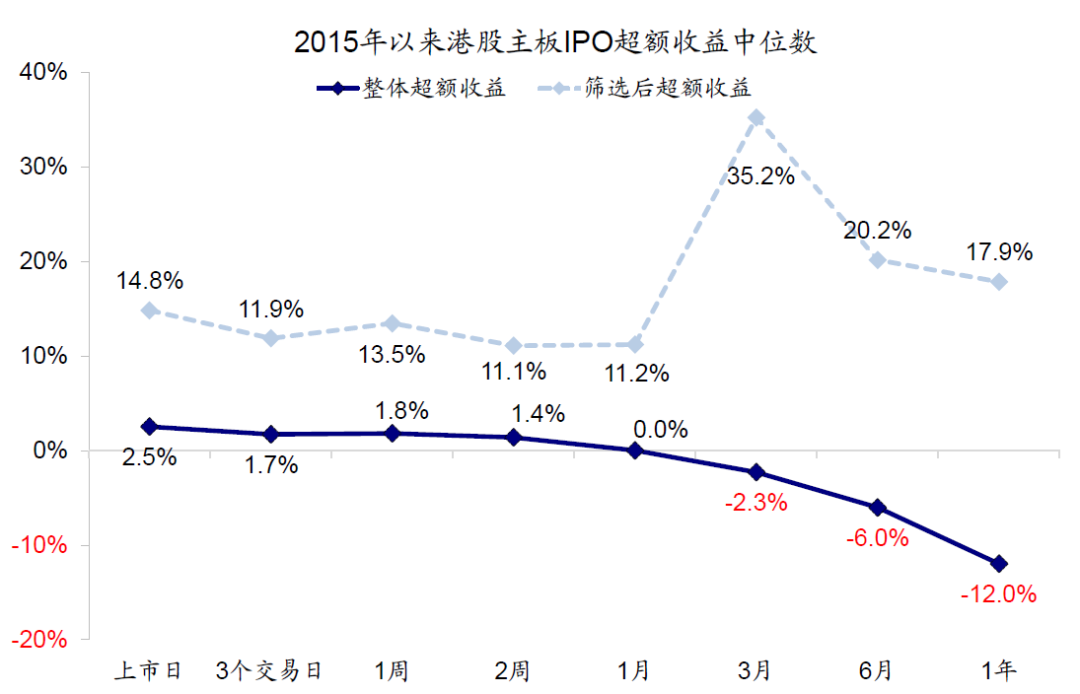

上市后,超额收益随上市时间而递减;一年后新股平均跑输大盘12.0%;但部分新股回报率很高,呈现出明显的“肥尾效应”。

从上市后的表现来看,新股超额收益的中位数自上市日后逐渐走低。大多新股在上市后90天跑输大盘。上市1年后,新股超额收益为-12%,意味大多新股在上市后落后于市场。

不过,部分优质新股大幅跑赢大盘。在602个已上市一年的IPO中,100只股票(约16.6%)1年后相对大盘表现超50%。

图表:上市1年后,新股超额收益为-12.0%

资料来源:万得资讯,中金公司研究部

02

上市3日内卖出回报最高

没中签最好等6个月

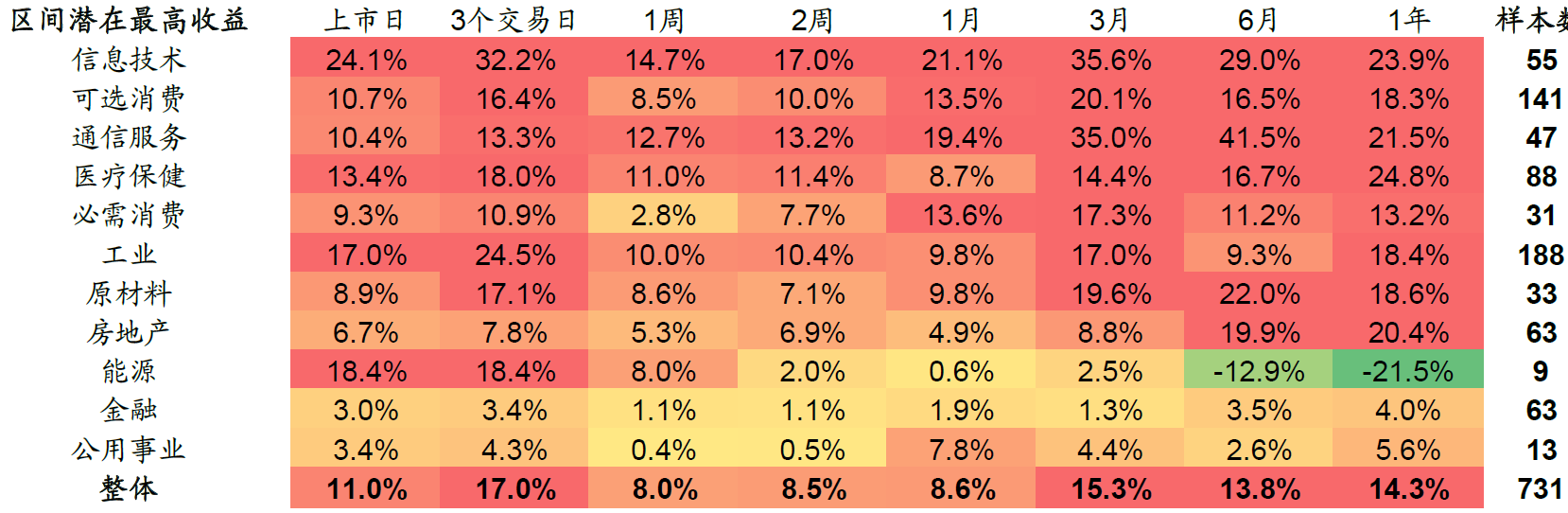

对于中签者,上市后3个交易日内售出回报最高,平均潜在最高收益为17.0%。

按收盘价相对发行价计算,港股IPO整体在首日超额收益最佳,随后表现相对市场走弱。我们发现,若按区间最高价计算潜在的最高收益,则收益率的高点通常在上市后3日内出现。上市首日,潜在最高收益的中位数为11%,而之后的3日区间最高收益的中位数达到17.0%。因此对中签的投资者而言,上市后三日内退出平均潜在收益率最高。

图表:区间潜在最高收益通常出现在上市后3日内

资料来源:万得资讯,中金公司研究部

上市后二级市场参与者:首日买入收益不高,减持期过后股价平稳时介入更佳。

对于未参与IPO,或未中签的投资者来说,是否该在上市后通过二级市场买入刚上市的新股?一般而言,若按收盘价计算,新股发行首日的超额收益最高,随后的一年中,新股表现的中位数持续下滑。上市一年后,新股超额收益的中位数为-12.0 %,意味平均而言投资者持有港股大盘的回报相比持有新股要高出许多。由此看来,投资者首日通过二级市场介入并不是最佳的选择,等待基石减持期(上市后6-12个月)过后,股价相对平稳时逢低买入可能收益更佳。

03

如何选择?

新经济、大市值、高估值、高热度

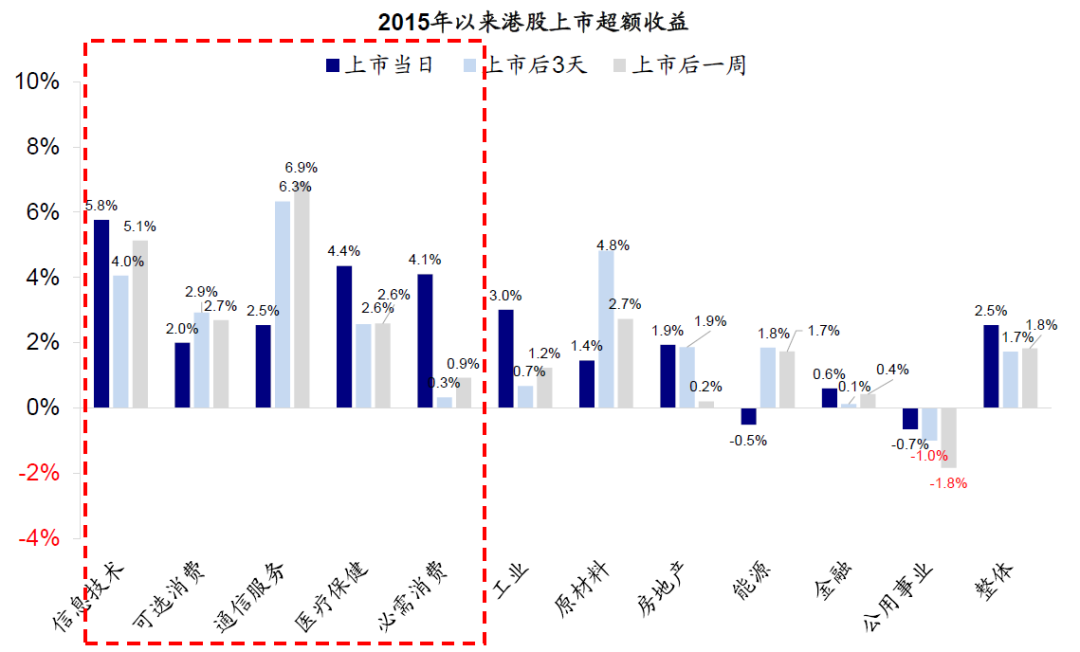

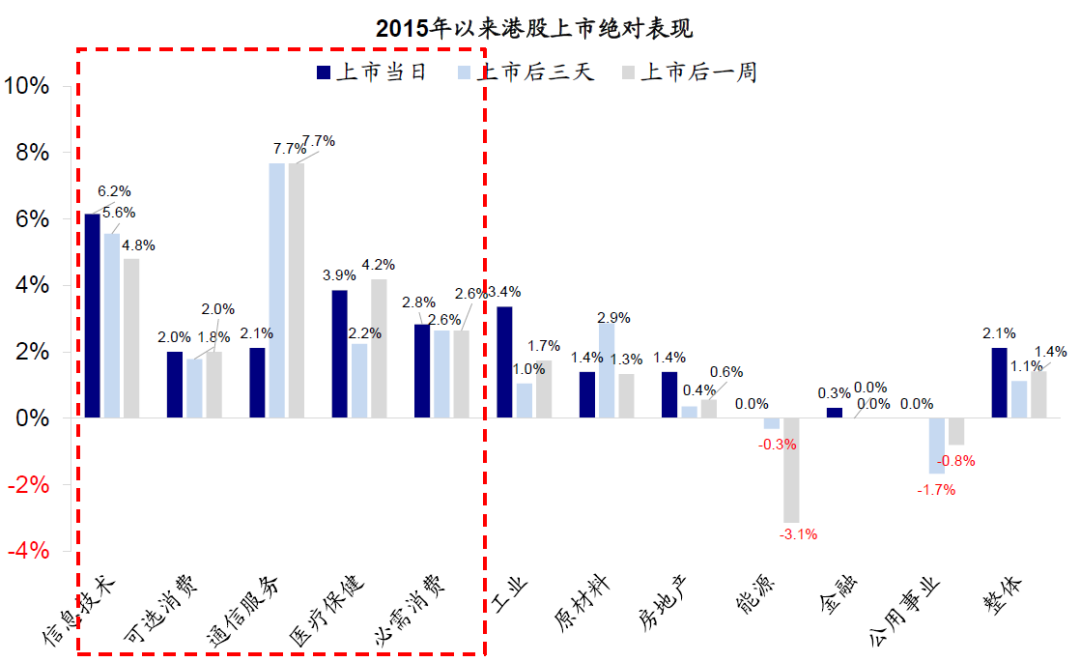

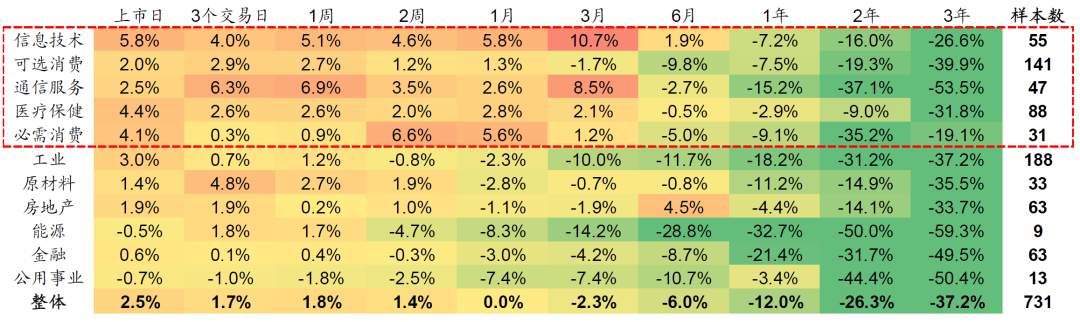

#1行业选择:新经济表现较好;电信、医疗保健、信息科技首日表现最佳

从上市首日表现来看,上市首日新经济行业超额收益高于老经济行业。信息技术、医疗保健和必需消费首日超额收益的中位数分别为5.8、4.4%、4.1%,均高于整体的2.5%。老经济中,仅工业收益高于整体水平,而公共事业和能源首日超额收益的中位数为负值。

上市后的走势来看,新经济板块短期上市后一个月表现有一定支撑。大消费、信息科技、电信与医疗保健上市一个月超额收益依然较高,对于二级市场买入的投资者也具有一定的吸引力。相比而言,地产、能源、金融和公共事业等老经济板块在上市一个月后均跑输市场。

图表:2015年以来港股IPO新经济板块超额收益居前

资料来源:万得资讯,中金公司研究部

图表:绝对表现来看也是如此

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

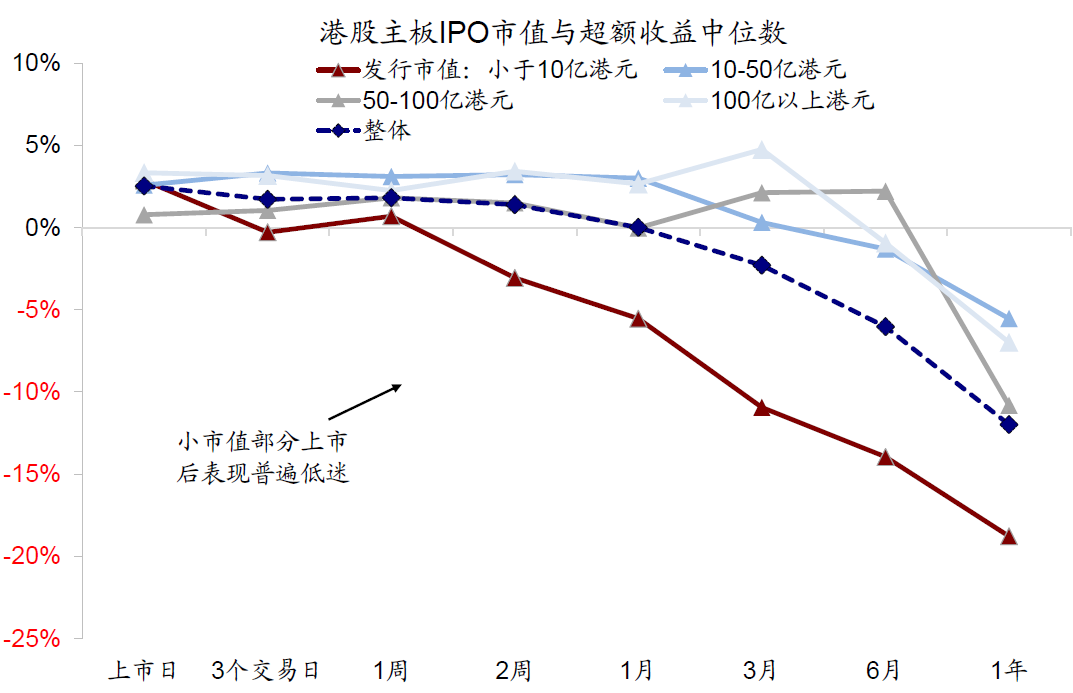

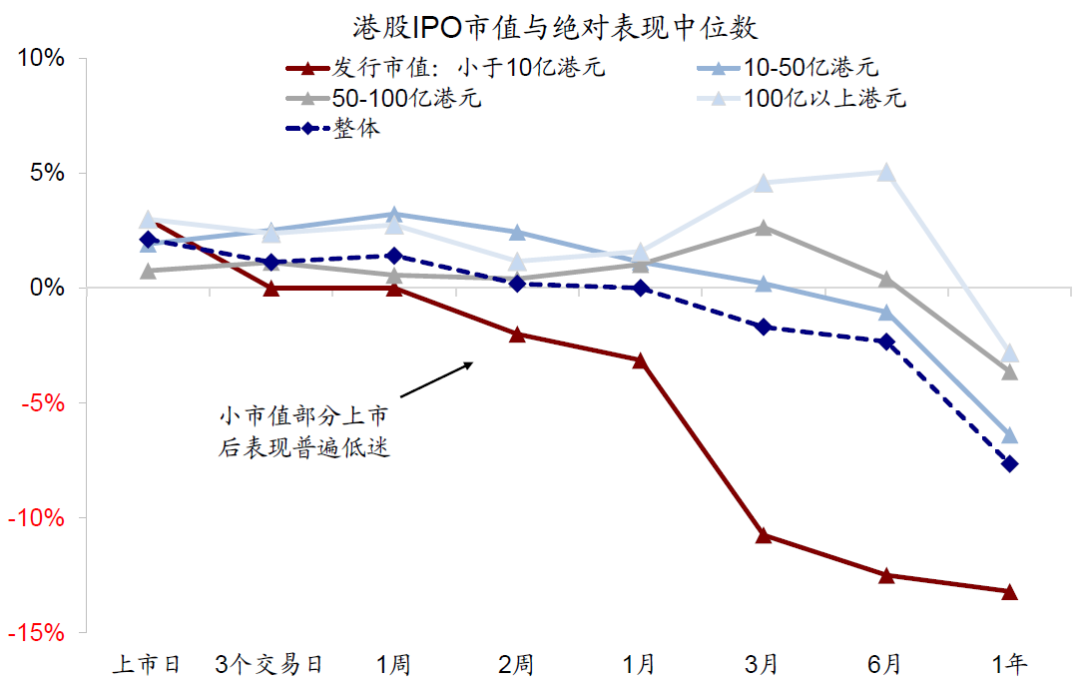

#2市值大小:大市值上市首日和上市后均有更好的表现

我们综合考虑港股全市场的市值分布以及IPO样本特征来进行市值划分,分为三类,即全市场市值排名前15%(市值大于100亿港币)、排名15~50%(市值10~100亿港币)、以及余下部分。

从上市首日表现来看,大市值部分(市值100亿港元以上)首日超额收益最高,为3.3%,小市值部分紧随其后(市值小于10亿港元,超额收益为2.9%),相反中间部分的表现相对最弱(市值10-100亿港元区间)。

从上市后走势来看,大市值部分上市6个月内走势整体向好,且依然具有一定超额收益;中等市值部分变现持平居中。相比之下,小市值部分上市后表现普遍落后,一年后跑输市场18.8%。

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

#3市盈率高低:高估值IPO首日和后市表现更佳

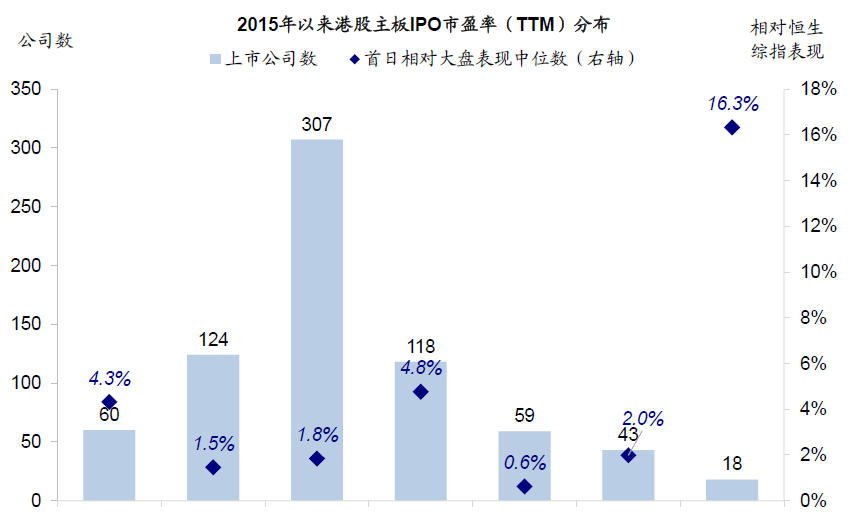

与常识有所不同的是,从首日超额收益来看,估值定价高(上市时静态市盈率高于100倍)的IPO首日超额收益平均高达16.3%,而上市时未盈利的公司首日超额收益也同样较为可观,为4.3%。相比而言,估值在0-100区间的首日表现相对平淡,超而收益在0.6~4.8%之间。

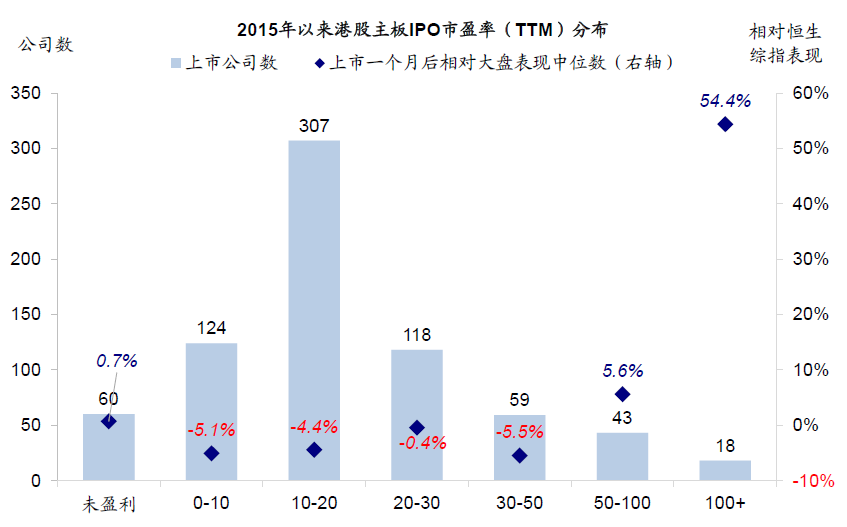

从上市后走势来看,高估值IPO上市3个月后超额收益仍然可观,高达54.4%。但市盈率为负的IPO超额收益回落至0.7%,而估值在50-100倍的IPO超额收益有所抬升。

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

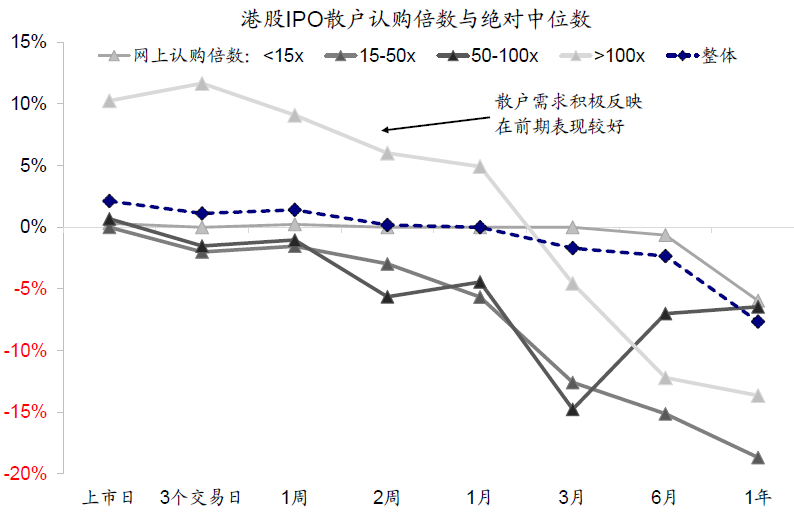

#4火热程度:认购倍数较高的项目首日表现较强,但后市表现转弱

从首日超额收益来看,散户需求越火热,认购倍数越高的IPO通常前期超额收益居高。当散户认购倍数超100倍时,首日超额收益达11.2%。

相比之下,认购倍数不及15倍的IPO,首日超额收益仅有0.6%。如上文所述,散户需求旺盛可能正是推动股价前期表现的因素之一。

然而,从上市后的走势来看,散户需求高的IPO前期股票上升动力耗尽,在上市一个月后股价基本回落至发行价左右水平。相比之下,散户需求较低的IPO长期表现更为平稳。

基于上述特征,我们参照上述几个维度(新经济行业、认购倍数>100倍、市值>10亿港元、市盈率>50倍(包括未盈利))筛选出了49只IPO符合我们定义的相对有吸引力的IPO项目。

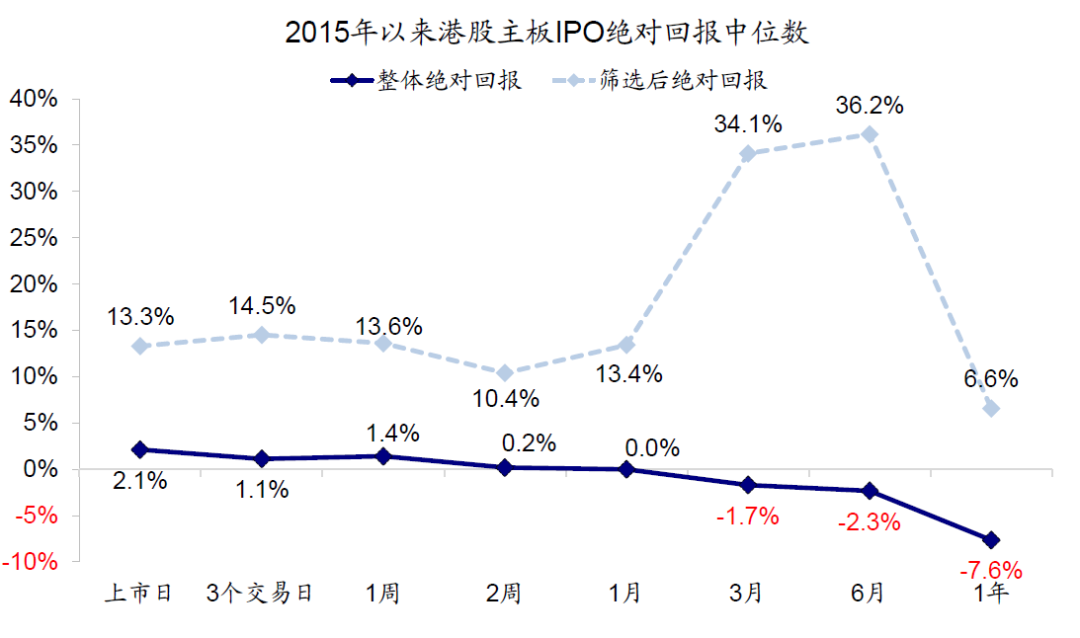

测算结果显示,我们筛选出的IPO表现明显好于整体IPO样本,首日绝对和超额收益分别为13.3和14.8%(整体样本为2.1和2.5%)。不仅如此,绝对收益和超额收益在上市后6个月也持续攀升,而同期整体IPO样本已经大幅回落并转负。上市一年后,筛选后IPO平均绝对收益为6.6%,超额收益为17.9%,而整体IPO样本的超额和绝对回报仅有-7.6%和-12.0%。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?