原创精选> 正文

暗盘前瞻 | “老牌甜食”久久王被疯狂抢筹,到底是喜糖,还是伤心糖?

2021-03-15 15:40

“甜食大王”来了!久久王(01927)今天即将进行暗盘交易,对于中签的人来说,到底是喜糖还是苦糖?

久久王于1999年成立,业务模式为向供应商采购原材料,在公司内部生产设施中生产并包装甜食产品,以公司中国及海外国家的OEM客户及贸易商所拥有或获授权的品牌销售该企业的产品,或者通过电子商务渠道以公司的自有品牌(即酷莎、拉拉卜及久久王)向中国的分销商或终端消费者销售公司的产品。

来自弗若斯特沙利文数据显示,以收益计,久久王在福建省整体甜食市场排名第二,占2019年该区域市场份额约2.7%及全国市场份额约0.7%。

要说这位甜食大亨的上市之路,颇为波折,从2019年5月至今花费了将近两年时间,曾经历四次递表,才走到上市这一步。这场IPO长跑赛结果下午即将揭晓,来看看这只票的认购热度。

从认购人数来看,久久王可是“秒杀”了同期的二次上市中概股“汽车之家”,久久王认购人数超过8.7万人,一手中签率9%。

上限定价0.75港元,一手中签率9%

久久王(01927)发售价已确定为每股发售股份0.75元港元,位于招股区间顶端。每手5000股,一手市值3750港元。

总认购人数87,305人,58,294人只认购1手,争做一手党的人占比非常高,都想摸一手搏一搏,中签率只有9.00%,申请600手稳才获1手。

史上最划算的乙头?可中75-76手

这次甲尾真是欲哭无泪,重资申购却只换来1手,性价比非常低;反观乙组多花了200手的钱,能获配75-76手。

甲尾和乙头分配相去甚远,这在打新历史上,都算是罕见的,这次乙组真是“捡了个大便宜”。

甲尾104人,申请1200手获配1-2手,市值3750-7500港元。

乙头70人,申请1400手获配75-76手,市值281250-285000港元。

顶头槌35张,申请1980手,获配92手,市值345000港元。

打和点

考虑融资成本,涨幅达多少能盈利?

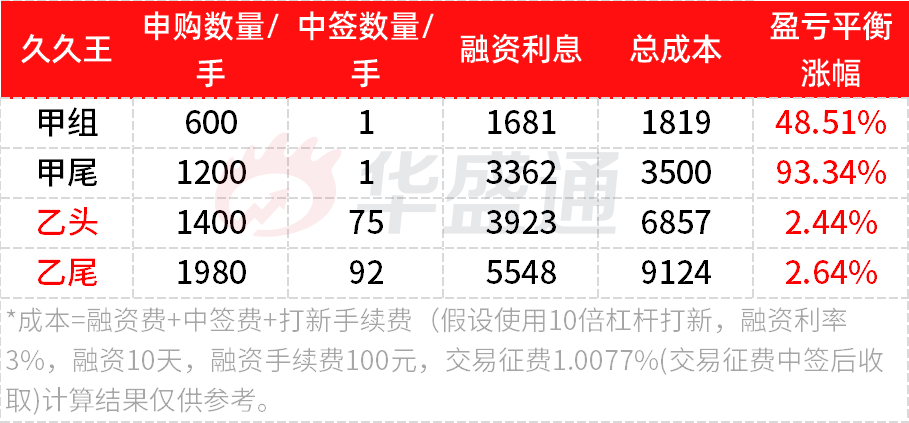

假设采用10倍杠杆打新,冻资期10天,利率3%,交易征费1.0077%,融资打新盈亏平衡点如下:

甲组融资打新600手(稳中),利息1681港元,盈亏平衡点48.51%;

甲尾融资打新1200手,利息3362港元,按中签1手为例,盈亏平衡点93.34%;

乙头融资打新1400手,利息3923港元,按中签75手为例,盈亏平衡点2.44%;

顶头槌打新1980手,利息5548港元,盈亏平衡点2.64%;

筹码情况

根据公告已授出绿鞋,但未获行使。国际配售部分已获超额认购约1.14倍,共有 222 名承配人,前25大承配人认购占国际配售的42.85 %(假设超额配股权获悉数行使),股权较为分散。

股权集中程度,会影响股份在二级市场的流动性,股权越分散越好。

暗盘攻略

作为一只传统食品行业的新股,超购倍数如此之高,确实让人眼前一亮。

虽然中国甜食零售市场增长速度有限,但仍然属于千亿级别的市场,预计未来市场规模会在2024年底成长至1091亿。目前按收益计,久久王食品在福建省的甜食市场排名第二,占2019年该区域约2.7%的市场份额及2019年约0.7%的中国整体市场份额。

久久王食品在2017-2019年营收分别为3.56亿元、3.81亿元和4.14亿元,公司营收稳步增长,此外久久王的自营品牌毛利率较高,2017-2019年,自有品牌的毛利率分别为38%、36.4%、37.2%,从侧面反映,公司在渠道或经销商方面是存在一定的议价能力。

久久王发行价定为0.75港元,公司总市值约为5.94亿港元,以2020年净利润4823.28万元计(同比增长11.65%),市盈率约为13.76倍,在港股食品行业不算特别高。

不过这只小市值的新股,甲尾人数多达104人,这种分配手法与过往次新股,MOG HOLDING、满贯集团有点相似,可以把超购倍数尽量打高,中签率变得很低,得以上限定价,顶格回拨。

至于这两只股新股的上市表现,小编就不赘述了,可以自行查看。

一句话总结,申购小市值新股,要尽量控制风险。

新股暗盘即将于16:15开始。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?