原创精选> 正文

新股聚焦 | 2年净利翻8倍!恒大旗下物业IPO值得申购吗?

2020-11-23 15:14

作者:华光Charlie

根据港交所最新公告,恒大物业从11月23日起至11月26日招股,公司拟发行16.22亿股股份,公开发售占10%,国际配售占90%,另有15%超额配股权。

恒大物业招股区间为每股8.50港元-9.75港元,每手500股,一手入场费4924港元,预期将于12月2日上市。本次联席保荐人华泰国际、瑞银、农银国际、建银国际、中信证券和海通国际。

招股书显示,恒大物业本次吸引了东方雨虹、商汤科技、中国燃气、中国国企结构调整基金、京基集团、合生创展等20多家知名企业作为基石投资者,如果按照发售价上限定价,将占比国际发售部分约50.65%,同时还会有上市之日起半年的限售期限。

获得多家知名机构投资者的青睐,究竟恒大物业的基本面如何,又是否值得申购呢?

招股信息速览

来源:华盛证券

一、公司概况:背靠中国恒大,多项指标排全国物业百强前列

恒大物业的历史可以追溯至1997年,当时就开始向控股股东中国恒大集团所开发的物业提供物业管理服务。

经过20多年的发展,如今恒大物业是国内规模最大以及增长最快的综合物业管理服务商之一。

根据中指研究院的研究,截至2019年,在中国物业服务百强企业中,以项目所覆盖城市数目计,恒大物业排名第二;分别以总收入、总毛利及总净利润计,恒大物业排名第三;以签约面积计排名第三及按在管面积计排名第四。

2017年至2019年,恒大物业的净利润以195.5%的复合年增长率增加,在中国物业服务20强企业中增长率最高。

恒大物业管理的物业组合非常多元化,其中包括中高端住宅物业、写字楼及商用物业,并已订约管理其他物业类型(如主题乐园、产业园、康养项目、特色小镇及学校等)。

截至2020年上半年,恒大物业已订约为1,354个项目提供物业管理服务、非业主增值服务及╱或社区增值服务,覆盖22个省、五个自治区、四个直辖市及香港逾280个城市,总在管面积约为2.54亿平方米,而签约面积为5.13亿平方米,服务近二百万个家庭。

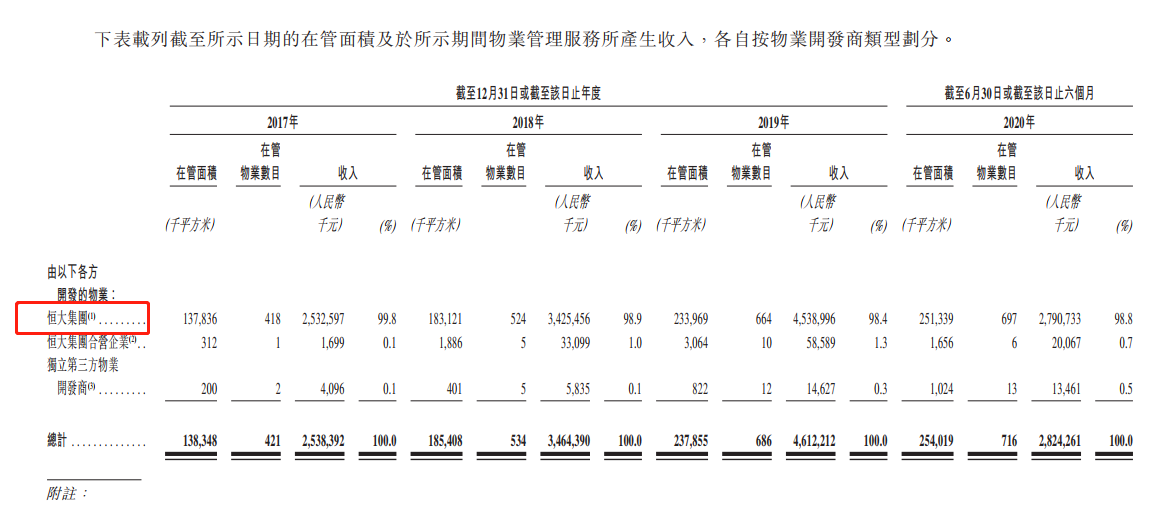

来源:招股书

根据招股书显示,截至2020上半年,恒大物业98.8%的收入来自恒大集团所开发的物业。恒大物业所背靠的母公司恒大集团是国内地产企业的标杆龙头,根据克尔瑞排名,以应占签约销售计算,自2017年起连续三年在中国物业开发商中位居榜首。

在2020年8月,恒大物业引入了一组著名战略投资者,其中包括红杉资本( Sequoia Capital China Growth)、中信资本控股有限公司、云锋基金(Yunfeng Capital Limited)及腾讯控股有限公司。与这些强大的战略投资者合作,有利于恒大物业扩大运营范围和业务深度,为长远可持续增长带来贡献。

二、财务数据:业绩高速增长,净利润2年翻8倍

根据招股书显示,恒大物业过往几年业绩实现超高速的增长。

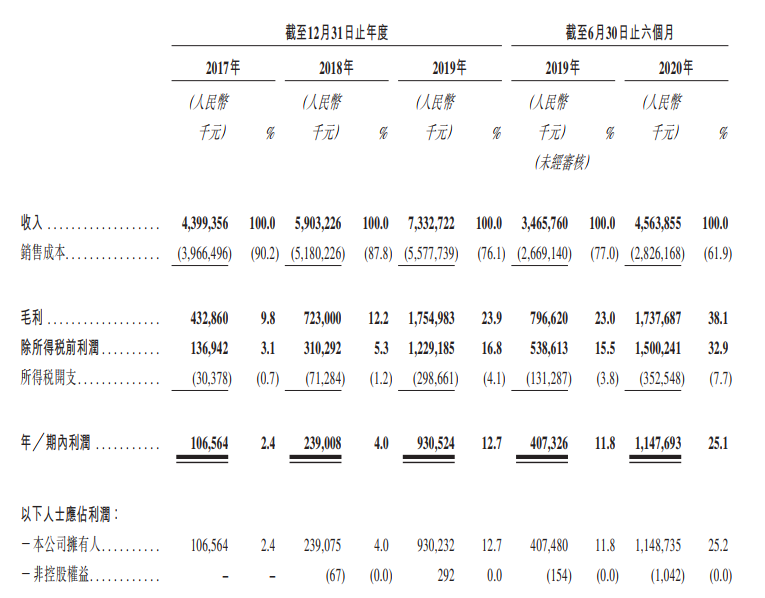

于2017年、 2018年及2019年以及截至2020上半年,恒大物业实现收入分别为人民币43.99亿元、人民币59.03亿元、人民币73.32亿元及人民币45.64亿元;其中2019年营收相较于2017年增长幅度有66.7%。

来源:招股书

同期,恒大物业实现净利润分别为人民币1.07亿元、人民币2.39亿元、人民币9.31亿元及人民币11.48亿元。其中2019年净利润相较2017年翻了8.7倍之多。

来源:招股书

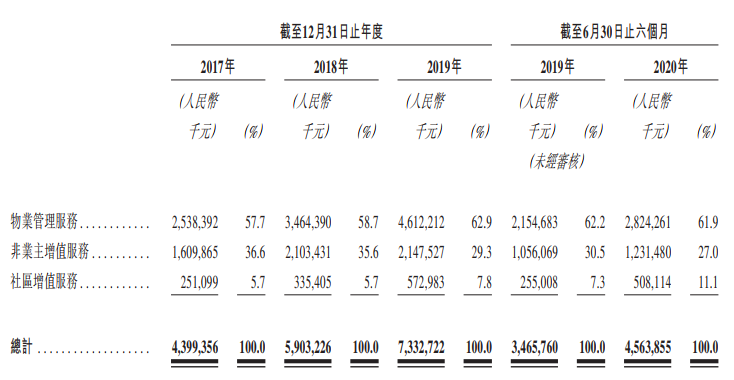

而根据收入结构来看,恒大物业收入来源分三块,分别是物业管理服务、非业主增值服务以及社区增值服务。截至2020上半年,物业管理服务带来收入占比为61.9%,是最大收入来源。其次是非业主增值服务收入,占比达27%,2017年至今呈现逐步降低趋势。

而社区增值服务收入占比为11.1%,尽管是三项收入最小的,但从2017年至今的趋势来看,收入占比增速最快。

来源:招股书

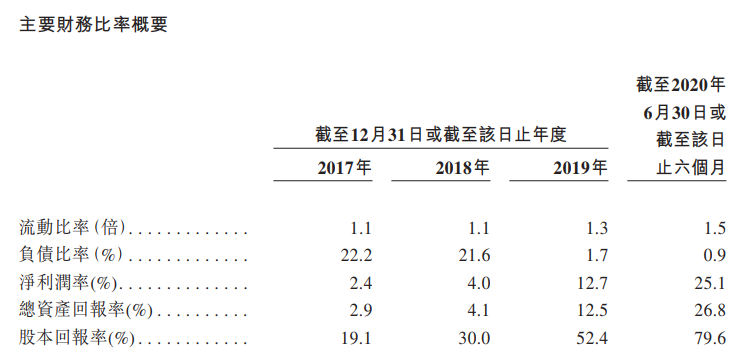

从主要财务比率来看,恒大物业的流动性呈现持续改善的趋势,负债比率从2017年的22.2降至2020上半年的0.9,其净利润率也从2019年的2.4%增长至最新的25.1%。

三、行业概览:物业服务百强增长迅猛

根据中指研究院的资料,近年来,随着快速城镇化及人均可支配收入的不断增长,截至2019年,以所有物业管理企业的总在管面积计,中国物业管理行业总市场规模达239亿平方米。

特别是,物业服务百强企业的在管面积及物业数目迅速增加。

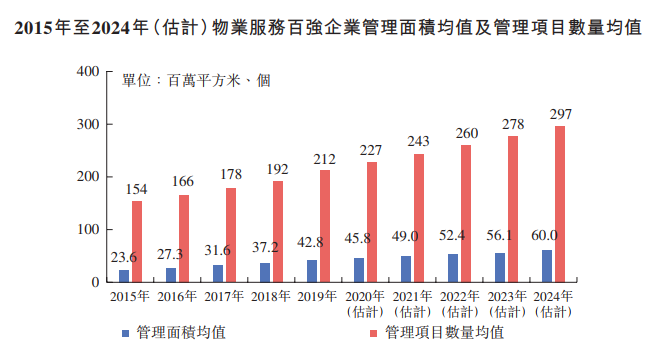

物业服务百强企业的在管项目总建筑面积均值由截至2015年的约2360万平方米增至截至2019年的约4280万平方米,复合年增长率约为16.0%。

物业服务百强企业管理项目数量均值由截至2015年的154个增至截至2019年的212个,复合年增长率约为8.3%。

来源:招股书

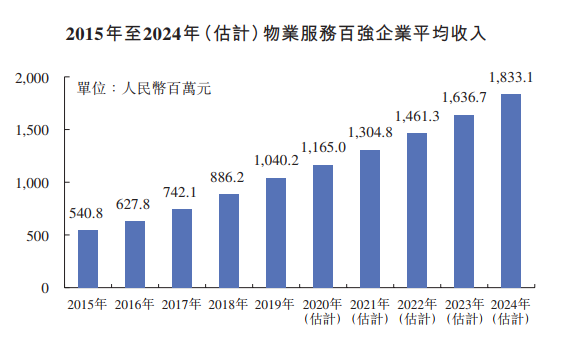

由于在管物业的建筑面积及数目增长,物业服务百强企业的营业收入均值由2015年的约人民币5.41亿元增至2019年的约人民币10.4亿元,复合年增长率约为17.8%。

来源:招股书

四、核心竞争力和风险点

核心竞争力

1、背靠强劲的中国恒大,公司具有强大品牌实力以及突出的服务质量

恒大物业是中国最大、增长最快、地域覆盖广泛、服务质量突出的综合物业管理服务提供商之一。恒大物业的母公司恒大集团具有强大的品牌实力及多元化业务板块,可以为恒大物业的高速增长提供强力支持。

同时恒大物业多样化的物业业态和多元化的服务组合也是提供高利润率的收入来源。

2、公司引进智慧管理平台和标准化管理体系,提升客户体验,同时还降低成本。

恒大物业实现了智慧管理平台与标准化管理体系双管齐下,提升客户体验,实现降本增效; 而恒大物业的高质量及创新服务树立行业标杆,品牌外拓潜力巨大。

恒大物业还具有经验丰富、富有活力且稳定的专业管理团队、有效的人力资源管理体系,卓有声誉的战略投资者。

风险点

1、可能遇到物业管理行业以及大环境政策影响,未必能够实现持续增长。

2、过往业绩期,大部分在管物业均由恒大集团所开发,恒大集团的开发销售进度可能对未来业绩造成影响。

3、公司所进行的业务整合以及并购,项目未必能实现预期收益。

五、估值和申购建议

恒大物业2020年上半年实现净利润为11.48亿元人民币,如果按照下半年净利润与上半年持平,预测融创服务2020年将实现净利润22.96亿元人民币(折合约27.12亿港元)。

再根据本次恒大物业上市的市值区间,得出上市市盈率约为33.88至38.88。而截至11月23日盘中,物业管理龙头公司碧桂园服务的滚动市盈率为50.8倍,此前不就上市的物业巨头融创服务滚动市盈率为79.1倍。

这样来看综合实力排名物业百强前列的恒大物业上市市盈率并不高。

于此同时,恒大物业合约面积比在管面积为2.02,未来两年业绩翻倍的确定性也非常强,结合近期融创服务上市首日大涨超20%,打新投资者值得积极关注。

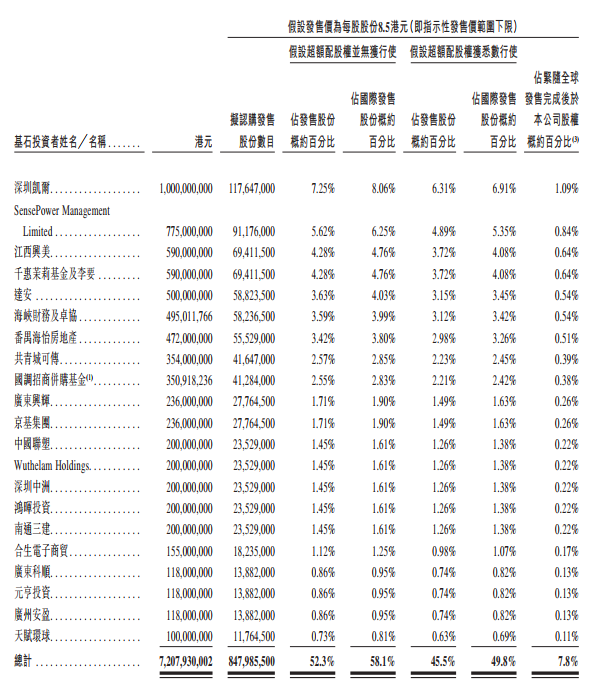

另外本次恒大物业还获得了二十多家知名企业以基石投资者身份认购约72亿港元,如果按照发售价上限定价,将占比国际发售部分约50.65%,同时还会有上市之日起半年的限售期限。

来源:招股书

这些知名企业包括东方雨虹、商汤科技、中国燃气、星河湾集团、中国国企结构调整基金、新明珠陶瓷、京基集团、中国联塑、深圳中洲、合生创展、东鹏控股、索菲亚家居、时代中国等,它们以自己名义或者控股及参股子公司和机构参与投资,表示了对恒大物业前景的看好。

不过投资者也需要注意到当前市场波动较大,也有如奥园健康、建业新生活等物业公司估值不到30倍,投资者也需要对于此前合景悠活、世茂服务破发的现象有所警惕。

另外市场传出的地产行业“三道红线”监管政策对于物业公司长期增长前景也有一定的影响。所谓“三道红线”即房企剔除预收款后的资产负债率不得大于70%、净负债率不得大于100%、现金短债比不小于1。红档房企即三道红线均踩的情况下,有可能不能新增有息负债。

来源:华盛证券

另外恒大物业的保荐人之一中信里昂过往有着优秀的战绩。

根据资料,中信里昂最近2年共保荐25家公司,其中上市首日收益率为正的公司占比为60%,所有保荐商中排名第33,其中包括思摩尔国际、康基医疗、康希诺生物-B、康宁杰瑞制药、泰格医药等大牛股。可供投资者们参考。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?