原创精选> 正文

一周IPO动态 | 优质新股“撞车”?世茂服务和药明巨诺预计下周招股

2020-10-18 19:08

本周关键词:

1、打新市场肉签不断,捷心隆一签大赚7700港元!先声药业认购火爆,投资者依然好看医药板块。

2、物业、医药板块“种子选手”登场!世茂服务、合景悠活、药明巨诺可能同期招股,你怎么选?

3、蚂蚁集团提高IPO估值目标至2800亿美元,IPO准备工作进入最后阶段。

4、中概回归提速!新东方下周寻求聆讯。

1、

小市值新股捷心隆爆发,

卓越商企下周一挂牌

继上周云顶新耀后,本周又迎来一只收益近万的大肉签捷心隆。无尘室设备供应商捷心隆首日挂牌高开220%,全日收1.13港元,涨幅213%,成交1.12亿股,涉资1.3亿元,不计手续费,每手10,000股,账面赚7,700元。不过该股认购非常冷淡,总申购人数不及2万人,吃上这只肉签的投资者并不多。

由腾讯、京东投资的物管企业卓越商企服务暗盘表现喜人,收盘报价11.4港元,较招股价10.68港元涨6.74%,市值136.8亿港元,每手1000股,不计手续费,每手赚720港元,预计下周一正式挂牌。

另外三只新股上市表现如下:

嘉泓物流首日股价平开报2.66元,全日收涨1.88%;威海银行、TRUE PARTNER上市一度后破发,其中TRUE PARTNER首日跌幅至22.86%,一手浮亏640元港元。

2、

先声药业认购火爆,

投资者依然好看医药板块

当前有2只新股正在招股,先声药业认购踊跃,截至发稿孖展资金录得784.29亿港元,孖展倍数从第一天的47倍增长至219倍,反映投资者依然好看医药板块。

先声药业为一家创新和研发驱动的制药公司,聚焦三大快速增长治疗领域:肿瘤疾病、中枢神经系统疾病和自身免疫疾病。根据招股书引用的弗若斯特沙利文的资料,按药品销售收入计,上述三大治疗领域2019年合计占中国药品市场的24.7%。

虽然招股仍未结束,先声药业向投资者发出指引,计划以招股价范围上限13.7元定价,集资35.7亿元。该公司下周一中午截止公开发售,本月27日挂牌。

另一只新股金辉控股目前孖展认购未足额。

3、

物业股撞上医药股,

怎么选?

本周递表方面略微清淡,主板和创业板各迎2家公司递表。主板有智欣集团,领地集团,创业板有BeGreen Holdings Limited、星光宝光电科技有限公司。其中星光宝光是中国深圳一家知名的LED灯珠制造商,专注于设计、开发、制造及销售LED灯珠。根据弗若斯特沙利文报告,公司于2019年在中国便携式LED灯珠制造市场排名第三,按同期销售额计市场份额约为1.5%。

通过聆讯的2家物管企业和1家医药企业,预计下周同时启动招股。

- 世茂服务:物业板块“种子选手”

知情人士透露,由亿万富豪许荣茂控制、腾讯、红杉资本均有投资的物管公司世茂服务计划在港IPO集资10亿美元。得知世茂招股后,不少券商和投资者做好了充足的孖展与打新准备。

截至19年12月31日,世茂服务合约建筑面积达100.9百万平方米,覆盖中国25个省91个城市。具体而言,公司管理184项物业,在管建筑面积为68.2百万平方米。2019年,世贸服务为「中国物业服务百强企业」第12位;按收入增长率计,在中国物业服务二十强企业中分别排名第3位。

参考阅读:腾讯、红杉突击入股!世茂服务有哪些看点?

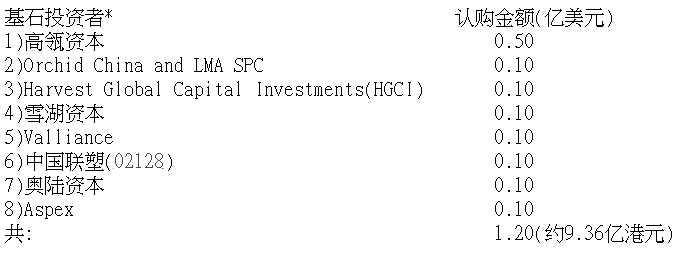

与世茂撞期的合景悠活,虽然在物业百强排名中落后,却凭借重磅的基石吸引投资者注意,其中包括高瓴资本等。

据悉,合景悠活招股价介乎7-8.13港元,拟发行3.83384亿新股,相当于扩大股份19%,其中90%为国际配售,10%为公开发售,集资规模26.84-31.17亿元,在国际配售的股份中有7062.3355万股保留给合景泰富股东认购,相当于国际配售约20.5%股份,另有15%超额配股权,令集资可增至30.86-35.84亿元,每手1000股,入场费约8211.93港元。

- 又一只细胞治疗龙头赴港上市,红杉中国等为其投资方

知情人士透露,药明康德(02359)及美国朱诺治疗(Juno Therapeutics)共同创立的细胞疗法公司药明巨诺近日通过港交所聆讯。计划集资2-3亿美元,下周一将展开预路演。高盛和瑞银为该股上市的联席保荐人。

这是继药明康德、药明生物之后又一只细胞治疗龙头启动港股IPO。在CAR-T疗法领域,药明巨诺拥有相当丰富的研发管线。靶点产品包括CD19、CD22、BCMA、WT1等,用于治疗霍奇金淋巴瘤,多种血液肿瘤和实体瘤。

在所有产品中,最吸引投资者的是JWCAR029这款产品。今年6月30日,药明巨诺提交的瑞基仑赛注射液(暂定)上市申请获得CDE受理,是国内继复星凯特益基利仑赛之后第2款申报上市的CAR-T疗法。

2018年3月8日,药明巨诺宣布完成9000万美元A轮融资。本轮投资由国际知名投资机构淡马锡、红杉资本中国基金和元明资本领投,其他投资者包括元禾原点、翼朴资本、中航资本,拾玉资本,正心谷创新资本,及原有股东药明康德集团、美国巨诺(Juno)公司等。

参考阅读:药明巨诺!身处CAR-T赛道的第三家药明系大牛股?

4、

重磅IPO跟踪

- 蚂蚁集团IPO准备工作进入最后阶段

彭博报道,蚂蚁集团提高IPO估值目标至2800亿美元,蚂蚁集团希望在香港和大陆同一天上市,最早下周在港交所聆讯。

据悉,英国巴克莱银行、工银国际和中银国际等被选中为蚂蚁在香港IPO的簿记管理人。根据市场惯例,簿记管理人选聘通常意味着公司已经准备启动发行。

5、

中概股跟踪

- IPO提速!新东方下周寻求聆讯

据路透旗下IFR引述消息指,在美国上市的综合教育服务商新东方教育寻求下周进行香港上市聆讯。集资最少10亿美元、相当于超过77亿港元,美国银行、瑞信及瑞银是上市安排行。

针对“新东方寻求港交所下周批准其在港二次上市”的报道,新东方表示,对市场传闻不予置评。

6、

美股IPO

- 名创优品名登陆纽交所,市值超70亿美元

名创优品(MNSO)本周四于纽交所正式挂牌,截至收盘上涨4.3%,次日继续大涨11%,至23.18美元,与发行价20美元相比上涨16%。目前市值达70.47亿美元。

根据招股书显示,独立研究机构Frost&Sullivan数据指出,2019年全球自有品牌综合零售GMV(平台交易金额)达520亿美元,名创优品以27亿美元(约合190亿人民币)占比5.2%,被Frost&Sullivan称作“全球规模最大的自有品牌综合零售商”。

推荐文章

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价