原创精选> 正文

两只新股公布配售结果!嘉泓物流一手中签率20%捷心隆10%

2020-10-14 07:25

华盛资讯10月14日讯,嘉泓物流(02130)、捷心隆(02115)今日公布配售结果,具体如下:

嘉泓物流公开发售超购逾33倍 一手中签率20%

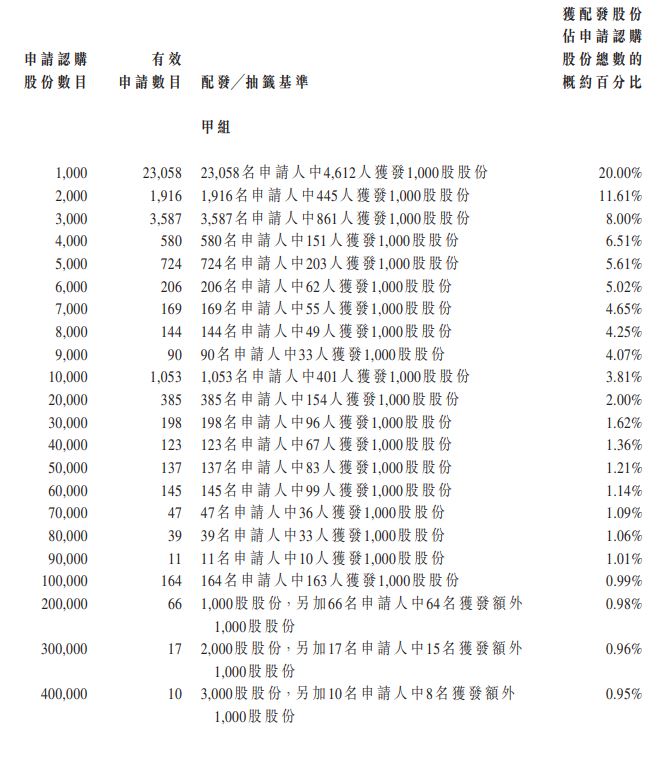

嘉泓物流(02130)公布配售结果,公司拟发行5370万股股份,每股发售股份的发售价定为2.66港元,目前超额配股权尚未获行使,全球发售净筹约8740万港元。每手1000股,一手中签率20%。今日16:15开启暗盘交易,预期股份将于明日上午九时正开始于联交所买卖。

其中,香港公开发售获超额认购约33.31倍,国际配售项下合共1074万股发售股份已获重新分配至香港公开发售。有关重新分配的结果是,香港公开发售项下的发售股份最终数目为1611万股发售股份,相当于全球发售初步可供认购发售股份总数(于任何超额配股权获行使前)的30%。

根据国际配售初步提呈的发售股份已获轻微超额认购,相当于在国际配售项下初步可供认购的发售股份总数约1.36倍,而国际配售已超额分配644.4万股股份,有关超额分配将通过动用根据民银证券有限公司与嘉泓物流订立的借股协议借入的股份结付。国际配售共有229名承配人。分配予国际配售项下承配人的发售股份最终数目为4403.4万股发售股份,包括超额分配644.4万股股份,相当于根据全球发售初步可供认购的发售股份总数(于任何超额配股权获行使前)的82%。合共40名承配人获配发五手或以下的发售股份,占国际配售的229名承配人约17.5%。该等承配人已获配发合共8.9万股发售股份,占国际配售下的发售股份(包括超额分配的股份)约0.2%。

公告称,公司拟将所得净额约72.3%用于为增强及扩张配送及物流业务及当地据点提供资金;约17.9%预期将用于为扩张B2C服务提供资金;约9.8%预期将用作营运资金的一般补充及其他一般公司用途。

捷心隆公开发售获认购13.47倍 一手中签率10.01%

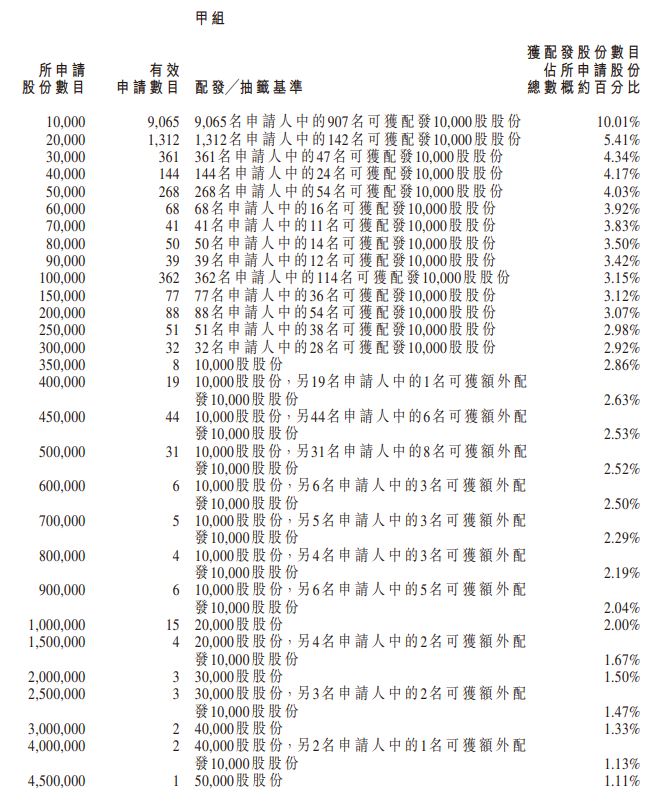

捷心隆(02115)发布公告,发售价已厘定为每股发售股份0.36港元,公司自全球发售将收取的所得款项净额约为5640万港元。每手10000股,一手中签率10.01%。今日16:15开启暗盘交易,预期股份将于明日上午九时正开始于联交所买卖。

其中, 香港公开发售已获大幅超额认购。接获合共合共12119份有效申请,认购合共4.71亿股香港发售股份,相当于根据香港公开发售初步可供认购的3500万股香港发售股份约13.47倍。因此,香港公开发售的发售股份最终数目为3500万股发售股份(相当于根据全球发售初步可供认购的发售股份10%)。

根据国际发售初步发售的发售股份已获全数认购,认购率为1.03倍。国际发售的发售股份最终数目为3.15亿股,相当于根据全球发售初步可供认购发售股份的90%。国际发售项下合共有153名承配人。合共58名承配人获配发五手或以下股份,占国际发售项下合共153名承配人中约37.9%。该等承配人已获配发国际发售的发售股份的约0.4%。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息