原创精选> 正文

配售结果 | 海普瑞超购69.21倍,一手中签率40%

2020-07-07 07:32

华盛资讯7月7日讯,海普瑞(09989)发布公告,发行2.2亿股,发售价定为每股发售股份18.40港元,所得款项净额约为38.06亿港元。每手500股。暗盘交易将于今日16:15开启,预期7月8日上市。

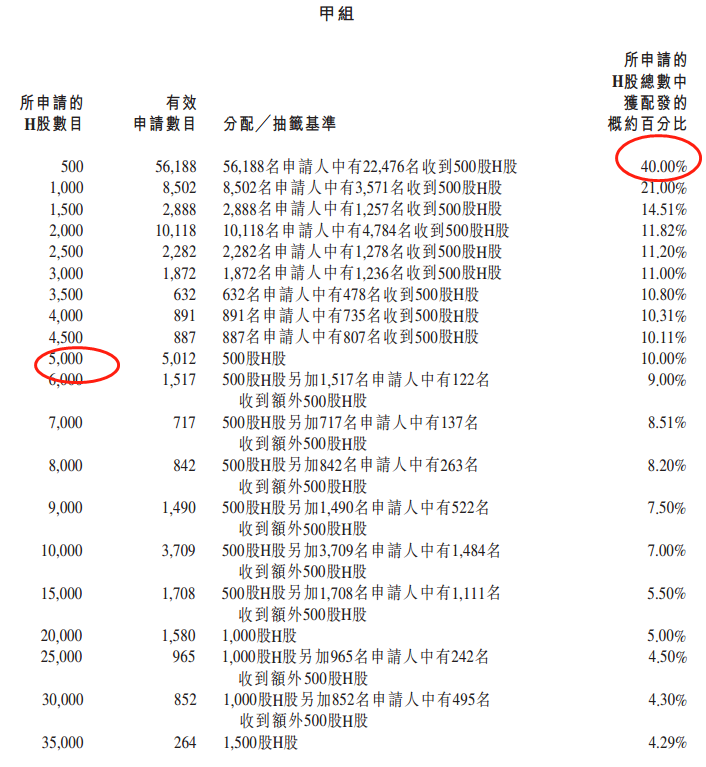

详细配发结果如下:

- 定价每股18.40港元,一手中签率40%

发售价下限定为每股发售股份18.40港元。其中公开申购人数10.83万人,一手中签率40.00%。申购10手稳中一手。

- 公开发售认购倍数69.21倍,回拨比例40%

香港公开发售股份已获非常大幅超额认购,已接获合共约15.23亿股香港发售股份(约为香港公开发售项下初步可供认购合共2201万股香港发售股份的69.21倍)的合共108,281份有效申请。

合共6602.8万股发售股份已从国际发售重新分配至香港公开发售,香港公开发售项下可供认购的发售股份最终数目已增至8803.8万股发售股份,约为全球发售项下初步可供认购发售股份的40%(于行使任何超额配售权前)。

- 国际发售超购7.3倍

国际发售项下初步提呈发售的发售股份已获踊跃超额认购,约为国际发售项下初步可供认购发售股份总数的7.3倍。国际发售项下发售股份的最终数目为1.32亿股H股,约为全球发售项下初步可供认购发售股份的60%(于任何超额配售权获行使前)。

基于发售价每股18.40港元及基石投资协议,基石投资者OrbiMed Funds、AVICT、欧万达基金、3W 及Anlan Funds各自已分别认购2104.95万股、1262.95万股、631.45万股、420.95万股及210.45万股发售股份,合计4630.75万股发售股份,合共占紧随全球发售完成后公司已发行股本约3.2%;及全球发售的发售股份数目约21.0%(各情况均假设超额配售权未获行使)。

推荐文章

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。