原创精选> 正文

华盛研选 | 港股4次大跌触底,随后均有超20%涨幅,这次又会如何?

2020-06-02 10:30

2020年,在新冠疫情、中美冲突、香港本地事件等一系列危机共振下,香港股市已经成为全球最惨股市。尽管整体估值几乎是全球最低,但一段时间以来,仍未见到恒指像样的规模性反弹。

6月1日,恒指在底部附近大涨超3%,投资者的信心再度被唤起。“危机”一词,即强调危险,亦暗示良机,大跌后的港股,是否意味着大涨的可能性正在增加?

本文精编自广证恒生《从历史及港股通配置看港股下行阶段的机遇》,与投资者一同回顾港股的历次大跌,以史为鉴,分析接下来港股价值回归的可能性。

一、历次港股大跌回顾

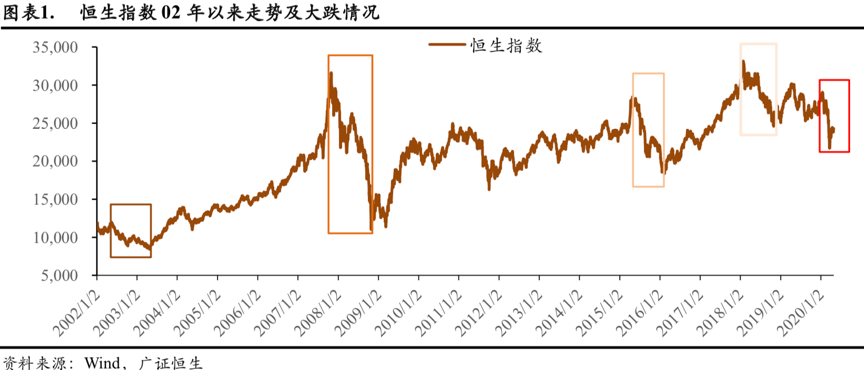

港股4次大跌,最深跌超65%

自2002年以来,港股一共经历过4次大跌,平均跌幅达39%,时长约为11个月。值得注意的是,港股历史上的4次大跌,均与美股及全球指数走势相关,而且在触底后的反弹均超过20%。

数据来源:Wind,广证恒生

第一大跌在 2002/05/17-2003/04/25期间,共历时235个交易日。期间,恒生指数由 11975 点跌至8409点,累计跌幅达到29.8%。本轮大跌是受到美国纳斯达克科技股泡沫破裂影响,以及 03 年非典型肺炎在香港爆发所致,受外围市场带动,港股进入熊市。

第二次大跌在2007/10/30到2008/10/27期间,共计243个交易日。恒生指数由 31638 点跌至 11015 点,累计跌幅达到65.2%,是近年来跌幅最大,持续时间最长的熊市周期。本轮大跌是由美国次贷危机引发,进而导致环球金融海啸,是大萧条以来最严重的金融危机, 也是港股其中一次最大的跌幅。

第三次大跌在2015/04/27-2016/02/12,共计 198 交易日,恒生指数由28433点跌至18319点,累计跌幅为35.6%。和上述熊市主要与海外或全球因素有关的区别,港股第三次大跌主要是因为国内经济放缓、美国加息周期启动及人民币贬值、A 股熔断机制等因素造成。该时期没有出现大范围的金融危机,但是复杂的外部环境及国内经济放缓等导致港股承压。

第四次大跌在2018/01/29-2018/10/30期间,共计185个交易日。恒生指数由 32966 点跌至 24585 点,累计跌幅为25.4%。本轮下跌主要由于中美贸易摩擦逐步升级导致全球贸易形势恶化,美国对中国进口商品加征关税,对国内出口贸易造成冲击,香港的转口贸易也受到影响,而美国加息、新兴市场货币贬值、A 股持续下跌等也使得港股有所走弱。

数据来源:Wind,广证恒生

值得注意的是,从历史经验来看,港股下跌走势与国际股市及美股走势高度相关,跌幅通常相对大于全球及美股。

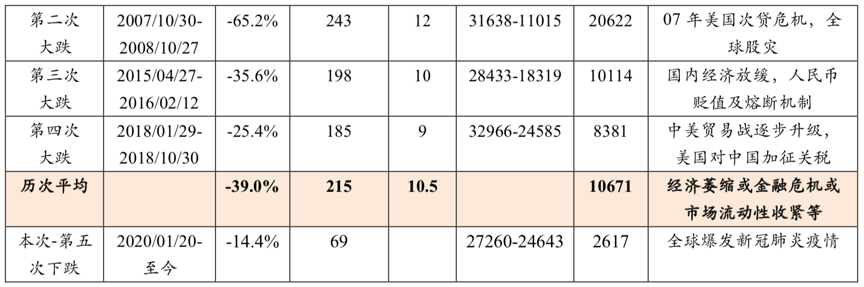

大跌之后,必有大涨?

从过往历史看,港股主要大跌触底后,均会迎来小幅反弹,触底后短期平均反弹约23%。此外,港股历次大跌的平均前期上涨幅度是29.5%,触底后短期平均反弹幅度为22.7%,而触底后一年内平均最高反弹幅度为60%。从历次的走势来看,港股在大跌触底后会迎来小幅度反弹,短暂调整之后会开启新一轮牛市周期。

数据来源:Wind,广证恒生

对于当前深度回调的港股来说,是否又是下一个牛市起跳的起点呢?从资金面上,南下资金似乎已经开始布局抄底。

二、下跌周期中,港股通资金配置情况?

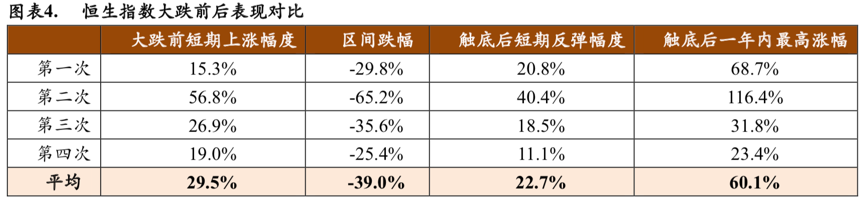

港股通选择逆势加仓

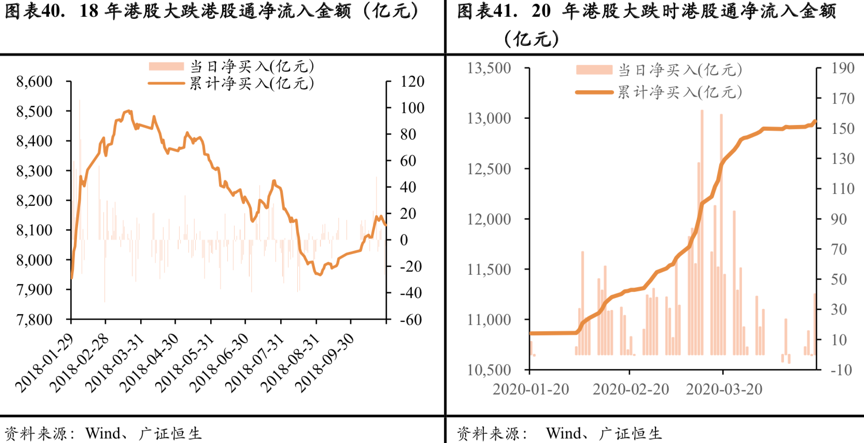

从过往历史看,港股是在曲折中前行,尽管途中略有风波,但不改长期向好趋势。然而,在本次2020年由新冠疫情引发的大跌,有一个非常好的现象,就是南下资金坚定不移的加仓。

与2018年贸易战期间港股下跌相比,本次大跌,港股通资金持续大幅流入,活跃度有所提高,日均成交额较18年下跌时提高了75%,达到228亿元。此外,港股通资金在本次港股大跌时持续流入配置港股,并在跌幅较大时加速流入,三个月累计流入 3016 亿元。

数据来源:Wind,广证恒生

主要配置金融、医疗保健和科技行业

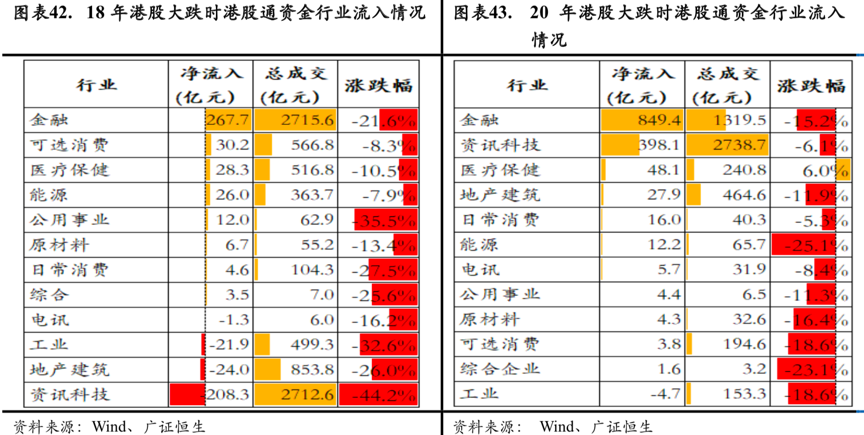

从每日十大活跃个股资金流看,南下资金在港股大跌时主要流入金融行业,以及同期跌幅相对较少的医疗保健行业,而本次下跌期间,南下资金也流入跌幅较少的资讯科技业。

20 年港股大跌时,港股通资金流入最多的行业仍然是金融,达到 849.4 亿元,而资讯 科技和医疗保健分别排名第二和第三,分别流入 398.1 和 48.1 亿元,医疗保健为唯一上涨行业,而咨询科 技跌幅也相对较少;总成交额最多的是资讯科技和金融,分别为 2738.7 和 1319.5 亿元。

数据来源:Wind,广证恒生

三、从估值来看,港股已经跌无可跌?

与历史对比,PE已经触底

港股PE从18年中起处于均值以下水平,本次估值回落至历史低位水平的8~9倍。恒指过往02年至今的PE均值约12.8倍,而每次大跌时估值明显回落,达到较低水平后便有所回升。

本次港股下跌时PE从约10.5倍回落至约9倍,低于-1标准差的水平,与历史水平相比处于低点,稍微高于第三次大跌时的估值低点的7倍PE。

数据来源:Wind,广证恒生

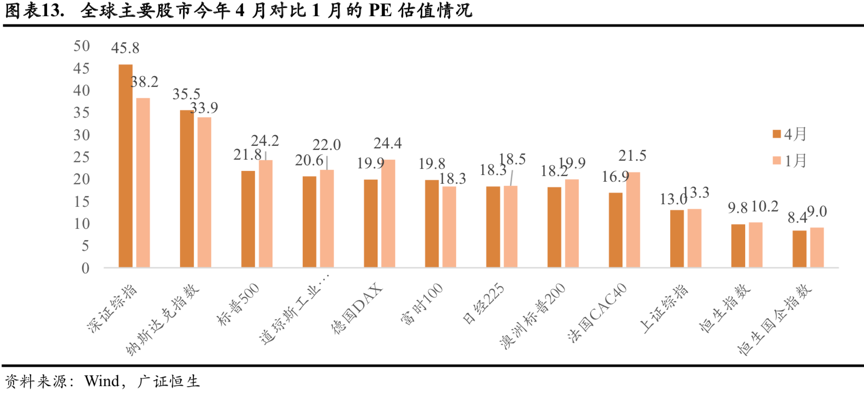

与全球股市横向对比,港股亦是估值最低的价值洼地

相对全球主要股市,港股PE估值处于最低水平,估值相对吸引。本轮下跌中,恒指PE从10.2倍回落至9.8倍,估值低于全球主要股市,恒生国企指数更只有约8.4倍。虽然全球主要股市受疫情影响而下跌,但也有股市的4月PE估值较1月上升,如纳斯达克指数、富时指数及深证,显示估值上升跟经济下行的情况出现背离。

数据来源:Wind,广证恒生

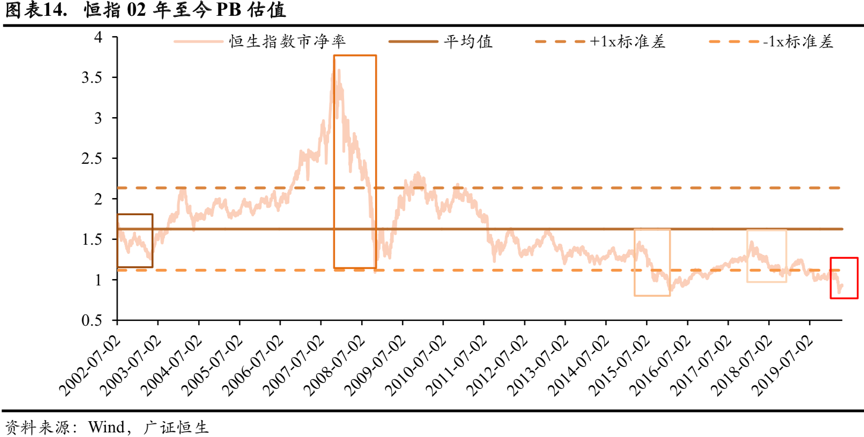

恒指破净,更显低估

恒指PB近年处于均值的1.6倍以下,本次回落到约0.9倍的低点水平。恒指过往02年至今的PB均值约1.63倍,近年处于均值以下水平。港股PB在07年大跌后波动下降,近五年大体在1-1.5倍区间内波动,在第三次和第四次大跌时均下探至-1标准差的1.12倍以下水平,最低达到约0.8倍,随后有所回升。本次港股下跌时PB从约1.1倍回落至约0.93倍,低于-1标准差的水平,达到低点水平,预计再大幅下探空间有限。过往数据显示,在恒指PB回落到1以下水平后一段时间内会逐步迎来修复,本次回落至0.9倍左右后,后期或将逐步回升至1倍左右水平。

数据来源:Wind,广证恒生

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价