原创精选> 正文

增持后又减持,巴菲特也喜欢高抛低吸?

2020-05-15 22:15

- 美国合众银行(USB) 0

- 富国银行(WFC) 0

- 阿里巴巴(BABA) 0

这次,巴菲特又对银行股动手了。

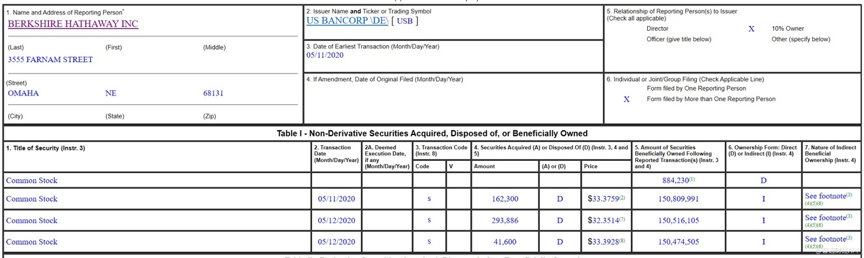

5月14日,SEC文件显示,巴菲特旗下的伯克希尔公司在5月11日-12日出售了近50万股美国合众银行的股票,平均抛售价格为33.04美元。减持后,伯克希尔仍持有美国合众银行1.5亿余股,但持股比例已降至10%以下,意味着接下来的交易无需公开披露。

资料来源:SEC

美国合众银行股价因此大跌,5月13日单日跌幅达到6.95%,但在5月14日开始止跌回升。

行情来源:华盛证券

盘点近期巴菲特操作,对美股较为悲观?

先来看看巴菲特近期都执行了哪些操作:

3月3日,增持纽约梅隆银行,持股比例突破10%;

4月1日,减持达美航空;

3月16日至4月2日,多次减持西南航空,并在5月3日股东会召开时表示已清仓航空股;

4月7日至4月8日,减持纽约梅隆银行至10%以下;

4月15日,增持美国合众银行,持股比例突破10%;

5月11日至12日,减持美国合众银行至10%以下。

结合伯克希尔现金仓位仍在新高的情况,股神巴菲特似乎对美股后续的表现比较悲观。

巴菲特缘何减持银行股?或与过往历史,及利率长期下行有关。

巴菲特多次在公开场合表示过对长期低利率的困惑。

近期,特朗普隔空喊话鲍威尔要求“负利率”的情形,或许也让巴菲特感到担忧。原因在于银行这门生意,在利率持续下行期间的盈利能力会受到影响。

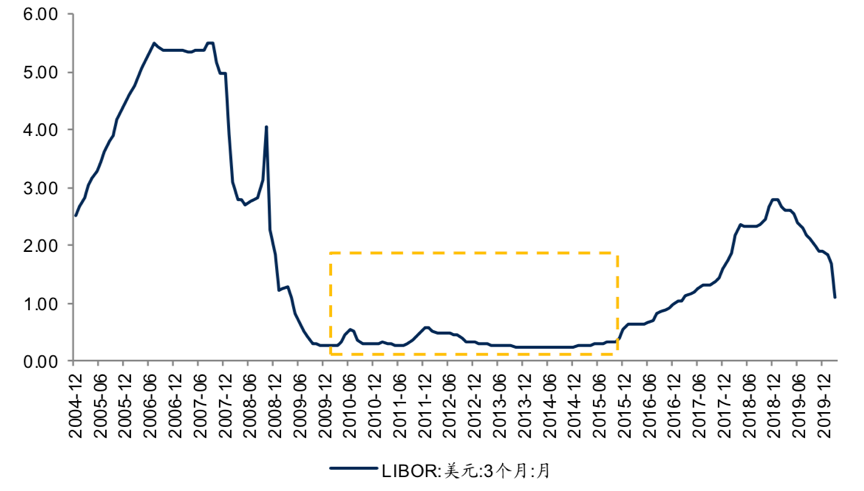

以2008年金融危机时期历史为参考,美国在次贷危机之后为刺激经济,Libor利率大幅下降,在2010~2015年之间处于非常低的水平,直到2015年底美国才开始加息,避免了长期低利率的环境。

数据来源:国信证券

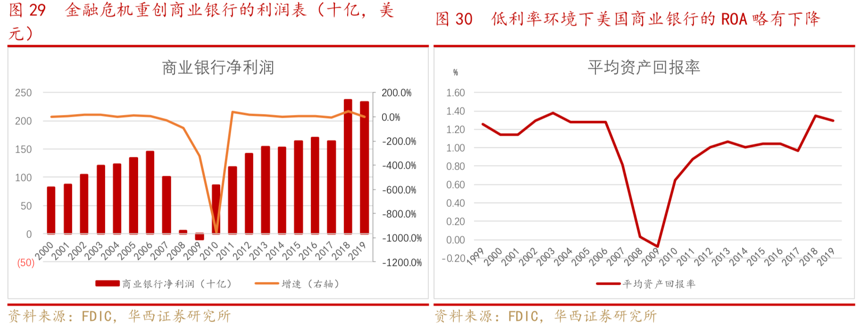

在此期间,美国银行业盈利能力整体下降,息差也受到一定损失。

首先是商业银行的利润表遭到重创,2009年商业银行亏损近100亿美元,直到2012年才开始复苏。在低利率时期,美国商业银行ROA也略有下降。

资料来源:华西证券

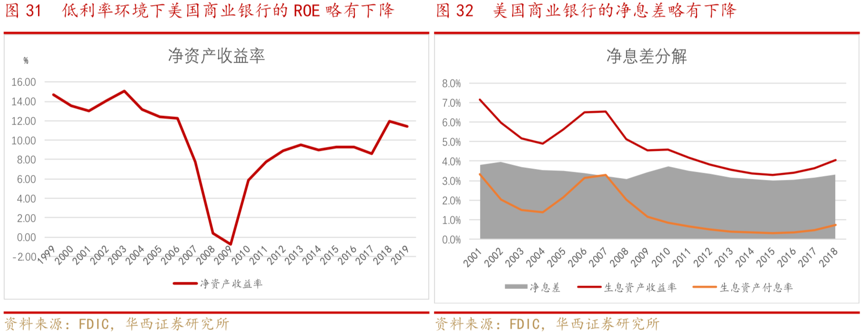

此外,由于利率的长期下行,美国商业银行的ROE和净息差也略有下降。银行的盈利能力在逐步下滑。

资料来源:华西证券

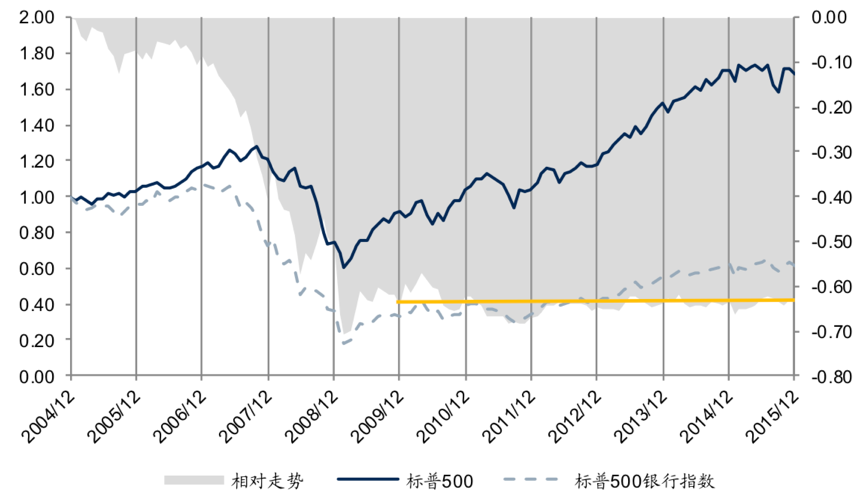

整体来看,在危机期间持有银行指数,收益会大幅跑输大盘。以2010-2015年期间历史来看,银行股的表现也仅是跟上大盘,但耗时8年也仍未回到2007年高点。

资料来源:国信证券

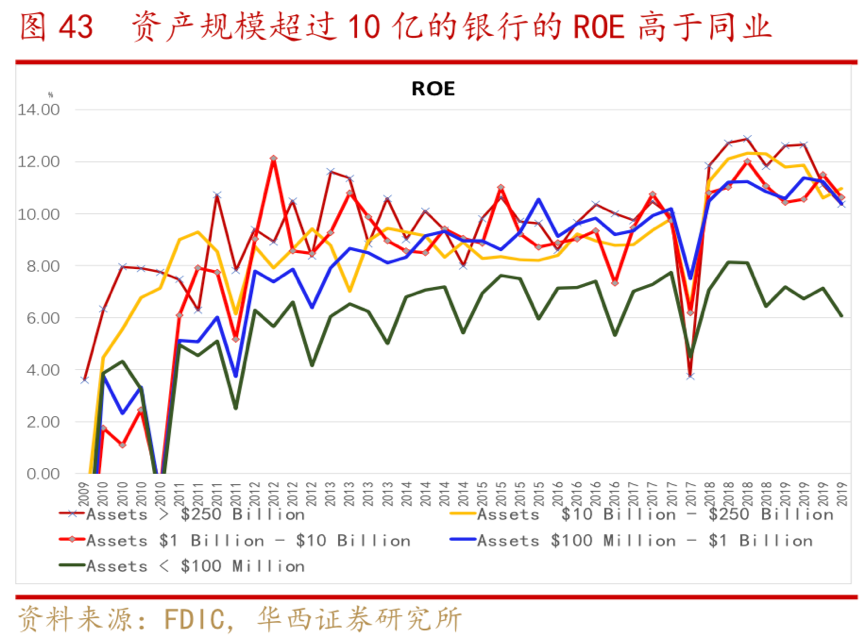

值得注意的是,以过往历史数据来看,大银行在危机期间表现会更加稳定。从盈利能力来看,资产规模超过10亿美元的大型银行ROE、ROA均位于同业高位,原因与非息收入较高和规模效应有关。这或许可以解释巴菲特为何坚持美国合众银行,因为以规模来看,该银行规模也相对较小,或许在危机期间不确定性更大。

资料来源:华西证券

总结一下,巴菲特减持美国合众银行的原因,一方面与该银行规模较小,在面对冲击时不确定性较大有关;另一方面,或许是巴菲特认为未来会出现某种形式的金融危机,整个银行板块都面临不确定性。

对于目前的投资者而言,巴菲特减持银行股是一个值得警惕的信号,说明老巴对中短期美国经济前景看衰,投资者需要警惕风险。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息