原创精选> 正文

新股聚焦 | 房多多闪亮登场,试看互联网与房地产的激情碰撞

2019-11-01 19:15

- 房多多(DUO) 0

作者/华盛学院Jay

招股信息速览

资料来源:Wind,华盛证券

核心要点

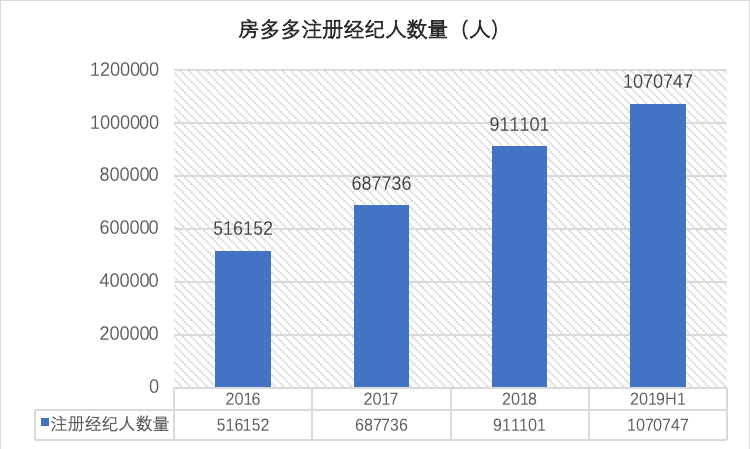

房多多运营着中国最大的在线房地产交易服务平台,在中国约200万房地产经纪人中,有107余万名经纪人在平台上注册,渗透率超过50%;

公司创新性地使用移动互联网技术、云技术和大数据,为中国的中小房地产经纪商户量身打造SaaS解决方案,实现房地产交易的关键资源,包括房、客、资金和交易数据的在线聚合;

中国房地产交易服务市场前景广阔,中国住宅物业交易佣金的总量将在2019-2023年间保持22.6%的年复合增长率;

预计到2023年,房地产交易的平均佣金率将提升至2.8%,房多多的盈利前景有所保证;

房多多在成本管控和规模效益的双轮驱动下,已经实现正向盈利,初步具备造血功能。

一、行业概览:乘着地产春风而起

“数十年前,我们的两位联合创始人,开始了他们在中国的房地产经纪人职业生涯。他们亲眼目睹了房地产交易的低效率,因此感到有必要改善交易体验。于是,当两位联合创始人与第三位精通互联网和技术领域的创始人相遇时,房多多就这样成立了。我们的使命是使房地产经纪人更容易开展业务,并赋予他们实现梦想的权利。”

上文,来自房多多招股说明书,情怀的背后,有着非常广阔的市场需求。只要你在中国大陆生活过,房地产惊人的繁荣兴旺一定是你难以忘怀的奇妙景观。

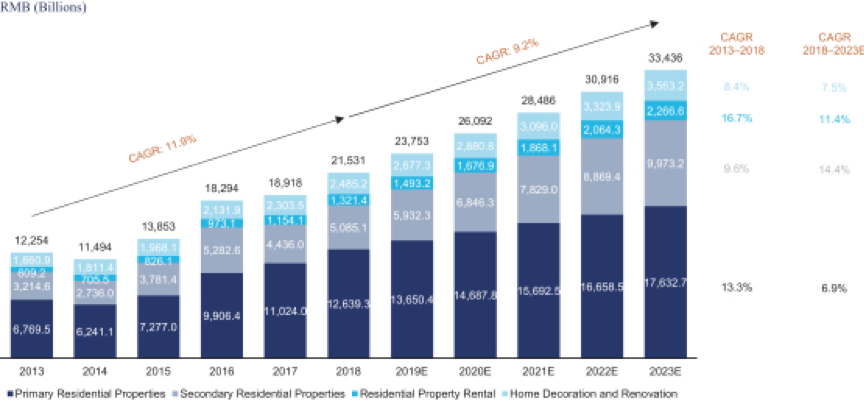

尽管中国在过去5年取得了非常大的经济成就,其名义GDP在2013-2018年间的年复合增长率达到8.2%,但中国房地产的发展速度更快。根据统计,2018年中国住宅物业市场的总规模达到21.5万亿元,过去5年的年复合增长率达到11.9%,增速已经超过中国整体GDP。此外,根据咨询机构预测,2019-2023年,中国住宅物业市场仍将以9.2%的年复合增长率维持高速增长。

资料来源:招股书,华盛证券

由于房地产规模日益膨胀,居民对住宅物业的交易需求越来越大。与其他类型的消费不同,中国的房地产交易对买卖双方都有至关重要的影响,并且通常涉及复杂的交易流程,这些因素催生了一个庞大的住宅物业代理服务,即房屋交易中介。

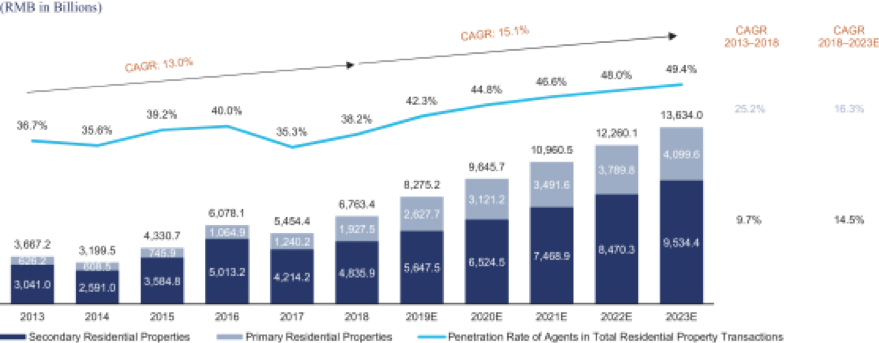

根据统计,2013-2018年,通过房屋中介交易的房地产价值总量由3.6万亿增长至6.7万亿,年复合增长率达到13%,并有望在未来5年保持15.1%的年复合增速。

资料来源:招股书,华盛证券

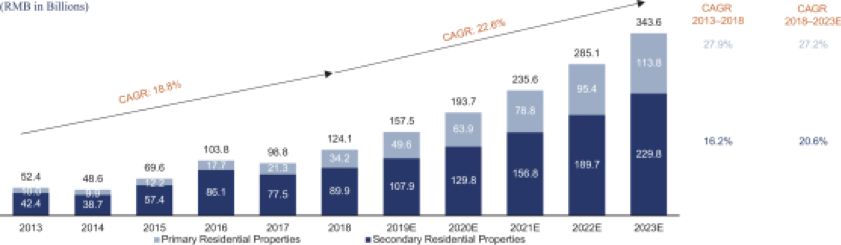

根据咨询机构调研,中国住宅物业交易佣金的总量也由2013年的524亿增长至2018年的1241亿元,年复合增长率达到18.8%,并将在2019-2023年间提升至22.6%的年复合增长率。预计到2023年,房地产交易的平均佣金率将提升至2.8%,对比当前提升显著。

资料来源:招股书,华盛证券

房多多,也正是在蓬勃发展的地产行业的滋润下,不断成长起来。

二、房多多的业务模式:互联网和房地产的相逢一笑

在房地产交易服务行业里,最常见的还是以直营模式运营的传统经纪公司。这种模式的典型代表就是链家,主要通过大量的门店覆盖和房产经纪人构建其竞争壁垒。庞大的资源投入,决定了这类重度垂直门店的运营方式很难突破城市基本量以及管理效率的天花板,而且在扩张和下沉上的成本也异常高。

图片来源:公开网络,华盛证券

此外,还有一种新兴的模式,即是以“贝壳找房”为代表的互联网半开放平台。除了拥有链家、德佑两个自营品牌外,还鼓励其他经纪公司入驻平台。不过由于自营品牌和其他经纪公司之间的利益难以协调,目前的贝壳也正在向彻底的交易服务平台转型。

图片来源:公开网络,华盛证券

然而,房多多的模式不同于之前的两者,它在房地产交易服务行业中走上了SaaS的新路线。

事实上,尽管有链家和贝壳这样规模较大的服务商,房产经纪行业的市场整体上仍是高度分散的,2017年前5大中介商的经纪人总数占比仅14%。市场的长尾属性让房多多找到了一条联合大量中小型中介公司和经纪人的发展道路。根据咨询机构数据,截至2018年年底,房多多运营着中国最大的在线房地产市场,在中国约200万房地产经纪人中,有91.1万人在平台上,渗透率超过45%。

资料来源:招股书,华盛证券

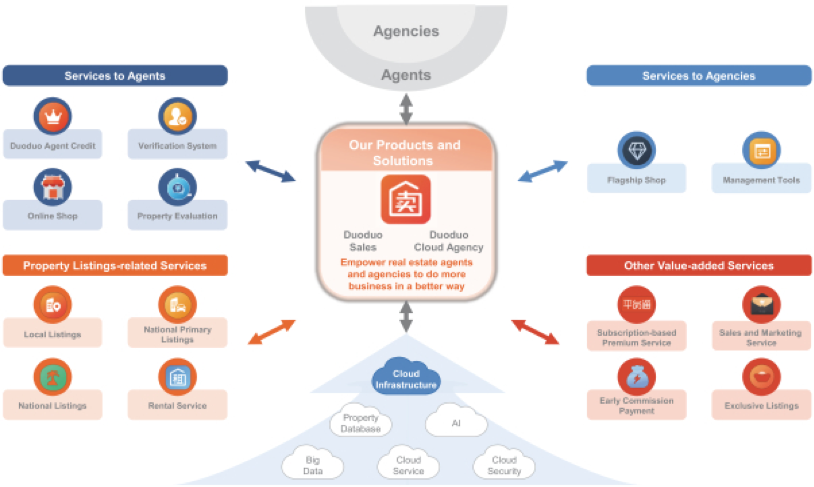

房多多通过创新性地使用移动互联网技术、云技术和大数据,为中国的中小房地产经纪商户量身打造SaaS解决方案,实现房地产交易的关键资源,包括房、客、资金和交易数据的在线聚合,赋能经纪商户轻松地在线上开展业务。

在实现方案上,房多多通过构建一套由技术驱动的模块化产品和服务,叠加独创的闭环在线交易模式,简化了传统上繁琐的房地产交易流程,并使得代理商和代理机构能够更加高效地进行交易。例如,平台可以将经纪人与最合适的房源、买家和卖家进行匹配,从而增加交易达成的可能性。

资料来源:招股书,华盛证券

三、房多多的财务状况如何?

房多多的收入来源主要分为两大类:1.基本佣金收入;2.创新计划和其他增长服务收入。

基本佣金收入来自房地产买卖双方,而房多多会将佣金收入的很大一部分作为费用支付给代理人。公司的佣金收入由2016年的14亿元增长至2018年的20亿元,年复合增长率达到19.52%。

创新计划和其他增值服务的收入主要包括:销售激励收入、特许经营收入、金融服务收入、贷款便利服务收入等。该分部的收入由2016年的4980万元增长至2018年的2.48亿元,但该收入在2019H1中又同比下滑了42.7%。

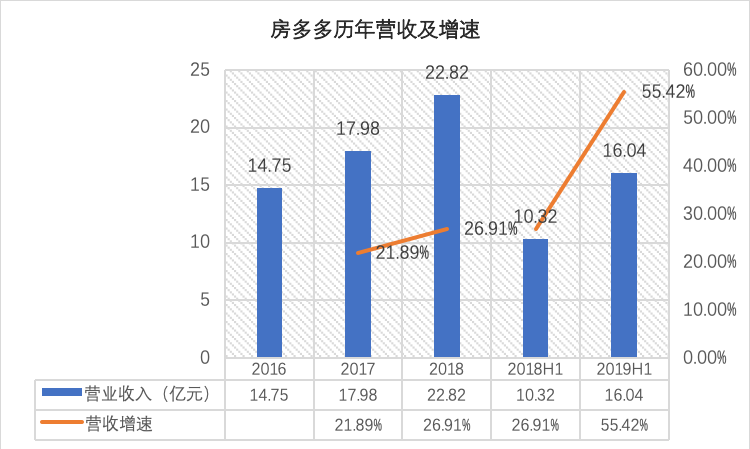

整体来看,房多多在2016-2019H1的营收增速较快,2016-2018年间的年复合增长率达到24.38%,而2019上半年营收更是同比上升55.42%,表现可以说是非常优秀了。

资料来源:招股书,华盛证券

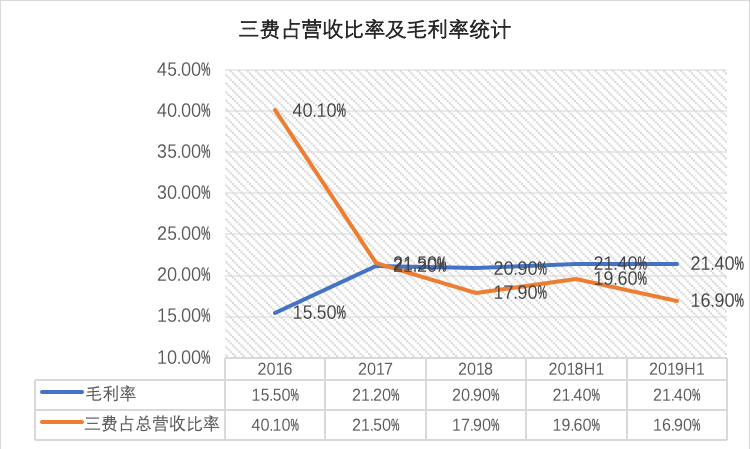

随着规模效益的增加,房多多的各项成本均得到了非常大的改善,不仅毛利率稳步上升,而且营销、研发及行政支出费用不增反降。根据招股书,房多多的三费总额由2016年的5.92亿元逐步减少至2018年的4.07亿元,这还说在营收大幅增加的情况下达成的。

资料来源:招股书,华盛证券

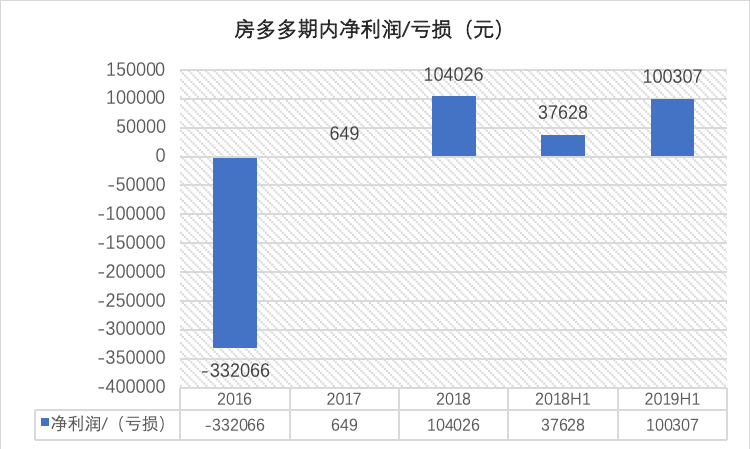

净利润方面,得益于营收、毛利和三费率的持续改善,房多多在2017年便录得64.9万的微利,并在2018全年及2019上半年分别实现1.04、1.0亿元净利润,同比均有大幅改善。

资料来源:招股书,华盛证券

四、核心竞争力及风险点

房多多所深耕的中国房地产交易服务市场前景广阔,在巨大的交易存量背景下,公司已经建立了颇具规模效益的运营网络。与贝壳不同,公司是独立的房地产平台,不存在内部的利益冲突,而公司广泛且经过验证的房地产数据库和独创的闭环交易模型均是其护城河。此外,房多多已经实现正向盈利,具备造血功能,这一定程度上说明企业的运营策略取得了初步成功。

风险点方面,房多多的业务容易受到中国房地产市场的波动,近期中国政府对房地产的调控趋严,这些因素均会增加企业运营的不确定性。此外,公司仍要面对来自传统交易服务商和潜在的新兴竞争对手的威胁,投资者需要警惕市场竞争加剧的风险。

五、估值及申购策略

房多多的业务模式是具备开创性的,独特的互联网血液与房地产相结合,以及开创性的SaaS业务模式,使得公司的选择估值对比标的上比较困难。

以2018年0.15亿美元的静态利润计算,房多多的市盈率高达80倍,但若以动态眼光看待,公司的招股价不一定昂贵。例如2019H1时,房多多便已取得了去年一整年的利润水平,若以H1净利静态估算全年利润,则公司的市盈率会大幅下降至30PE,显得相对合理很多。此外公司的营收仍在大幅增加,在合理的成本管控下公司仍有望在未来大幅提升净利润绝对额。

房多多目前的业务模式的独创性,或许与此前在美上市的瑞幸咖啡、网红电商如涵控股相似,都是在某个领域极具开创性的企业。然而公司已经具备盈利能力,在投资价值上的安全系数会比后两者更高。

资料来源:Wind,华盛证券

风险及免责提示:以上内容仅代表本文作者的个人立场和观点。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。本文不构成任何投资建议,对此亦不做任何承诺和保证。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?