原创精选> 正文

看了这支IP游戏运营新股,我惊呆了……

2019-10-21 10:09

这是最坏的时代,游戏行业格局被腾讯、网易两强霸占;这也是最好的时代,在此格局下“适者生存”的企业一定有其特殊的护城河。

最近,一支在香港IPO的新股引起了我的关注——中手游科技集团有限公司,(英文是CMGE Technology Group Limited,下称“中手游”),成立于2011年,曾作为第一支手游概念股于2012年在纳斯达克上市,2015年8月退市完成私有化。

这次中手游回到香港市场重新上市,想必是因为比起美国市场,香港市场的投资者对中国企业的业务和盈利逻辑更为了解,更能为其提供配套的融资支持。

中手游的核心业务是IP游戏发行,与热门IP版权方合作,向世界各地的玩家输出基于IP所研发的优质手游。目前,中手游旗下有31个授权IP和68个知名IP,如择天记、海贼王、仙剑奇侠传、轩辕剑、叛逆的鲁路修等,累计发行IP游戏收益在中国独立手游开发商中为第一,市占率达13.7%。

看到这里我着实吓了一跳,这家公司如囤优质黄金地段的地块一样,通过不断布局囤积了近百个优质IP,涵盖动漫、传统端游、单机主机、文学领域等。

我认为,有三点认知是值得Smart Money关注的:

- 被手游巨头挤占而忽视的国内市场存量和海外市场增量。

- IP类游戏的平台效应和美国市场的估值修复潮。

- IP发行商的议价能力和产业链位置并非弱势。

国内市场存量和海外市场增量

在中国手游市场,腾讯和网易这两家巨头凭借庞大的渠道优势和体量,挤占了整个游戏行业大半份额,也吸引着市场大部分资金的目光。在这样动态的市场格局中,国内市场存量和海外市场增量中最容易被忽视的因素——IP的成长空间,往往会被投资者忽视。

IP(Intellectual Property),又称作知识产权。很多IP在内容创造之初,就形成了固有的粉丝群体。以IP改编的游戏,其固有粉丝群体会率先转化为游戏玩家,能够以更少的获客成本,来获得更长生命周期的用户群。除了游戏,IP的粉丝还能转化为IP的泛娱乐用户,在以该IP为基础开发的游戏、文学、动画电影等泛娱乐内容中,贡献强大的购买力。

春节档期上映的科幻巨作《流浪地球》,就是一款IP和制作能力的完美结合,给观众和投资者上了非常重要的一课。

这款原本最不被看好的电影,通过优质的电影创作和IP还原,一举取得46.55亿的春节票房成为黑马。由于剧组预算吃紧,在宣发渠道上并未投入太多的营销费用,从而导致原先各大院线的排片中,流浪地球的场次远低于其他同期发售的电影。从原先的不被看好,到后面的举国欢腾,其中最重要的因素,就是初始IP粉丝观影后,带来的内容的影响力。

在海外市场,IP已成为贯穿产业链的核心元素。

如果把IP产业链分成上中下游,上游进行文化原创,积累粉丝受众和影响力;中游进行内容多样化的生产(电影、综艺、动漫、小说、手游等),借力核心粉丝商业化并输出二次影响力;最后在下游进行影响力的扩散,开发玩具、手办、图书等在内的衍生品,进一步满足用户对IP的多元化需求。在整个产业链的传导过程中,受到多种IP影响力输出的粉丝和潜在用户,显然会具有更好的黏性。

以日本为例,日本主要的国民级游戏均是深耕IP制作的优秀产品。IP的出现加深了用户对游戏产品的系列化和平台化认知,形成了稳定的玩家用户群。此外,日本市场中的IP还经过泛娱乐的多次研发,形成覆盖ACGN(Animation动画、Comic漫画、Game游戏、Novel小说)全方位的产品链,进一步扩大了潜在用户群和生命周期。

在国内市场,IP的影响力也已形成趋势。

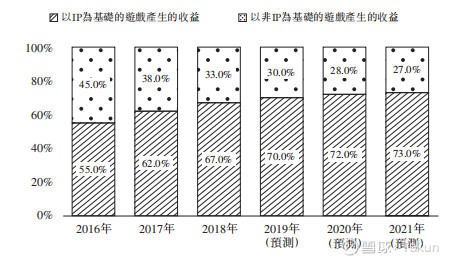

中国区TOP50游戏收入中可见,IP改编游戏收入占比从2016年开始持续上升并挤压非IP游戏的空间。其中2018年IP手游收益为972亿元,预计到2021年达到1679亿元,复合年增速达20%。

通过IP,游戏公司不单可以通过游戏变现,还可研发泛娱乐产品,进一步扩大IP生态圈和生命周期。此外IP内容本身的更新迭代,也能进一步强化和延长这种正反馈。对游戏公司而言,IP的储备已经越来越重要。

中手游显然在行业早期就已认识到IP的重要性,IP早已成为其核心资产。

早在2014年,中手游就开始进行大成本的IP定制,通过授权拿IP。2015年私有化后,成立国宏嘉信投资各领域的IP龙头企业,作为参股方协助孵化IP;2018年,中手游通过控股北京软星、投资台湾大宇,将包括仙剑奇侠传、轩辕剑、大富翁等在内的国民级游戏IP收之麾下。

截至当前,中手游储备的IP共计99个,在中国独立手游发行商中排名第一,而其它前四大厂商储备总和为63个。从航海王、龙珠Z、火影忍者、SNK全明星、叛逆的鲁路修、家庭教师、真三国无双等日本动漫的龙头IP到仙剑奇侠传、轩辕剑、画江湖、斗罗大陆、传奇世界、修真聊天群等国内市场知名IP,再到欧美市场知名的行尸走肉等IP,中手游均进行了储备。

IP类游戏的平台效应——成本控制和估值修复

中手游的IP没有白囤。

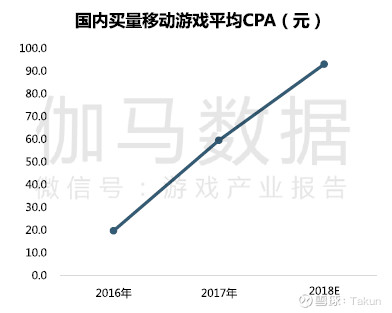

在当前人口红利殆尽的情况下,线上的渠道费用只会水涨船高。根据伽马数据的统计,2018年买量的移动游戏平均CPA已高达90元。倘若这块的成本得不到控制,那么整家公司的收入议价能力就会因逐渐依赖着渠道而得不到保障。

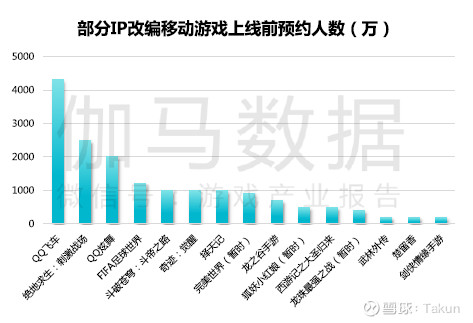

而通过IP本身,可以有效的降低移动游戏的获客成本(比如通过IP的影响力进行早期预约就是一个非常好的获客入口),降低对发行渠道的依赖性。

因为IP本身,就是“流量”。一个知名IP通常有着足够的知名度和大量的粉丝,保持着持续的关注。凭着IP的影响力,这类IP游戏在上线之前就能得到百万级甚至千万级用户的预约,并在发布后成为IP的首批高转化率的用户。同时好的IP本身,也具有很强的“平台效应”,对营销费用的控制起到了很大的帮助。

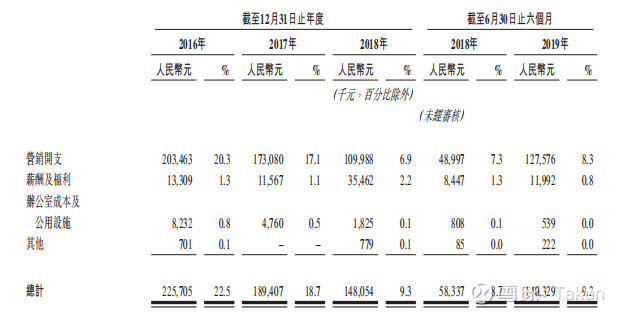

从手游发行最大头的营销开支来看,中手游通过IP游戏的引入和定向广告的营销策略调整,有效地降低了营销的成本。从2016年至2019年上半年,其营销开支占比由20.3%降至8.3%。

对于优质IP企业的价值发现,还有一家公司可以提供参考,那就是拥有文明、GTA、2K系列IP,集研发和发行于一身的美国游戏公司Take-Two。

GTA(侠盗猎车手)就是这家公司旗下的著名IP。GTA系列拥有非常忠实的粉丝,起先市场并不是认可这种现象,直到推出了GTA4,在IP的影响力下,GTA4发售的第一个月就卖出了创纪录的1000万份,市场也逐渐开始认识到IP的价值。尔后在2013年间,Take-Two再次推出GTA,这一次仅三天的销售额就高达10亿美金,并在后续随着围绕该IP玩法的进一步完善推出付费道具和网络版,并在忠于该IP的狂热玩家的安利下,在产品发售2-3年后,其生命周期一直保持稳定,共计实现了全球销量1亿份的突破……

这种现象也同步反应在股价里。

在美国市场中,游戏公司的市盈率一直处于10倍上下,原因是市场认为大多数游戏的研发周期长且畅销与否都得等到上市才知道,从而存在较大的不确定性。

而当市场认识到GTA这个IP的价值后,开始对其股价进行重估。从2014年开始,Take-Two的股价被分析师们按照IP平台的效应进行了充分的价值重估。随着该公司旗下各类IP研发出的一代代游戏作品热销,其股价也妥妥地开启了长达近5年的主升浪,涨幅近1500%,期间平均年回报率达到35%。

如今Take-Two的市盈率,也进一步反应了旗下IP的价值,达到了近40倍,远高于一般的游戏上市公司。

显然,市场之前低估了热门IP的忠实粉丝们,给游戏公司本身带来的持续不断地收益价值。

越早期的经典IP,就越容易在粉丝的心中建立一种长期的身份认同。作为经典IP的粉丝,即便在接触早期没有成为付费用户,随着用户购买力的提升,一旦用户有机会接触经典IP,唤醒当时的记忆,将会进一步释放被压抑的购买力。且在体验了一部作品之后,马上又会投入到对续作的热情等待和预购中。

中手游通过收购北京软星拿到的经典IP就有着巨大的潜在价值。

仙剑和轩辕剑系列的经典剧情,每一代的游戏都能扩充形成稳定的粉丝群体,不单被泛娱乐化拍成电视剧,也培养了仙剑粉丝对系列作品的体验认同。

此外,个人最看好的是中手游所持有的《叛逆的鲁路修》IP授权,这款2008年首播距今已相隔10年的人气作品,依然具有着相当高的人气,其中充满悬念的结局让粉丝们讨论了足足10年之久,终于让制作方下定决心开始出续作。

IP发行商的议价能力和产业链位置并非弱势

最后,我们回到产业链中来看中手游。

通常来讲,发行商的钱不好赚。名义上发行商可以拿到用户充值流水的70%-85%,但是首先你需要付一大笔的授权金给开发商,其次,用户获取成本是非常高的;再其次,平台渠道还会分走很高的比例。如果你依赖于第三方渠道,看上去用户充值流水从你手里过,其实到最后都是别人的。

但其实发行商也并非大家看似的那样弱势。此前360、百度、UC这些渠道想做手游发行,已经被证伪。因为渠道之间本身就是竞争关系,不太可能把资源让给竞争对手。而开发商想做发行,每年的产品体量又不够(一个大型研发商顶多一年出3款优质自研手游),这就会造成资源错配和浪费,也不会有规模效应。

而中手游这样的拥有发行能力和完备IP储备对发行商,处于议价能力的上游位置,而非依赖渠道的弱势位置。

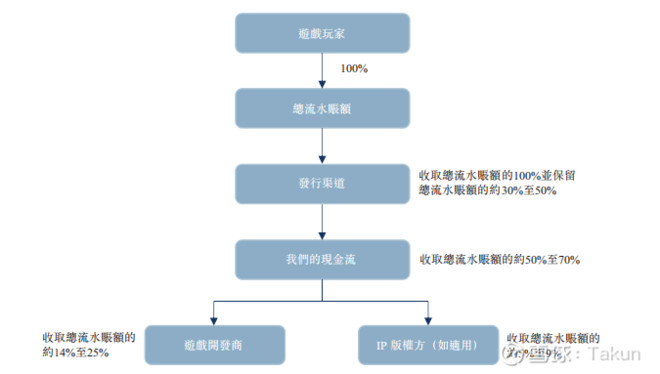

发行渠道收取100%的总流水中,约50-70%会形成发行商的现金流,在应付给游戏开发商(14-25%)和IP版权方(5-9%)后,发行商依据其议价能力,能获得总流水账额18-51%的毛利。

同样在该产业中处于议价能力上游位置的,还有发行渠道。对于优质IP内容的潜在爆款游戏,优质的发行渠道通常会与实力强大的发行商一起进行独代,垄断该游戏的收入,并且在分成方面,更多的向发行商倾斜。

中手游作为发行商,与超过400个渠道合作,包括应用市场和第三方公开平台、手机厂商应用市场和社交平台,如小米、华为、腾讯、今日头条、苹果商店、谷歌商店等等。并可将部分游戏独代给腾讯、今日头条等坐拥海量用户的社交巨头企业发行,以获取更高收益。如2018年腾讯独代的《择天记》在推出首月其总流水即突破人民币1.7亿元,另有两款产品《SNK巅峰对决》、《航海王:热血航线》在最新披露的招股书中提到已独代给今日头条负责发行。

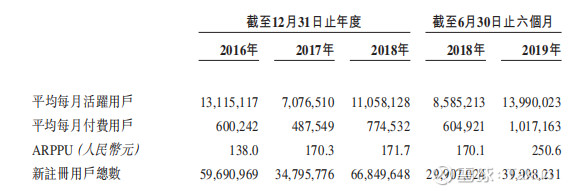

再回头看最关键的数据基本盘,也就是月活付费用户数(MPU)的稳定增长。在当前手游的头部市场被腾讯网易占据大半,且政策面出现部分干扰因素的情况下,中手游的付费用户,依然能够保持数据的稳步增长,并没有出现重大的下滑,想必都在运营的基础能力上苦练了内功,形成了可以让用户稳定增长的运营模式的护城河。

过去,很多人对手游公司最大的担忧是,项目制不确定性极大。同时,中小手游公司又没有像网易、腾讯那样的抗风险能力。对投资人来说,如何判断游戏公司内容的可持续性是一个难题。

有人说,过去的历史是未来的镜子。在我看来,当中手游在相当长时间内持续推出热门的IP手游,又能取得不错的成绩,从过去的龙珠,到如今的雷霆霸业。这恰恰是一种优秀能力的体现。

这种能力不仅仅是游戏制作能力的证明,更是运营能力的体现。面对一款新的游戏,如何完成最早的拉新、如何提供用户粘性和延长产品生命周期,这些都是学问。

以生命周期为例,有数据显示,手游行业的平均生命周期仅有6至12月。而截至目前,中手游有11款游戏生命周期超过三年,其中2016年1月推出的航海王在今年半年依然能贡献7200万收入。这些都和中手游优秀的运营不无关系。

总得来说,中手游作为一个独立游戏的发行方龙头,通过IP储备控股打造IP生态的方式,来提升游戏的发行成功率和生命周期;通过与发行方、IP版权方和开发商的参控合作,来保证IP的供应和有效内容生产; 通过自身发行业务运营能力的提升,和优质渠道方合作,来降低企业的资金占用,提高运营能力和分成收入。

在2019年整个手游行业去产能的大背景下,优质产品对于渠道而言目前已十分稀缺,拥有强大发行能力和优质IP产品储备的发行商的业绩弹性最大。若是按照普通的非IP游戏来估值,相信会是非常不错的投资机会。我很期待这支即将在香港IPO的新股,能否站上IP游戏时代的风口,成为新股中的《流浪地球》。

推荐文章

美股机会日报 | 阿里发布千问3.5!性能媲美Gemini 3;马斯克称Cybercab将于4月开始生产

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?