原创精选> 正文

聊聊复星国际,最便宜、透明度最高的“封闭式基金”

2019-09-10 10:07

客观的评价复星

投资可以是以合理的价格买伟大的公司,也可以是以4折的价格买还不错的资产。

看论坛的帖子和与投资者交流,对复星的评价是负面大于正面。这时候大部分人已经不能客观的评价复星。趋势由预期决定,并且会相互强化,形成正反馈环,而当与基本面背离到一定程度,就会达到极点。在复星股价持续下跌的过程中,企业的负面逻辑被持续强化,利空因素会被无限放大,以至于现在大部分人认为复星再便宜都没有投资价值。

行情和偏见容易蒙蔽双眼,如果客观的站在实业的角度,假设复星没有跳动的报价牌,复星这家公司十年来有没有创造价值?

2008年复星每股净资产是3.08元,2018年末是12.7元,年化复合增速15.2%,如果剔除高位融资的影响,复星内生每股净资产增速约13.5%。

客观的说,能做到这一成绩的,在港股所有上市公司里可以排到前20%分位。而如果考虑到复星上市时的业务结构和起点——2007年以钢铁和矿业为主的公司中,复星是唯一一家近十年每股净资产复合增速可以达到15%的公司。

这是一家踏踏实实做事的企业,这样的经营业绩,股价却跌到了调整后NAV的4折。

总结几个不看好复星的几个理由。

不看好的理由一:股价长期下跌,投资回报低

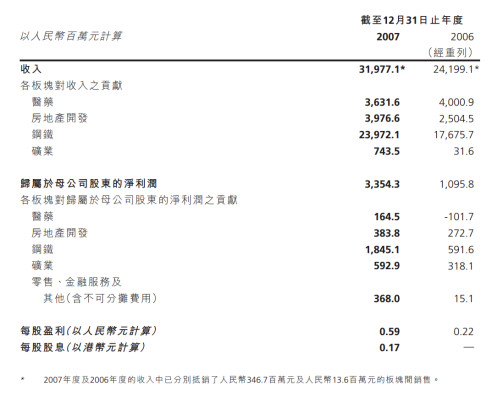

为什么过去十年投资复星回报极低?因为是错误的阶段,错误的价格。2007年复星IPO时的估值是21.4倍PE,2.7倍PB。当时复星的利润构成里钢铁和矿业占了大头:钢铁板块占了55%、矿业占了11.7%,地产11.4%,医药仅占比4.9%。

如果在2007年7月的牛市中,你选了钢铁和矿业板块内的公司投资,不发生亏损是个小概率事件。中国的钢铁业产品同质化严重,是一个完全竞争的行业,上游原材料供应被寡头垄断,一有超额利润上游铁矿石就会涨价,4万亿过后,复星旗下的南钢从利润牛变成了现金牛。

我想说的是,决定投资回报的变量有许多因素。如果从实业的角度,考虑复星上市的资产和利润结构,复星这十年能取得15.2%的资本回报,成功转型,已经是一个三西格玛以外的事件。

现在复星的生态、投资和业务布局,和十年前复星,已经是一家截然不同的公司。

不看好的理由二:复星高位融资

每个企业都有发展阶段,大部分企业都需要通过资本市场加快发展,。对企业来说,融资决策和资本配置一样重要,都是CEO能力的一部分,IPO时机、再融资时机的选的好都可以为企业创造价值加速发展。复星在2014年前需要钱,是因为进行了大量的并购,基础资产的现金流不足。

而自2017年开始,复星旗下资产如保险、银行、甚至南钢、海南矿业、复星医药、复星旅文都开始大量的贡献正向现金流,2019年H1还有1744亿银行授信未使用,所以未来几年复星的分红是稳定、可预期的。

不看好的理由三:复星业务复杂,投资了一堆烧钱的资产

复星的业务确实复杂,但是优点是资产透明度较高,NAV中有近一半是上市公司股权。复星投资的资产是不是都是烧钱呢?看看过去十年,复星大手笔进入的两个行业,一个是保险行业,一个是旅游休闲行业。

复星保险业务的从0到1

关于保险板块的全球化布局

复星的保险业务板块:

复星虽然2009年就开始管理保险业务,但保险真正的实现从0到1的突破,是在2013年利用欧债危机,收购了葡萄牙保险。

复星2013年收购葡萄牙保险时:葡萄牙保险账面净资产107.2亿净资产,净利润9.58亿,当时收购成本相当于1PB,11.2倍PE。

三年一考:2016年-2018年葡萄牙保险平均每年净利润19.9亿,复星葡萄牙保险2018年末的净资产为29.15亿欧元,折合人民币228.2亿。

从综合成本率和保险利差看,复星旗下的六家保险公司成本控制的还是不错的,其中贡献92%可投资资产的葡萄牙保险的综合成本率只有96.9%,葡萄牙保险未来出现利差损的概率较小。

2018年葡萄牙保险的总投资收益率是3.3%,2019年H1投资收益率1.3%(未年化),受投资环境的影响比去年同期2.8%有所下降。

总体来说,葡萄牙保险是块优质的资产,收购时不贵并且在收购后的3-5年内,利润就实现了翻番,说明复星的投资能力确实帮助保险公司优化了资产配置,提升了整体收益。

葡萄牙对保险公司资金运用的监管政策非常严格,权益投资需要1:1的资本金消耗,负成本的浮存金虽然久期长,但却无法产生伯克希尔旗下保险资金池那样的威力,展望未来,葡萄牙保险投资性房地产的占比还有提升的空间,投资收益率也还有提升的空间。

今年葡萄牙保险控股收购了秘鲁排名第四的保险公司,并透过其附属公司进入玻利维亚和巴拉圭市场,开始布局拉美,利润并表,叠加投资端的改善,明年保险板块的利润预计会有提升。

国内保险的主要机会在于复星联合健康,今年上半年保费实现了6倍增长,在复星健康生态的基础上,联合健康的产品具有较强的竞争力,但在营销和渠道建设上,还有很大的可改进空间。就渠道来说,现在还没有一个官网直销平台。

复星旅文——增长中的现金奶牛

复星旅文让我看到了复星turn around的能力,做到了以中国动力嫁接全球资源的赋能式投资。地中海俱乐部在2015年私有化当年营业利润亏损9,500万人民币,第二年就实现了turn around,2016年盈利2.09亿。

复星旅文2019 年H1,实现营收 90.63 亿元(+36%),归母净利 4.90 亿元(去年同期-2.55 亿元),经调 EBITDA 19.94 亿元(+369%)。2019预计净利润6.8亿以上。

复星旅游文化从长期来看是一块非常好的资产。度假村由于较高的固定地产和有息负债,OCC和ADR提升带来的收入增长,会带来利润倍数级的增长。

高经营杠杆和财务杠杆决定了度假村模式的利润弹性非常大。美股的范尔度假村,2009-2018年营收只增加了大约1倍,利润翻了9倍,股价十年十倍。一个重要原因就是在营收逐步扩张中,成本相对刚性,而折旧率会随着营收的增长下降,销售费用和管理费用具有规模效应,财务费用率会随着负债的降低下降。

“地产+”模式加快回收现金流。相比范尔度假村,“Clubmed+旅游地产”的商业模式,大大缩短了自持度假村的投资回收期,提高了资本回报率。如三亚亚特兰蒂斯投资90亿,通过棠岸地产项目快速回收了78%的资金,同样的模式将复制到太仓、丽江项目:丽江项目计划总投资24亿元,预计2020年底或2021年初分阶段完工,并于其后2-3年内全面竣工,配套可出售物业16.3万平方米;太仓项目计划总投资77亿元,并将于2019年开工,于2020年底开始分阶段完工,在之后的3-4年内全面竣工,配套可出售物业49.8万平方米。

市场担心旅文这两年地产结算会青黄不接,其实棠岸项目还有 20.31 亿将于 2019 年下半年至 2020 年逐步确认。丽江、太仓两大目的地配套的可售物业有望于 19 年底开始预售、20 年底逐步开始交房,可售物业带来的收入具有在未来几年具有连续性。项目完成后,爱必侬的度假房产售后托管收入也会增加,增加经营性现金流,支撑新项目的建设。

再来看复星在旅游板块的投后管理和产业运营能力:复星在2015年收购CLUB MED后,复星旅游文化的度假村收入由89亿元稳步提升至120 亿元,CAGR 达 11%:通过度假村收入模型=度假村的容纳能力*入住率0CC*平均每日床位价格ADR可以看到复星在收入增长上的努力:

(1)新建项目、翻新扩容,使得ClubMed的容纳能力从2015年的9942人/天,增加到2018年的12031人/天。2018 年新开了 5 个度假村、扩建翻新了 5 个度假村,接下来还有太仓、丽江等项目的落地。

(2)实施升星战略,ADR由1043元上升到1275元。四星级及五星级度假村游客占比持续提升,2015-2018年,入住四、五星级度假村的客户比例由76.3%增加到 80.1%。

(3)OCC由67.5%降低到66%,主要是容量的增长所致。

在营收端,复星旅文的长期增长空间广阔:

1)首先是中国的度假村市场正在快速增长:中国休闲旅游度假村市场的收入由 2013年的约人民币 620亿元增加至 2017年的约人民币 1,286亿元,复合年增长率 20.0%。

2)在异地复制扩张、精细化运营下,有量价提升空间:量的增长通过新建项目、异地复制扩张以及提升OCC实现,而以三亚亚特斯蒂为代表的项目作为稀缺性的高端旅游产品,具备一定的提价能力(ADR将持续增长,过去三年CAGR 6.9%),快乐生态赋能下的精细化运营将带来非客房收入的增长,长期看有望复制范尔度假村量价齐升的逻辑。

3)费用率端,销售费用在复星生态体系内众多的流量抓手,财务费用和折旧率在项目稳定运营后会逐步下降,另外,异地复制由“自持”的重资产模式 转向“租赁和管理”的轻资产模式,将带来EBITDA 率和ROIC改善。

具有稀缺性和独特性的旅文项目有较高的进入壁垒和资本回报率:

(1)区位先发优势,垄断黄金地段

亚特兰蒂斯项目距离亚龙湾火车站约 30 分钟车程,目前已成为海棠湾的新地标,毗邻国际

免税城和蜈支洲岛。

(2)品牌知名度及运营管理经验

CLUBMED的全球业务布局,和三亚亚特兰蒂斯的成功运营

(3)有内容的旅游目的地可以产生高资本回报率

同质化的旅游产品只要有超额回报率,供给快速增加。杭州宋城、乌镇、迪士尼都验证了有内容的旅游目的地可以长期实现高资本回报率。

复星旅文项目在快乐生态的赋能下,比景区型和游乐园项目有更强的提价能力。太阳马戏团在亚特兰蒂斯海豚湾推出“C 秀” 驻场演出,春节期间场场爆满。渠道方面随着复星中后数据的打通,众多的流量抓手和 Thomas Cook的合作,有望降低销售费用率,提高Occ。

葡萄牙保险和复星旅文上,我看到了复星做产业运营和turn around的能力,颇有些3G资本的赋能式投资的身影。

800亿的复星很扎实,投资价值凸显

复星的资产按类型可以划分为三大类,形成年报中的一个金字塔形状的组合:

1.基础资产,以南钢、海南矿业、葡萄牙保险、复地、BCP为闭环的富足生态,贡献源源不断的现金流

2.核心资产,以复星医药为核心的健康生态、以复星旅文、豫园为核心的快乐生态

3.独角兽资产和科创资产。复星从17年开始在科创上持续投入,PE/VC和24家LP基金里半打的科创板概念股,科创板推出后市场竟然没有反应?

复星的资产虽然庞杂,但其实透明度非常高,旗下上市公司的股权市值约1100亿,PE/VC项目按最新一轮融资市值计算,其他项目按照净资产计算,再扣掉集团层面的净负债,调整后NAV约2137亿,800亿市值,60%Off,安全边际充足。

复星的资产结构和大量的权益资产,决定复星的高beta,而参考历史股价走势,当复星有重大投资退出/指数上涨/NAV和综合收益的增加,就会带来丰厚的超额alpha。

2012年6月-2015年6月,三年六倍。

在2016年2月-2018年2月周期中,两年一倍。我第一次买复星是2016年下半年,当时注意到调整后的NAV逐步开始增加,整体的负债成本又在下行,之后在10-13元一路增持,之后2017年的蓝筹股行情和配合Ironshore的出售使得复星快速上涨,尤其是2017年9月,复星的调整后NAV加速增加,并于10月达到了每股32元港币,年底达到了33港币/股。2018年初NAV在快速上涨后质量下降,旗下上市公司价值率先出现了下跌的趋势,于是17-18港币退出。

周期性公司的投资逻辑是相似的。复星现在又到了击球区,调整后NAV25港币/股,这还是旗下很多上市公司在熊市中跌了30%-50%之后,进一步下跌的概率和空间都比较小,而且这一次调整后NAV和利润的质量也比上一轮好了不少。

根据我对复星持股的上市公司和资产的梳理,向上看,未来三年内的某一天,复星的NAV达到2700亿港币,每股NAV回到32港币/股以上是大概率事件,而股价只要能达到0.6倍的调整后NAV就能实现翻倍的回报。另外,复星全球合伙人的大量期权将在未来两年内到期,行权价在11-13元之间,如果股价在此之下,全球合伙人的奖金基本就吹了,相信公司会更努力的做好信息沟通、提高投资者的信任度。独立董事增持释放出来的价值低估信号远比大股东增持更可靠。

向下看,5倍的PE,0.65倍PB的估值,相当于地产和钢铁公司,但是盈利能力的可持续性、布局和前景要优于大多地产和钢铁公司。分红方面,当前3.7%的股息率,郭总在中期业绩会上已经明确表态未来几年的分红稳定、可持续。给了机构投资者稳定的分红预期。

复星的负面逻辑在长期充分的演绎后,公司的基本面和业务布局来到了历史上最好的时候,估值也达到了上市以来的前5%分位,而市场并没有反应公司积极的变化以及复星生态的未来潜力。

复星的战略和管理层、以及1600亿的小目标

有位股友常指责复星的战略一直在变化。其实,在我看来,复星的战略是承前启后的。首先,以全球资源嫁接中国动力,那么需求全球化投资布局。其次,全球化投资布局需求钱,什么样的钱最好?久期长,成本低!所以需要保险+投资双轮驱动。最后,保险、银行都有了,钱的问题解决了,对产业的理解也更深了,团队也培养的差不多了,那么就要进行产业运营。投资布局完成了,健康、富足、快乐的生态成形了,流量触点多了,3.4亿的用户数据如何打通?如何让旗下众多企业之间形成交叉销售?所以需要C2M战略。

获取流量——做好中后台数据,数据共享,流量分发——流量转化的闭环。

第一步已经完成,复星正在着力做好第二步,同时打造产品力,为第三步做准备。

郭广昌认识到经济和产业都是有周期的,所以复星要跟随周期进行转型,也确实可以看到,不管是海南矿业、葡萄牙保险这样的利用经济周期带来的产业型投资机会,还是分众传媒、太阳纸业、青岛啤酒这样的产业和企业周期带来的财务型投资机会,不得不说复星每一次都把握的很准。未来,复星战略的核心是聚焦于家庭消费,打造好的内容,打磨好的产品力。在富足、健康、快乐生态下,所以接下来战略会具有较好的延续性。

郭广昌说过,复星最宝贵的资产是人。的确,投资和创业最重要的是人才。我观察到的复星的同学们持续学习、对机会极度饥渴、时刻保持在企业家状态,所以复星是一个不断学习进化的组织,在过去十年,看着复星从0到1积累了一项项核心能力——投资能力/保险能力/银行和证券能力/产业运营能力/把握周期的能力,并不断运用和强化这些能力。这些能力彼此相互交融,发挥出1+1大于2的效果。

公司治理方面,复星的董事会结构合理,见过了许多公司大股东占款,而复星国际的分红,郭总都无息的借给上市公司。郭总早已经财富自由,他的梦想是把复星国际做成一个伟大企业。

对郭总这样有格局的企业家来说,名誉和梦想,是比金钱更宝贵的,复星的股权也非常集中,所以不用提防大股东掏空上市公司。

大概也只有在二级市场,才能有以4折价格的机会,购买到郭总精心打理的、全球化配置的净资产组合。800亿的成本,上了郭菲特列车号,我不会去纠结列车几点发车,只要启动,就是高铁速度。1600亿的小目标,三年为期。

复星从优秀到伟大,还差一道时钟

《基业长青》和《从优秀到卓越的》的作者柯林斯是一个专门研究伟大企业的人,他的观点是:伟大公司的领导人通常都是制造时钟的人,而不是报时的人。他们的工作是建立时钟,而不是找对时机。”

通过对科创的投入、研发的加码,对品牌和产品的重视,希望复星未来可以打造出真正的时钟,成为一家伟大的企业。

和朋友交流,常有朋友在潜意识里把复星和伯克希尔相比较。其实两者的底层逻辑完全不一样,复星是turn around,是产业运营,伯克希尔是投资伟大企业,无为而治。从投资回报来说,伯克希尔也许更高,但从实业来说,最终复星可能会创造更多的社会财富。CEO的对比:巴菲特是具有企业家能力的伟大投资家,郭广昌是具有投资能力的优秀企业家。我很佩服郭总,但并不完全认同郭总所说的:“复星要做难的事,做对的事,做需要时间积累的事。如果做容易的事,回报也是低的,没必要去做。”

我只认同前面一句话,后面这句话让我觉得,郭总身边缺少一位“芒格”。不过,既然复星过去不是伯克希尔式的成长路径,也不要渴望未来复星会成为中国的伯克希尔。

客观的说,虽然复星的业务布局和组织结构发展到现在这个阶段,已经迈入了一个良性的循环和相对安全、健康的发展通道,但公司的真实利润/调整后NAV/股价还是有很强的周期性,如果有一天,我愿意像投资中国平安一样超长期持有复星。一定是C2M战略做出了成效,非常聚焦,打造极致的用户体验,构筑起用户粘性,做出了飞轮效应,这时候复星的估值上限才真正被打开,从5倍向15倍的消费品企业看齐。

推荐文章

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半