原创精选> 正文

腾讯音乐:反垄断只是利空的开始,基本面难顶当前股价

2019-08-28 17:38

编译/华盛学院Jay

行情来源:华盛证券

日前,彭博援引知情人士消息称,腾讯音乐娱乐集团(TME)正在接受中国反垄断机构的调查。

据知情人士透露,国家市场监督管理总局于今年1月份启动了这项调查,目前正在审查腾讯音乐与环球音乐集团、索尼音乐娱乐和华纳音乐集团等音乐品牌达成的交易,这项审查可能将终止腾讯音乐与全球几家最大唱片公司所签署的独家授权协议。

尽管反垄断审查对TME来说无疑是利空,但TME所存在的问题绝不仅仅只是音乐版权的垄断问题。笔者通过仔细研究TME的商业模式、社交娱乐业务增速预测及估值对比,作出整体看跌TME的预测。

TME的商业模式不同于Spotify和Apple Music

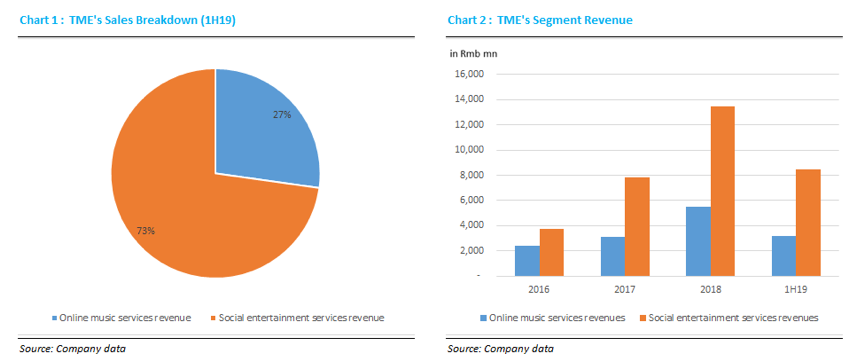

TME作为中国最大的在线音乐娱乐平台,主要运营四个音乐应用程序,其中包括QQ音乐(音乐流媒体应用程序)、WeSing(在线卡拉OK应用程序)、酷狗和酷我(两者都提供直播服务)。就收入来源而言,TME有73%的营收来自社交娱乐服务(主要是用户在平台上给主播的打赏),27%的营收来源于在线音乐服务(订阅服务和数字音乐销售)。

资料来源:SeekingAlpha

这样的商业模式与Spotify和Apple Music是有很大差别的。与TME大部分营收来自社交娱乐服务不同,Spotify的绝大部分营收(占比91%)来自订阅服务。与向唱片公司、音乐人支付版税费用的在线音乐服务不同,社交娱乐服务在收益结构上采用与主播分成的方式(常常是50/50)。这些主播,客气的说是具有天赋和抱负的业余音乐人,但实际上并不乏弄虚作假以招揽人气的职业主播(可参考此前“乔碧萝”事件,即一名58岁大妈假扮萝莉在直播中被揭穿),因此这类以直播为主的社交娱乐服务存在一定的社会争议,不少人认为这是一种不太正面的文化活动。

社交娱乐业务难以持续高增长

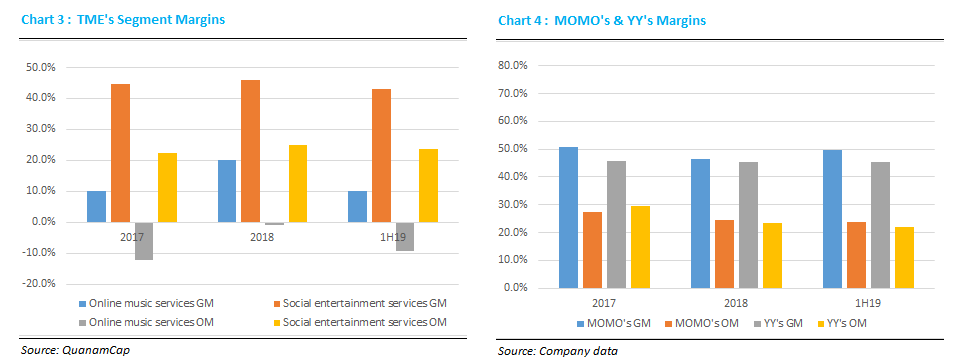

TME以社交娱乐业务(直播服务)为营收主要来源的商业模式,是一把双刃剑。优点在于社交娱乐业务一项高毛利的业务,给TME带来了强劲的盈利,相比之下Spotify仍处于亏损状态。毛利率差距的原因在于音乐唱片公司在音乐版权费中拿了大头,使得Spotify毛利仅为25%;相比之下由于直播服务的分成方式接近五五开,TME在直播服务上的毛利率应该在42%-45%之间,而运营利润率应该在23%-25%(笔者以YY和陌陌的运营状况为参照)。

资料来源:SeekingAlpha

谈完优点,接下来谈谈隐患。由于TME的在线音乐服务正如Spotify一样仍在亏损,使得公司目前非常倚赖社交娱乐业务,但该业务却即将告别高增长,意味着公司未来的盈利水平堪忧。笔者作出该判断的依据,一是当前的经营数据,二是参考了YY和陌陌在直播服务上的增长轨迹。

首先,TME的直播服务营收增速大幅放缓,由1Q18-2Q18时超85%的营收增速下降至2Q19时的35%左右,尽管增速尚可,但此前的高增长已不复存在。其次,笔者根据YY和陌陌的增长轨迹中发现,直播服务呈现出经典的S曲线增长模式,即经历一段短暂的超高速增长后仍能延续一段时间的高增长,但随后将逐渐步入常态化增长。笔者认为当前35%的营收增速可能在12-18个月内进一步下降至10%-15%。

资料来源:SeekingAlpha

社交娱乐服务的利润率已经触顶

更大的坏消息是TME的社交娱乐业务在毛利率及运营毛利率上已经触顶。笔者估计,2Q19上半年TME在直播服务上的毛利率及运营毛利率为43%和25%,均同比下跌300-400基点。管理层在电话会议中将利润率的下降归因于较高的内容费用和主播抽成。

此外,管理层并没有暗示利润率能够在下半年有所恢复,而根据笔者在中国行业资源的渠道调查,优质相关人才的招聘及留用存在激烈竞争,可能意味着更高的相关开支以及人才流失风险。

估值有32%的下跌潜力

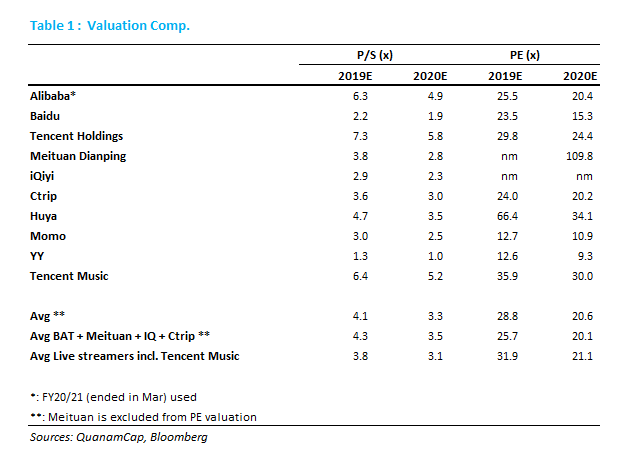

笔者编制了中国互联网同行的估值表。在市销率(P/S)上,TME的价格在2020年的预测业绩上达到5.2倍市销率,相比中国互联网同行平均水平高出58%。市盈率方面亦显示出较高的溢价估值,TME的2020E市盈率达到30倍,较中国互联网公司平均估值水平高出42%,与直播行业公司平均水平相比则高出49%。整体而言,意味着当前ADR股价有32%的下跌空间。

资料来源:SeekingAlpha

结论

尽管有人认为TME是中国的Spotify,但笔者认为就商业模式来说,TME更类似于直播企业,原因在于其非常依赖直播服务的收入。尽管于流媒体公司相比,TME不仅实现了盈利而且盈利水平还相当高,但不幸的是直播服务增长将放缓是未来的发展趋势。此外,还需考虑到毛利率及经营利率在短期不会有所回暖的影响。

此外,公司较高的估值也是股价下跌的风险之一,笔者基于横向比较中国的各家互联网公司平均水平,认为TME仍有32%的下行空间,投资者需警惕交易风险。

风险及免责提示:以上内容仅代表本文作者的个人立场和观点。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。本文不构成任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息