原创精选> 正文

中国平安半年报解读——剖析真实营运利润

2019-08-16 10:49

平安刚刚公布了半年报,上半年净利润976.8亿元人民币,同比增长68%。归母营运利润734.64亿,同比增长23.8%。

周二的时候,我发了帖子,预测的净利润在900亿左右,所以现在实际的976.8亿利润是略超我预期的。超出的来源有两块,所得税新政的减税高于预期和经营利润的增加。

其实68%的增长对于平安这种大体量公司来说,很明显难以长期维系,真实可持续的利润增长有多少?本篇试着还原一下:

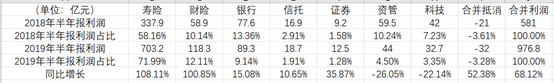

以下是平安集团的业务分部:

随着寿险业务的爆发,平安寿险的利润占比从2018年上半年的58.16%增长到2019年上半年的71.99%,由于未来寿险板块的增速是高于其他板块的,平安寿险的利润比重还会继续提高。因此,分析平安,重点看寿险板块就可以了。财险半年报数据一般,下面会提;平安银行的业绩看这几天的走势就知道了,市场认为平银有追赶招行的潜质;其他板块利润较少或市值较小,就科技板块中有个陆金所值得一看。

接着重点来看平安寿险:

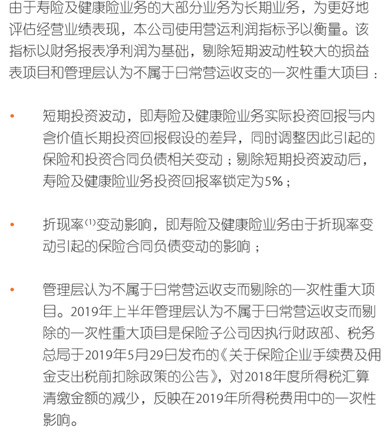

平安比较清楚的披露了一个营运利润的数据。营运利润的定义算是平安自创的一个词,简单的可以理解成扣除非经常性损益之后的利润。用保费做投资,有的钱购买债券,有的钱购买股票,不可能所有做投资赚的钱都归为非经常性损益,因此5%的投资收益率为限,5%的以内的收益就划入营运利润,5%以外的收益就不计入营运利润。

以下是平安财报中对营运利润的解释:

半年报中利润同比增长68%的额外利润来源有两块:股市波动和税收新政。

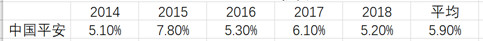

先来看股市波动对平安利润的影响。平安以5%的假设投资收益率为限,5%的以内的收益就划入营运利润,5%以外的收益就不计入营运利润。下图是平安过去5年的总投资收益率,即使在2018年股市全年股市暴跌的情况下,依然完成了5%的投资收益目标,因此完成5%的目标并不难,而且每年都会有额外的利润可以释放(只要实际的投资收益率高于5%即可)。比如今年上半年短期投资波动带来利润130亿,再算上财险的30亿利润,对于上半年976亿的利润总量来说,股市波动对利润影响只有十几个百分点。

况且这种算法是把5%以上收益归入短期投资波动,如果按平安过去5年的平均投资收益5.9%来考虑,那么实际因为股市波动产生的收益为(实际收益率-5.9%),股市波动对平安利润的影响会更小。这种思考的方法可以理解成一部分的投资收益,本来就是保险公司的正常经营所得。

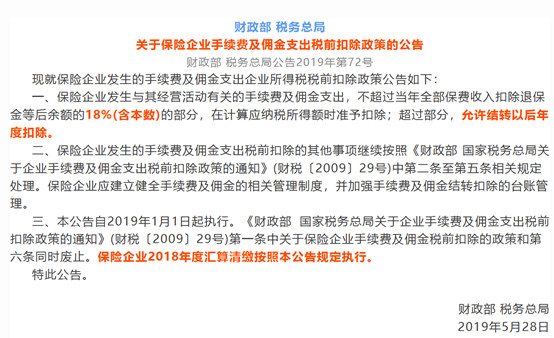

另外一部分的额外利润来源来源于所得税税改。由于今年5月份提高了保险公司佣金的所得税税前扣除比例。简单说,保险公司过去支付保险营销员的佣金占比是非常高的,但无法全部税前扣除,导致实际的所得税税率高于25%,现在提高扣除标准后,所得税费用下降,导致利润提升。

由于新政出台的时间是5月29日,一季度报表中未包含该利好增加的利润,造成了半年报的利润实际上包含了 2018年第一季度到2019年第二季度一共6个季度的所得税优惠。

对于平安来说,所得税的影响究竟有多少?

影响2018年所得税的金额,平安已经给出,计入了非经常性损益,为104亿(对于未来期间所得税新政增加利润,可按此金额再每年加计20%进行简单估算),直接冲减了2019年的所得税费用。但2019年上半年影响的数字无法直接计算,因为投资收益免税,手续费无法全额扣除,又存在递延所得税等原因,因此实际的所得税税率未必是25%。比如2018年上半年的所得税=21993/86783=25.3%,今年上半年由于税收优惠的原因,所得税仅为10501/116239=9.03%,如果按25%的所得税进行测算,应交所得税为290.5亿,当期目前只有105亿,税收新政带来的额外利润为290.5-105=185.5亿。未来所得税新政的利好将永久性的提升保险公司的盈利能力,但由于时间点的原因,第二季度中包含了6个季度的所得税优惠,显得同比利润增幅会较高。

因此,寿险板块虽然净利润由343亿增长至710亿,增幅106%,但税后营运利润只增长了36.1%,再考虑当期所得税的影响后,税前的营运利润增长只有14.8%。

不过14.8%的增速并不低。一方面由于息差收入的下降,主要是为应对2018年资本市场波动,保持公司分红万能产品的长期结息竞争力,公司主动降低收取的息差水平,影响延续到2019年,另外叠加2018年全年营运利润增长了35%的高基数的原因。因此,14.8%的税前营运利润增速并不低。未来几年,即使新业务价值不爆发,15%到20%的左右营运利润增长依然是可预期的。再考虑实际投资收益率高于5%假设部分的额外投资收益率,实际的增速可能会更高。

接着聊聊平安的半年报吧:

1. 财险板块一般。

由于综合成本率从95.8%上升至96.6%,导致承保利润实际出现了下滑,但由于投资收益的上升和税改因素,总利润却增长了100%。当然,随着寿险的快速成长,财险的利润显得没那么重要了,占比不断在减小。

2. 营运偏差继续高速释放。

为什么有的寿险股pev很低,但就是释放不了利润,营运偏差是一方面的原因。如果实际的营运情况好于预期,就会产生正向的营运偏差。平安半年报继续释放营运偏差,2019年半年释放122亿,2017年全年释放101亿营运偏差,2018年全年释放217亿营运偏差,证明了平安假设的保守型。至于中国人寿,常年产生负偏差。

3.寿险板块所有者权益半年增长40%。

所有者权益半年增长40%非常恐怖了,如果按年化增长80%的话,那么roe(净资产收益率)可以看成是80%,意味着一个1.8pb(市净率)的股票,过了1年,仅靠业绩增长,可以变为1pb。当然,这个增长含有一部分税改和投资的因素,实际的年化roe可能在60%,这也是非常恐怖的数字了,意味着不用占用多少资本金,但可以创造大量的利润,虽然是金融行业,但是轻资产。

4.新业务价值4.7%,依然为正。

当期的利润大多由过去的保单贡献,观察未来的增长最直观的因素就是新业务价值。保费每个月都有公布,上半年新业务首年保费同比下降8.6%,这是早已被市场预期所考虑了。但半年报公布的新业务价值才是新增的条件,依然是正数(新业务价值可以看作为考虑了利润率之后的保费),从2018年开始,保费已经2年没有增长了,新业务价值也仅为个位数增长,即便如此,未来几年平安保持20%左右的增长不难。新业务价值一旦开始两位增长,各位还能买到10倍市盈率的平安吗?

5. 中期股息每股现金0.75元,同比增长21.0%。

分红是好事,侧面也印证了上面roe高的恐怖的观点。美股有些成熟企业分红能把净资产分负数或者非常低,就会形成roe非常高的局面。偿二代后保险公司占用的资本金大幅降低,未来加大分红,增加回购也是趋势所在。

总结:

虽然平安上半年的业绩夹杂了投资收益以及税改因素的利好,但是剔除了上述因素后半年报仍然超预期。年初的时候,我曾经做过预测,今年平安的利润可能会达到1500亿。

如今看来,1500亿这个目标太轻松了,对于一个业绩增长高度确定性的保险龙头企业来说,目前10倍不到的市盈率显然是低估的,即使市场给20倍市盈率的估值也很难说贵,也就是3万亿的市值,对应股价在163元,就看市场先生的意愿了?

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息