原创精选> 正文

新城控股—商业地产之南橘北枳

2019-08-05 10:52

我的朋友,对于新城这个话题我觉得还是应该回到投资的本质。

一念天堂,一念地狱,在新城控股事件发生之前,市场对于公司基本是一边倒的看好。其中最主要的原因便是公司手中快速成长的吾悦广场项目,这也是今天想要聊的话题。

从数年前开始,内地大型房企无论万科,万达,还是收购了大悦城的中粮地产,甚至最近跃然风口浪尖之上的新城控股,都不约而同的走上了租售并举的转型之路。原因无它,商业地产租赁业务的估值更高。

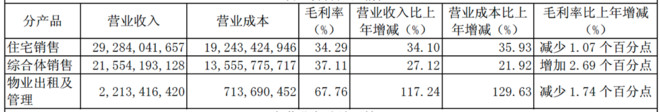

从新城控股2018年财报中可以看到,物业出租管理的毛利率优于综合体销售,后者毛利率又高于住宅销售。

(来源:新城控股2018年财报)

另一个原因是租赁管理业务的现金流更加可控。通常首个租约为5年,续约大多是3-5年,每年租金还可以约定上调幅度。这样的生意当然远好于把大量资金积压在土地和库存上,依靠快速周转维持盈利并且时刻需要面对政策调控的住宅销售。

成熟市场亦然,即便目前受到电商影响,估值十分低迷,但经营商场出租的西蒙地产仍然享受着22倍市盈率(以净营运现金流计算约为16倍),远好于住宅建造/销售商DR Horton的10倍市盈率。

但是,商业地产租赁生意真的如此诱人吗?至少对于部分内地房地产公司来说,未必。

此处我想借鉴一只历史记录比较完整,且主营是自持商场租赁的海外公司作为对比。

宾夕法尼亚洲房地产信托(PREIT)是一支历史颇为悠久的商场开发与租赁公司,成立于上世纪60年代,是第一批采用了地产信托架构的先驱者。7年前,公司进行了管理层换血,新任总裁提前洞察到传统零售行业洗牌周期临近,开始迅速剥离出售旗下比较低端的物业,同时改造,新建高端项目来应对这场巨浪的冲击。

但是市场显然并不买账,由于剥离物业导致了整体营收下降,而改造和新建的项目需要时间来释放利润,于是债务收入比例变得很难看,目前债务/息税折旧摊销前收入之比达到了10倍。所以公司股价从几年前的20元以上跌倒了6元附近,市值只有2019年净营运现金流的5倍,十分可怜。

以宾州地产投建的项目和新城控股旗下的吾悦广场资产做比较,原因是它们之间存在某些相似之处。首先两者都是深耕一个地区,宾州地产精力主要集中在宾州,华盛顿及新泽西区域,新城控股主要开发长三角地区。其次宾州地产的物业大都是A-¬ ¬至 B+级商场,和吾悦广场的整体品级相差也不算太大。

现下宾州地产仍有二十余家商场,如果用资本回报率(Cap Rate)去评估二级市场的整体公司价值,当前的年度资本回报率略高于10%。

项目回报与对比

1. 费城时尚区

2014,宾州地产与另一家商场运营商马赛里奇(Macerich)成立合资公司开始改造位于费城市中心的费城时尚区项目,把一个包含倒闭的西尔斯百货的区域拆除重建,改造成一个横跨6个街区的商业综合体。

在新建或改造项目之前,地产公司通常会事先与潜在租户沟通,达成足够多的意向协议才会着手动工。

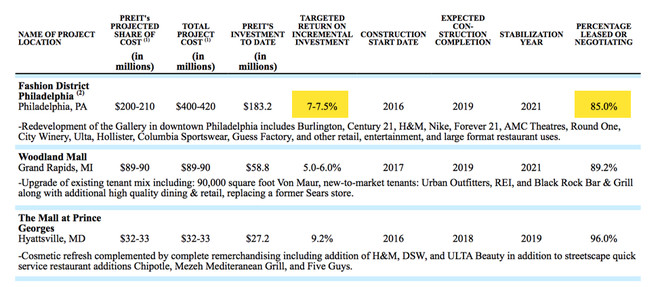

(PEI公开资料)

从公开资料中可以看到,费城时尚区在动工前期有85%的面积达成了租户意向协议,完工后的增量项目资本回报率(ROIIC)中位数是7.25%,这个数字与公司最近一期财报中续约租金7%的平均增幅也比较吻合。

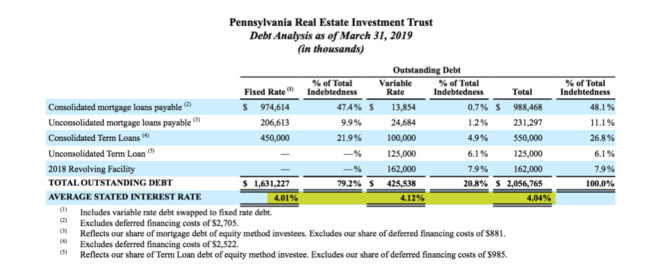

(来源:PEI财报)

在财报中,公司同时披露了资本结构——没有公开交易的债券,有息负债主要是抵押贷款和循环信贷,平均债务成本为4.04%。

2. 吾悦广场

由于新城控股旗下的吾悦广场是综合体项目,物业中包含出售与出租两部分,而公司在财报中并没有把两部分的建造投入成本分列,在租金收入列表中也只提供了每个单独项目的年度租金收入,没有分别列出单位租约的有机增长,和来自于增量面积的租金。无奈只能选取比较有代表性的项目进行逆推。

比如,2016年建成的常州吾悦国际广场项目,公开信息显示项目计划投资额度为27.65亿,规划计容面积210,420平米,可售面积126994平米,估算后商业地产面积占比约为39%,大致可以得出商业地产的投资额度约为11亿。

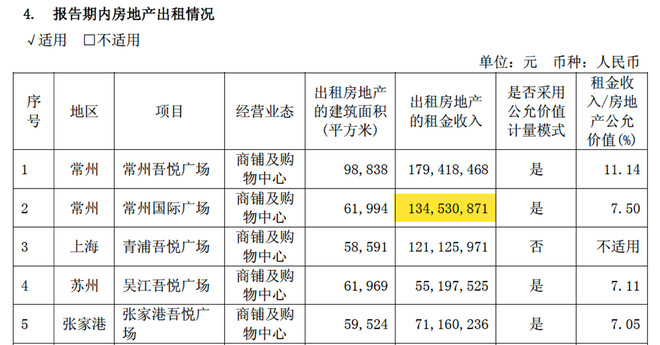

(新城控股2018年财报)

从财报中的出租细目可见,2018年常州国际广场的租金收入达到1.34亿元,排在第二位,在公司资产池中应算是很优质的物业了。

如果用1.34亿元租金收入叠加67.76%的收租毛利率,则可得到9千万元净租金收益,再除以11亿元投入成本,得到项目资本回报率为8.25%。感觉还不错?且慢,公司投资入项目的钱也不是白来的。最近一期财报显示,公司加权平均债务成本是6.47%。暨不考虑税率因素,项目投入后首年是负收益,第三年扣减掉债务成本后才可以得到约1.2%的净收益。

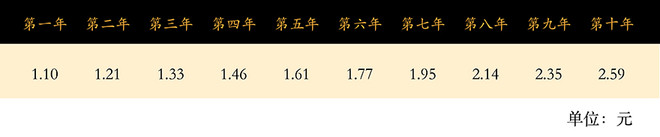

用一个比较直观的方法展示,如果你希望以1元钱为单位投入,得到10%年化复利增长,那么未来十年利润增长路径如下:

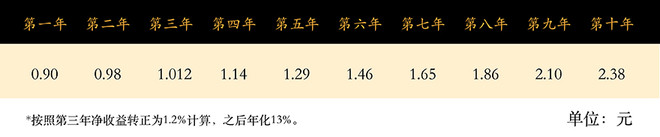

按照常州国际广场的项目资本回报率,投入1元,如果同样期待达到10%复利增长,在第三年回报率转正后至第十年间,需要按照下图所示,获得超过13%的年化净租金收益涨幅,如此方可在第十个年头如愿以偿。

13%的年化租金涨幅是否能够达到,这是个见仁见智的问题,但是以成熟市场的过往路线来看,商场租金仍然会随着经济周期而起伏波动。三,四线城市的商业地产初期由于租金低廉,往往增速比一线高端核心区要快许多,而一旦人群收入和租客收入遇到瓶颈,便很难保证租金继续快速增长。租金不能保证自然成长的速度,便会牵一发动全身,带来许多其它问题。

南橘北枳

上文可见,费城时尚区和吾悦国际广场的项目资本回报率打眼看去相差并不多。

但是,橘生淮南为橘,生于淮北则为之枳。两者有着一个根本的不同,便是债务成本。费城时尚区以4.1%利息投入换取7.5%的项目回报,新城控股则是以6.47%利息投入换取8.25%回报。

此外还需要考虑到两国利率环境不同,中国仍属于高利率国家,长期国债利率比美债高约1个百分点,如此一来两个项目在落地时便有了3%左右的年化回报差距。后者必须以更高的租金增速来补偿这个差距。

宿命

高昂的资金成本终将带来两个风险。

首先,在寻求轻资产运营,与金融机构合作时,公司需要拿到一个很好的估值,至少要能够覆盖债务成本,商业逻辑才能走得通,如此金融机构或许会提出苛刻的附加条件,比如在青浦吾悦广场的交易中,新城控股花费1.5亿买了一份优先购买权,这是否可以看做给予对手机构的隐形回扣?同样值得担心的是,是否另有一份抽屉协议,让合作伙伴可以在特定条件下把股份强制回售给公司?这样的例子并不鲜见,2007年,同样是运营商场的GGP公司,便因为合作伙伴纽约州养老基金行使了股份回售权,间接导致公司流动性枯竭并破产重组。

其次,高企的融资利息会倒逼公司走向高风险发展的道路。

观一叶而知秋,进一步思考,为何新城控股会在几年时间里遍地开花,飞速扩张,并且频频上调投资性房产的公允价值?除了做高二级市场估值,根本原因还是唯有快速扩充资产才可以得到相对低廉的融资。

(新城控股2018年财报)

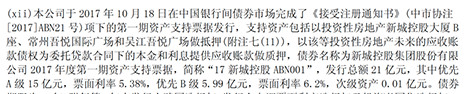

参见财报,新城控股在2017年底通过抵押吾悦国际广场和吴江吾悦广场,获取融资21亿,平均利率约为5.45%,远低于公司平均债务成本6.47%。所以想办法把资产做大,同时稍作调节使之膨胀起来,便成了不二之选。

羚羊要跑赢狮子,必得舍命狂奔,哪怕前方是悬崖深堑。——这便是大部分民营房企的宿命与归途罢。

(本人不持有文中所述标的)

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?