原创精选> 正文

本周美联储议息会议要点在此!

2019-03-18 16:48

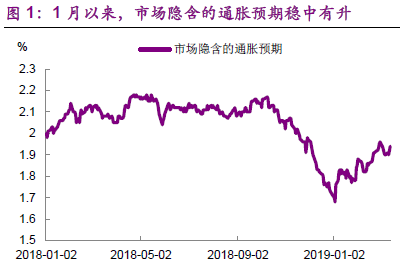

短期通胀风险不大

1月议息会议以来,美国经济有所放缓,但基本面总体稳固。就业有所放缓,但失业率仍保持低位,且工资加速上行,劳动力市场依旧稳固。消费支出和投资均放缓,但部分是受暂时性因素影响。通胀温和,基于调研的通胀预期略有下降,但市场隐含的通胀预期稳中有升。总体来看短期内通胀风险不大。

资料来源:WIND

外部环境不确定

对联储而言,当前美国面临的风险主要来自于中、欧经济下行的外溢效应。一方面,中美尚未就贸易争端达成协议,全球制造业和贸易景气度未见改善;另一方面,英国退欧法案遭议会否决,退欧进程被迫延期,不确定性增加。受之影响,欧、日央行先后下调了经济增长与通胀预期,欧央行还重启TLTRO,并推迟预期加息的时间点。

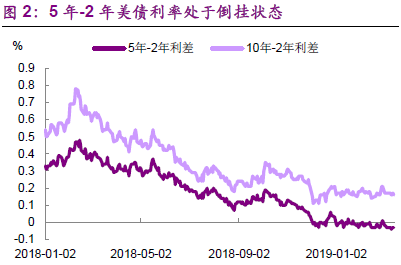

美债利差倒挂

而美债利率曲线部分倒挂也同样带来了负面情绪。1月以来,美国10年-2年期国债利差收窄至17BPS,而5年-2年期利差处于倒挂状态。虽然利差倒挂并不代表经济即将陷入衰退,但确实增加了资本市场的负面情绪。而本届美联储对收益曲线的信号尤为重视,如果利差持续倒挂,将阻碍联储加息的步伐。换句话说,在下一次加息之前,联储需看到期限利差走阔。

因此,在此背景下,预计美联储在议息会议上将保持耐心。

决定暂不加息,重申加息将保持耐心。点阵图暗示的今年预期加息次数下降至1次,明年预期加息次数维持1次不变。过去数月工资增速上行并未推升膨胀,降低了美联储加息的迫切性,另外调低预期加息次数也能缓解市场对收益曲线倒挂的担忧。

资料来源:WIND

公布提前结束缩表的计划。考虑到金融机构对储备金的需求比预期更多,且收益曲线处于倒挂边缘,预计联储将尽快开启结束缩表的进程。事实上,提前结束缩表可能有助于抬高长端利率。这是因为流动性的收缩会增加市场对经济前景的担忧,提升风险溢价,反而压低长端利率;相反,为市场提供充足的流动性有助于降低风险溢价,进而抬升长端利率,领期限利差走阔。

小幅下调全年GDP增长预期,维持通胀预期不变。考虑到政府关门及全球经济不确定性的影响,预计将下调全年GDP增速预期至2.2%,但考虑到工资增速上行及通胀预期稳定,维持PCE、核心PCE通胀预期在1.9%不变。

对市场而言,暂不加息和下调经济增长预期的影响有限,投资者将更加关注结束缩表的路径。今年以来全球经济放缓、欧洲政治封信啊上升已是不争的事实,且两周内欧、日央行已先后下调了各自经济的GDP增速,美联储适度下调增速也在情理之中。另外近期美联储官员也暗示短期内加息的门槛较高,因此预期加息次数下降也不算惊喜。相比之下,缩表的进程更加令人关注。如何结束缩表、何时结束缩表都关乎流动性,也必将是市场关注的焦点。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息