原创精选> 正文

不惧华尔街看衰,谷歌其实便宜又安全

2019-01-17 16:28

- 谷歌(GOOG) 0

资料来源:华盛证券

谷歌的2018年经历很奇特,其母公司字母业绩不错,全年内生产了可观的自由现金流,但是其股票却未获得市场的重视。笔者认为,公司股票仍然被低估,也拥有较高的安全边际,因而在市场衰退中的承受力更高,而经营风险更小。

主要原因在以下方面:

18年成就之一:护城河加固

根据巴菲特的护城河理论,每当其他国家的基础设施提升,可口可乐的护城河就会扩大一点。

该逻辑同样适用于谷歌,随着数字经济的加速发展,消费者不得不输出更多的个人数据,因此公司的护城河不断加固。所以笔者认为,继续巩固用户对品牌的忠诚度就是谷歌2018年取得的最大成就。

此外,2018年CEO皮采不断强调,谷歌必须在第一时间满足用户需求。未来公司会将这些经验货币化,拉动营收提升。

18年成就之二:机器学习让广告商重新爱上平台

2018年另一个重大成就是,公司在机器学习领域已打下坚实的基础,该领域的增长可抵消YouTube的增长放缓。

通过机器学习,公司能持续改进其平台上的广告商工具,更好匹配用户体验。CEO皮采也称,公司广告客户已再次获得与平台互动的动力。

平台广告工具与客户的广告投资回报率直接相关,所以虽然公司的机器学习仍处于早期阶段,但机器学习与响应式广告相结合的方法必将拥有广阔前景。

亚马逊的竞争:狼真的没来

亚马逊的广告业务正在迅速发展中,已经引发媒体和投资者的讨论,并成为谷歌估值下滑的理由之一。

但实际上亚马逊的威胁不大。截至2018年三季度,亚马逊的广告业务与其他服务产品合并,在财报的其他业务中披露,说明广告收入不到亚马逊总收入的4%。虽然其他业务的同比增速高达120%,但该业务总收入不到25亿美元,而同期谷歌广告收入约290亿美元,两者在规模上无法相提并论。

同时,广告收入是谷歌的核心业务,占总营收的85%以上,所以公司必然投入绝大部分资源用于广告业务运营。相比亚马逊广告业务仅占4%,战略重视程度决定了谷歌的运营效率更高。

估值

对于投资者来说,公司股票在18年全年的表现不是很理想。

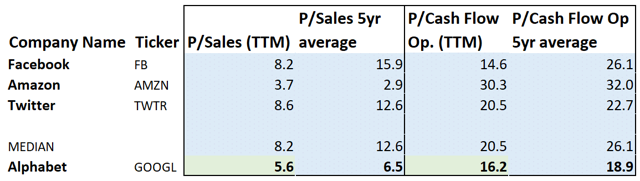

资料来源:晨星,华盛证券

上图可见,去年公司明显失去市场青睐,各项估值偏低,市值/运营现金流比值和市售率均低于历史平均水平,也低于竞争对手的平均水平。

而从增长的角度看,虽然公司的主要营收来源仍是“被市场看衰”的广告业务,但营收增长没有放缓迹象,公司的3年和5年复合年增长率均略高于15%。

以上两条结合说明,公司估值处于非常便宜的低估水平。

结语

公司在18年成功巩固客户忠诚度,并且在机器学习和广告工具结合方面打下基础。在数字经济发展和广告效率提升的前景下,未来的营收可以得到保证。公司的轻资产模式背后有强大的净现金头寸和自由现金流支持,同时估值也低于历史平均和竞争对手,这些都是投资者值得考虑的重要因素。

推荐文章

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底