原创精选> 正文

避险情绪升温,黄金投资逻辑梳理

2018-12-21 14:48

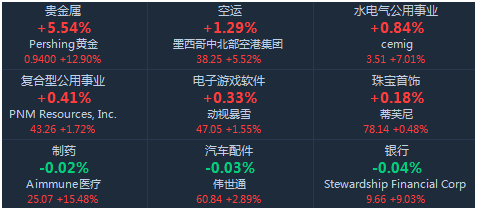

昨夜美股再次大跌,指数已经进入技术性熊市,面对金融资产波动上升,由于避险情绪的升温,黄金板块涨幅居前。

行情来源:华盛证券

2018年金价影响因素

回顾2018年,金价与主要影响因素之间的相关性发生了显著变化。通过统计,金价与10年期美国国债实际利率相关系数为-0.59,二者之间的负相关性减弱;与美元指数的负相关性强化,为-0.89;与WTI原油的相关性基本消失,为0.04;变化最明显的是与标普指数的负相关性显著强化,相关系数为-0.60。

可以得出,全年金价的主要运行逻辑为:美国经济相对强劲,则加息预期加强,美元涨,金价跌;反之反是。

行情来源:华盛证券

2019年黄金价格主要由金融及避险属性驱动

随着美国经济放缓,美联储放缓加息脚步,美元边际走弱;同时,全球经济放缓压力加大,美债收益率也会受经济放缓影响出现下滑。这对于与它们极具负相关性的黄金,将构成重大利好。

预计2019年以美联储为代表的央行政策将出现边际宽松变化,同时美国经济增速下滑及美联储放缓加息可能导致美元走弱。如此的金融环境将提升黄金配置需求。

风险与避险需求

欧洲政治不确定性风险。英国脱欧最终结果、欧盟议会选举、欧央行行长换届、意大利议会选举、德国政治不确定性加剧等都将牵动市场神经。如果民粹政治势力迎来新一轮涨潮,并在欧盟议会选举中形成反对区域一体化的统一阵线,那对经济前景及金融资产的冲击可能性较大,预计将导致美元和黄金同涨的局面。

中东区域冲突失控风险。美国、欧盟、俄罗斯围绕地缘安全的博弈,以及沙特、伊朗、土耳其对地区领导权的博弈,显著提升油价及金融资产波动率,无疑将提升黄金的避险需求。

中美贸易摩擦形势虽然缓和,但万一未来发生转折,其破坏力也会加大,因此应该持续关注。如果摩擦升级,美国可能保持偏紧的货币政策,推动美元持续上涨;如果摩擦改善,美国倾向于放缓加息,使美元缓慢下行,全球流动性边际宽松将利多黄金。

因此,全球经济放缓压力加大,民粹注意升级,地缘政治风险加大。金融资产波动提高,增长性金融资产回报率趋于下降,因此总体上预计黄金的避险需求将有不错表现。

供需向好

2018和2019年全球矿产金增速2.0%和-0.2%,供应增速成放缓态势。再生金方面,如果价格维持当前地位,供应可能受到压制而偏弱。

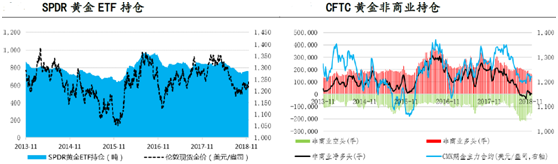

需求方面,当前黄金ETF持仓出现企稳迹象,同时美国商品期货委员会黄金非商业净多持仓则由负转正,反映市场情绪从极度悲观到日渐恢复,预计2019年金价供需边际向好发展。

资料来源:WIND

因此,2019年受金融及避险属性驱动,有机构认为,黄金价格可能先抑后扬,波动区间在1150-1430。预计美元走弱的条件下,人民币相对美元保持基本稳定,因此内外幅度相差不多,预计沪金波动区间250-315。

相关美股

金罗斯黄金 KGC

纽蒙特矿业 NEM

巴克里黄金 ABX

相关港股

山东黄金 01787

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?