原创精选> 正文

投资者为什么会在下跌过程中不断加仓

2018-10-22 15:17

投资者的风险偏好

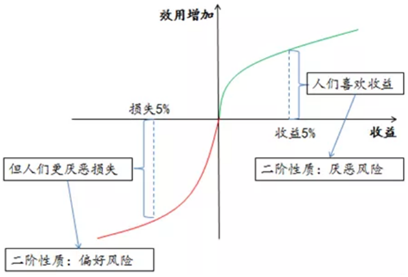

为什么一定不要亏钱,因为人在赚钱和亏钱的时候,风险偏好不一致。在赚钱的时候,人们是风险厌恶的;但是在亏钱的时候,人们是风险偏好的。所以,一旦人们被套牢了,他可能会满仓不动,甚至补仓。

行为经济学家卡尼曼和特沃斯基,在他们的“前景理论”里,构造了一个价值函数曲线,描述了人们对于收益的非线性反应:在盈利的时候,函数体现的二阶性质是厌恶风险;而在亏损的时候,函数体现的二阶性质是偏好风险。账户是否亏损成为人们风险偏好和风险厌恶的分界点。

资料来源:沧海一土狗

熊市麻痹了投资者的神经

从生物进化的角度来讲,疼痛这种感觉虽然很烦人,但是它有利于生存。而在资本市场里,熊市期间,市场先是用巨大的折扣把资金吸引过来抄底,然后用账户细小的亏损,让投资者麻痹,其不能感觉到疼痛,直至被熊市把一切资金吞噬。

因为,根据价值函数曲线,当一个人亏损的时候,厌恶亏损的非理性动机就开始作用,细小的亏损麻痹投资者偏好风险,刚开始想着翻本,不断加仓放大风险敞口,而最终被熊市吞掉。

风控的重要性

因为人是理性和非理性的综合体,当投资者处于非理性状态下,理性是很难发挥作用的。所以,我们需要提前设想到这钟情况,努力避免进入非理性的状态,即便进入,也要设法限制自己的行为。

风控就是理性状态下制定的一系列规则,它可以有效地避免投资者在非理性状态下被干掉。

然而很多理性投资者认为自己的框架足够完美,所有的行动都是根据客观指标做出,可以避免非理性行为的干扰。

对于这种情况,人们可能过于高估自己的客观程度,低估非理性的权重。事实的真相可能是,非理性操作了理性的证言:当买入的时候,拿出一套理性分析;当卖出的时候,拿出的又是另一套分析。所以,非理性状态下的理性证言都是值得怀疑的。

因此,投资者中最重要的事情就是不要亏钱,小亏时及时把握住那一丝痛感带来的清明,及时抽身。

推荐文章

美股机会日报 | 凌晨3点!美联储将公布1月货币政策会议纪要,纳指期货涨近0.5%;13F大曝光!巴菲特连续三季减持苹果

美股机会日报 | 阿里发布千问3.5!性能媲美Gemini 3;马斯克称Cybercab将于4月开始生产

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?