原创精选> 正文

微软VS思科:两大科技巨头的较量

2018-07-02 13:50

微软(NASDAQ: MSFT)和思科(NASDAQ: CSCO)都位于最佳科技股之列,是追求长期表现的投资者值得关注的标的。两家公司中,笔者更看好的是思科,理由如下:思科将把巨额资本用于继续回馈股东。在充裕的自由现金流的支撑下,思科目前的股息率高达3.06%,未来还有望继续增长。此外,思科将继续进行股票回购,从而使每股收益增加。

行情来源:华盛证券

行情来源:华盛证券

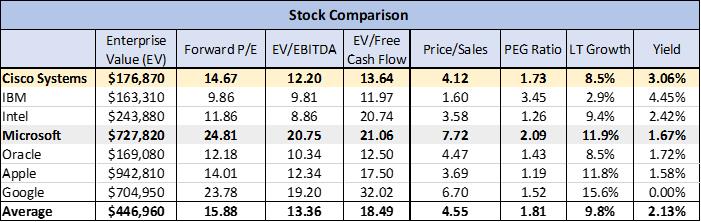

思科坐拥巨额现金流,这使得在计算企业价值时,没有能与思科匹敌的科技股。从多个估值指标来看,思科目前十分具有吸引力。从远期市盈率、企业价值与自由现金流比率以及PEG(市盈率相对盈利增长比率)指标来看,思科的估值远低于微软。

行情来源:华盛证券

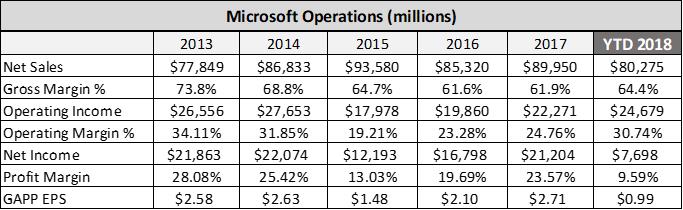

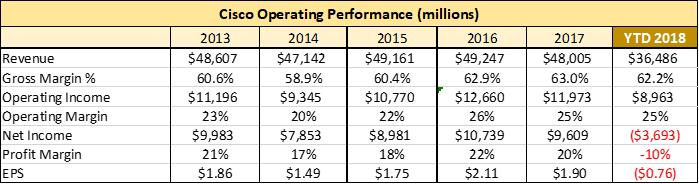

业绩对比

微软预计2018年的总营收将超过1090亿美元,同比增速达21%。思科过去五年增速平平,公司预计2018年业绩将继续持平或略有下滑。尽管如此,思科正在努力提升毛利率和营业利润率来帮助抵消营收增速停滞不前的影响。思科还将大量资金用于股票回购,从而使每股收益增加。

下表中微软和思科2018年迄今的利润数据包含特朗普税改政策导致的巨额开支,2018年迄今指2018财年的前9个月。

来源:SEC文件

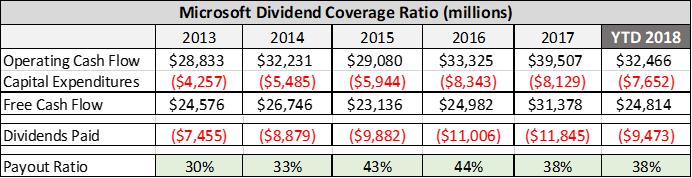

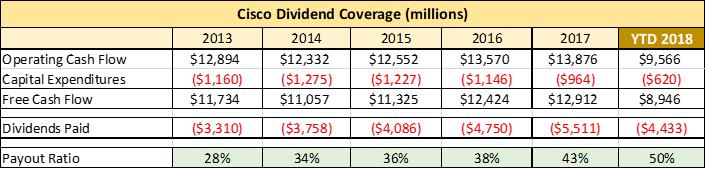

自由现金流与股息派发

思科可能是最擅长生产自由现金流的公司。充裕的自由现金流成为股息派发和股票回购的有力保障。2013年以来,思科的营收增速几乎持平,但由于运营效率提升,公司的自由现金流持续同比大增。从企业价值来看,思科估值比微软低了近四倍,因此思科产生的巨额自由现金流尤其引人注目。

思科目前的股息率高达3.06%,微软的股息率仅为1.67%,因此对于收入导向型投资者而言,思科无疑更具吸引力。思科目前的股息派发率为50%,因此未来还有很大增长空间。

估值对比

思科当前估值远低于微软。微软增速高于思科,但其PEG指标也高于思科。思科当前的企业价值与自由现金流倍数之比仅为13.64,相较微软和其他科技股都更具吸引力。

来源:雅虎财经、YCharts

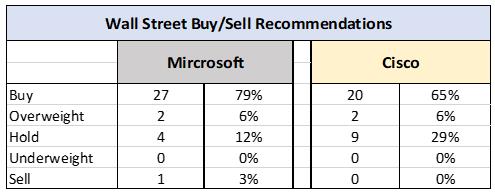

分析师看法

华尔街分析师对微软和思科的评级十分相似。更多分析师给予微软“买入”评级,但从目标价来看,思科的上涨空间略高一些。根据MarketWatch,分析师给予微软的平均目标价是112.74美元,根据微软当前股价98.61美元计算,还有14%上行空间。分析师给予思科的平均目标价为49.14美元,按照当前43.03美元的股价计算,还有14%的上行空间。

小结

微软是一只不错的股票,但近几年公司估值普遍高于其他科技股。笔者更热衷于根据严格的基本面分析来挑选股票,因此相比微软,思科更符合要求。尽管思科营收在过去几年中停滞不前,但整体而言,思科是现金流生产机器,公司估值具有吸引力、且股息率在不断增长。

推荐文章

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

春节休市提醒 | 港股除夕下午休市,大年初四开市;美股下周一休市一日

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?