原创精选> 正文

美光:什么价格低吸比较好?

2018-05-24 15:34

- 美光科技(MU) 0

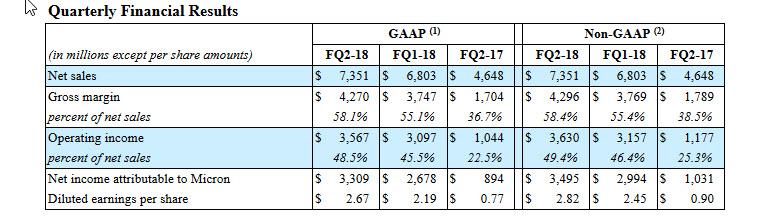

回顾一下美光Q2的业绩数据,营收73.5亿美元,同比增长58%;运营现金流43.5亿美元,去年同期为17.7亿美元。值得注意的是,利润率大幅度提高,毛利率由38%增长到58%,运营利润率从25%增长到49%,而且是在仅仅一年时间内!

一直以来唱空美光的人就不少,但是公司用实际数据证明了这个行业仍然处于乐观中。随着数字化经济的推进,存储器市场将继续高速增长,主要的需求来自高端智能手机,AI智能领域,数据中心。

这是一个资本密集的行业,但是公司创造了22亿的自由现金流,简直就是印钞机。

行业高速成长

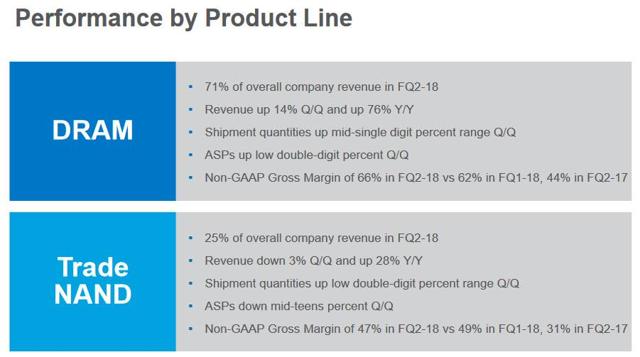

根据公司的展望,预计今年DRAM行业将增长20%,NAND行业增长45%,在这样的行业中,即使是与行业增速保持一致都非常不错了。

公司营收大头仍然是DRAM,环比增长14%,同比增长76%,单价环比上升10%以上;NAND同比增长28%,环比稍微下降了3%,单价环比下降15%左右。

基本面分析

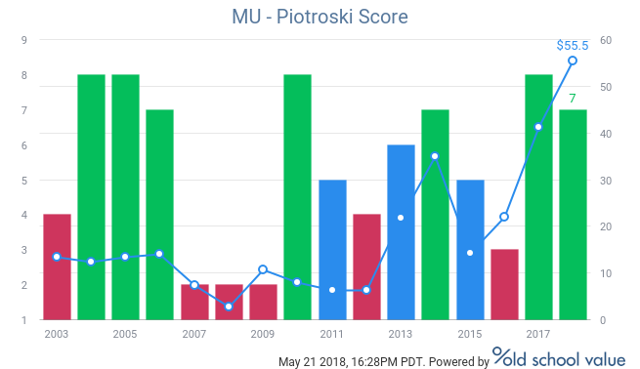

先简单看一些指标(数据来源:Old School Value Key Stats):PE 6.4x,EV/EBIT 5.4x,P/FCF 8.8x,ROE增至39%,CROIC增至20%,现在的美光是自2010年以来最便宜的时候。

用F-score(F-score是一个比较有名的screening system。目标是选择出财务状况良好,整体运营进步的公司。)基本面筛选来看看公司的持续经营能力。

上图可以看到公司的P score起伏很大,也侧面反映公司的护城河很低,这也是长期投资者的一个顾虑。不过,从绝对数值来说,score大于7就说明公司状态不错。

存货分析

主要是看应收账款的增长和存货的分类。

2017年应收账款虽然大幅增长,但基本与营收增长保持一致。存货的分类中,原材料增幅最大,取决于需求正在,或者是趁价格低囤货。从TTM数据看也没有需求放缓的明显迹象。

未来可以继续关注存货是否堆积,国家贸易风险。

产品迭代加速

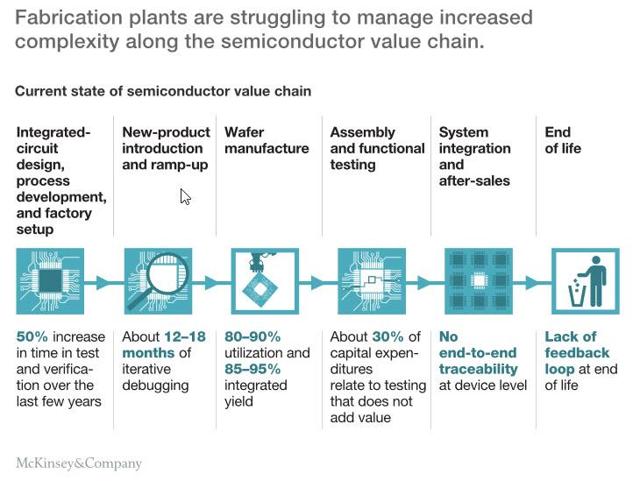

半导体行业正在变得越来越复杂,更多的需求,更多的研究测试,更昂贵的生产和更短的生命周期。

也就是说公司要储备技术,等到需求放量的时候能推出需要的产品,而走错一步就有可能被永远落下。

估值

笔者用了4种估值方法对美光进行估值,分别是DCF,格雷厄姆公式,EBIT倍数,和绝对PE。

可以看出模型得出的公允价值大约是58美元-75美元,范围有些大,也符合现实,平均水平是66美元。相对55美元的价格有15%的安全边际。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?