原创精选> 正文

中国华融(2799.HK):债主出事,股价爆锅风暴将不止华融系?

2018-04-24 09:46

昨天的因,结下了今天的果,用来形容中国华融(2799.HK,以下简称“华融”)最适合不过。

4月17日,中央纪委国家监委网站显示,华融党委书记、董事长赖小民个人涉嫌严重违纪违法,目前正接受纪律审查和监察调查。次日(4月18日),华融及同系的华融金控(0993.HK)、华融投资股份(2277.HK)集体停牌。

4月20日,华融发布公告,出于个人原因,赖小民于4月17日已向公司递交辞呈申请辞去董事长兼执行董事职务,该辞任于当日生效。

来源:公司、王雅媛港股圈

出来混总是要还的。同日,华融恢复交易后,当天便重挫12%。

来源:华盛通;2018年4月20日中国华融股价日k线图

华融系的其它股票自然也受到波及,华融金控、华融投资股份都栽了个大跟头,跌幅均逾10%。

有人说,华融始终是国家队的,有问题换个领导就行了。而基本因素方面,对比同行的另一个大头中国信达(1359.HK,以下简称“信达”),华融一直表现出更高的增长性,目前股息率更达到7%。那这次的飞刀能不能接呢?

看官先别急,接飞刀前得三思再三思。

一、AMC两大领头羊 —— 信达 VS 华融

华融来头不小,它由中国财政部于1999年10月19日成立,和信达、中国长城、中国东方并列中国四大金融资产管理公司(AMC)。

国家在当时成立这四家公司,是为了应对1997年发生的亚洲金融风暴,专门用于剥离和处置四大国有银行 —— 工商银行(1398.HK)、农业银行(1288.HK)、中国银行(3988.HK)、建设银行(0939.HK)中的不良贷款。其中,中国华融就为工商银行接收处理了6,800亿不良资产。

直到2006年,这些不良资产基本才被处理完毕,其后,工商银行便于同年10月在香港、上海两地同时上市,集资220亿美元,成为当时全球集资规模最大的IPO,对于一直在背后帮擦屁股的华融,实在功不可没。

根据资料,四大AMC的设计“寿命”原为10年,完成使命后便会谢幕离场。但谁会甘心就这样消声匿迹了呢?

华融在处置了工商银行的不良资产后,便开始了商业化转型的探索。

2009年1月,赖小民上任华融党委副书记、总裁等职,其后于2012年9月更担任党委书记、董事长。他一上任,便确立了华融的转型任务,公司从此进入甩开信达的高增长轨道。

2015年10月,华融在香港联交所主板上市,累计募集资金197亿港元。信达先行一步,早于2013年12月就已登陆香港市场,两个大玩家同在一个舞台,市场免不了会拿来作对比。

那两者上市至今表现如何呢?我用下图回答你。

明眼人都能看出,华融的股价虽然有较大波动,但处于上升通道,对比起一直在走下坡路,之后还横盘震荡的信达,绰绰有余。

来源:华盛通;中国华融和中国信达股价走势图

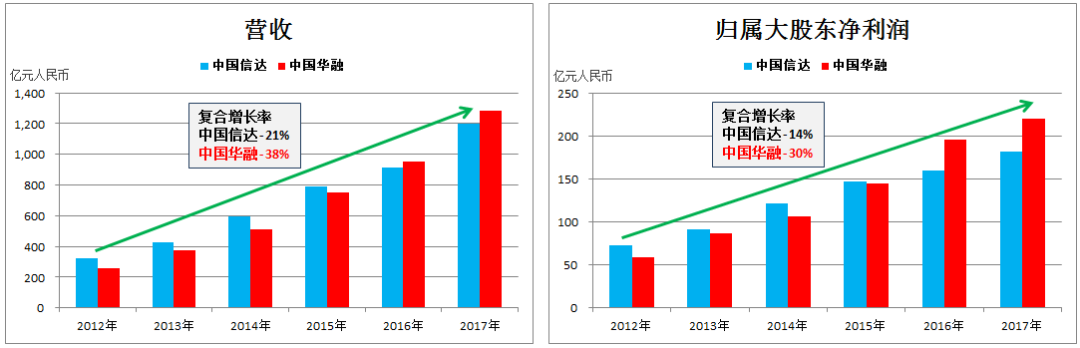

两者的业绩情况,就很好的解释了股价走势不同的原因。根据2017年业绩,信达与华融的营收不相伯仲,华融稍为高点,但整体大概1,200亿元的规模。至于净利润,华融录得220亿元,高于信达的181亿元,相差21.5%。

从表面数字看,两者规模不相上下,但仔细对比增速,你就会发现其实相距甚远。

过去5年的净利润复合增长,华融录得30%,增速是信达(14%)的一倍。这就好比直升机和普通汽车,它们的速度不能相提并论。

来源:公司、王雅媛港股圈

同样有国企背景,同样是中央钦点的AMC,同样诞生于1999年,为何增速却相差那么大呢?我认为,个中原因就在于赖小民。

二、赖小民管理下的华融 —— 激进无比

虽说华融和信达都是中国不良资产管理公司的领导者,但经营风格却有鲜明的差别 —— “激进的华融,稳健的信达”。

根据资料,赖小民于2009年刚上任时,华融净资产和净利润分别为156亿元和4.03亿元,目前净资产已经增长逾10倍至1,800亿元水平,净利润更提高了60多倍,赖小民用了9年的时间,便创造了一个属于华融的业绩增长神话。

在2016年中国华融业绩发布会上,赖小民曾经表示,他在华融工作的8年时间里瘦了20多斤。他感叹到:“我自己瘦了,但把华融搞肥了!”。那他又是如何实现的呢?

根据2017年业绩,华融总资产为1.9万亿元,信达约1.4万亿元;华融总负债为1.7万亿元,信达则约1.2万亿元,两者于过去5年复合增长率均约40%水平。

不过,由于基数的差异,实际上的差距在逐步扩大,华融总资产和总负债分别约为信达的1.4倍,等于是拉开了5,000亿元的差距。

来源:公司、王雅媛港股圈

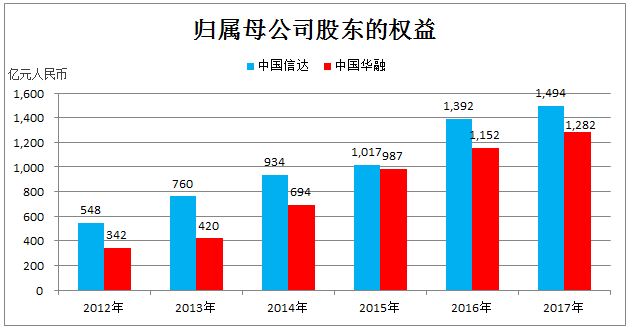

靠着大力的提高资产和负债端,华融得以维持高增长。但实际上,从归属母公司股东的权益上看,华融并没有因此受惠。

来源:公司、王雅媛港股圈

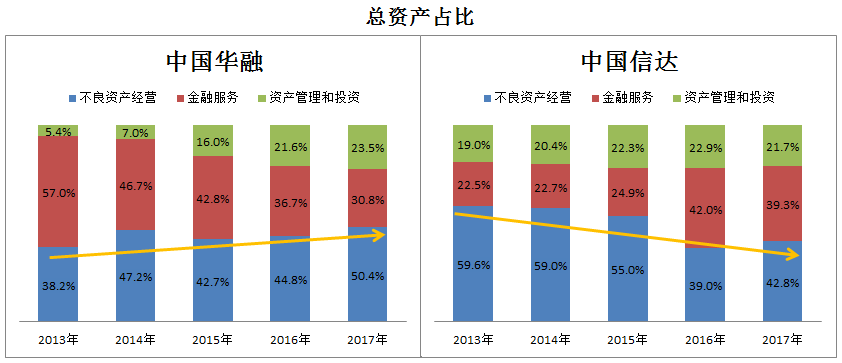

对于四大AMC,业务大同小异,所以两者收入模式大体是一致的,可分为不良资产经营、金融服务及资产管理和投资,重点就在于彼此业务占比不同。

来源:公司、王雅媛港股圈

两者相比下,华融有一半以上的收入来自不良资产(54%),信达的业务收入分布比较平均。从过去5年来看,华融来自不良资产的收入占比一直维持在50%以上的水平,信达却在逐步托摆脱对不良资产的依赖。

来源:公司、王雅媛港股圈

双方的不良资产占总资产比例出现明显的趋势差异:华融从5年前约38%提升至2017年50%;信达则从60%逐步下降至43%。

来源:公司、王雅媛港股圈

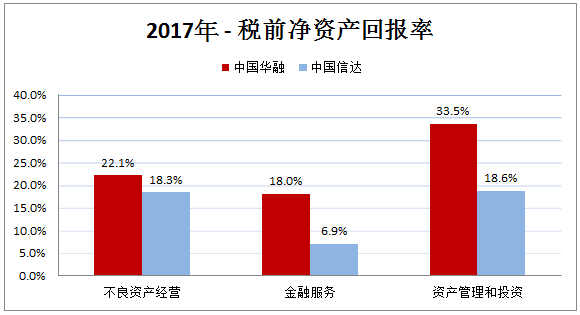

根据2017年数据,金融服务的回报率于三大业务中最低,被华融所舍弃也很合理,不过为何金融服务占比在信达中却一直在提高呢?

原因就在于信达的更多部署,都紧跟国家策略方向。例如:2016年从中银香港手中收购回报率偏低的南洋商业银行,我认为目的是为了成就中银香港大规模收购海外银行,部署一带一路有关。

虽然看似有点身不由己,但起码政治正确。

来源:公司、王雅媛港股圈

相反,由于资产管理对比不良资产经营较为被动,管理层只需激进一点,主动出击寻找不良资产来投资,发展便会相对容易,所以在赖小民激进的策略下,华融的发展向其倾斜。

不过,这种激进策略伴随而来的就是风险。

风险一:不良资产

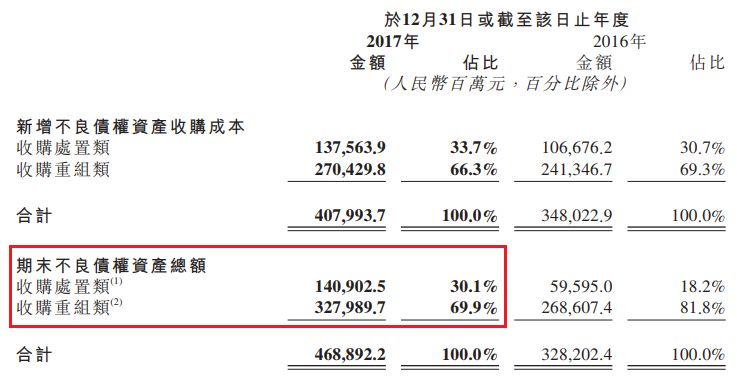

华融的不良资产经营主要以不良债权资产经营为主,当中又可以分收购处置类业务和收购重组类业务,比例约为30%:70%。

来源:公司、王雅媛港股圈

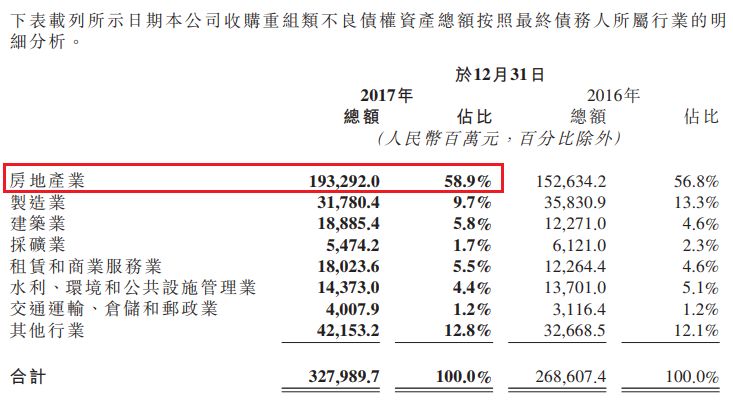

收购重组类中,又以房地产业为主。

来源:公司、王雅媛港股圈

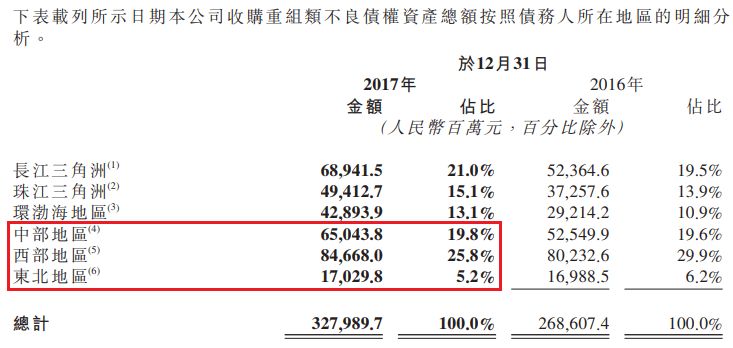

从不良资产的分布地区来看,中部、西部和东北地区的总比例占到一半。

来源:公司、王雅媛港股圈

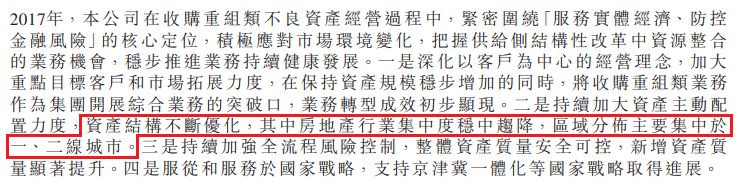

由此推断,大部分的不良重组类房地产大概率处于二三线城市,对于国内目前去杠杆及房地产调控不会放宽的情况下,风险显然较高。

相反,信达大部分的不良债权资产虽然同样来自房地产,但总额只有1,100亿元,只及华融的一半,而且年报中又提到,区域分布主要集中于一、二线城市,风险明显较低。

来源:信达、王雅媛港股圈

去年,国内地产商中弘股份(000979.SZ)陷入资金链危机时,华融已被指与其有密切关系。

来源:财经网、王雅媛港股圈

除了不良资产的风险,华融于资产管理和投资业务的激进亦带来了第二个风险。

风险二:信托与国际业务

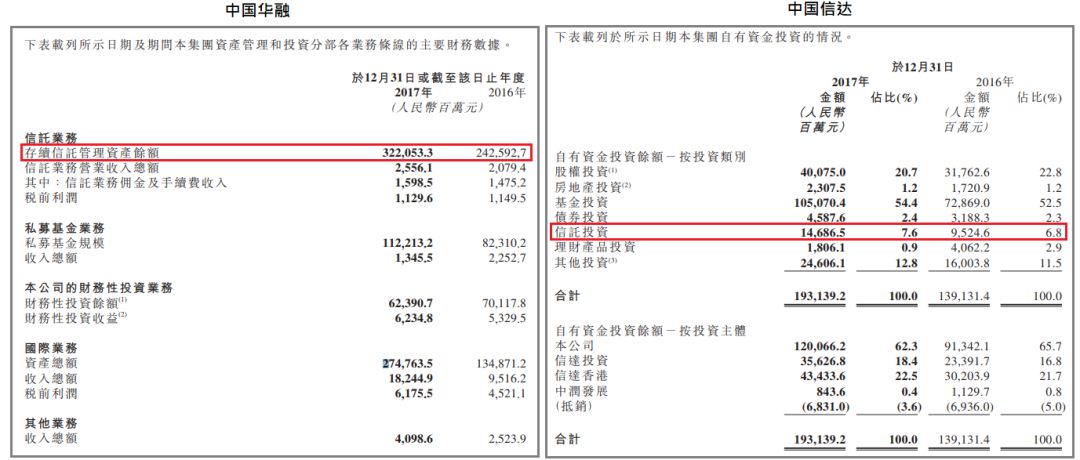

根据资料,华融的资产管理和投资业务主要投资于信托及国际业务,2017年相关资产余额达到3,200亿元;国际业务的投资亦达到2,700亿元。

来源:公司、王雅媛港股圈

信托与国际业务的资产余额加起来的规模已达到6,000亿元,这亦是华融近年来超前信达的主要原因之一。

不过,根据近年各种消息与新闻报导,这两项业务并不太受中央喜欢。

1、中央逐步严管信托

你还记得广汽集团(601238.SH)在去年11月20日惊险闪崩,直接跌停吗?当中原因就在于央行于2017年11月17日发布的《关于规范金融机构资产管理业务的指导意见(征求意见稿)》,令到持有广汽集团的A股投资者出于资管新规的要求而被迫减仓。

意见目的很明显,就是想通过对资管和信托的监管,促进国内融资的发展,并防范系统性金融风险。另外,监管的一大重点是“去通道”,而信托业务里通道业务大概占65%~70%,这就意味着信托将是监管重点。

不过,作为国企的华融,2017年信托资产余额达到3,200亿元,大力投资于资管和信托产品,相反信达就乖乖的,不太愿意拈手信托,以自有资金投资的信托资产余额不到150亿元。

来源:公司、王雅媛港股圈

2、中央逐步严管海外投资

2018年2月23日,保监会网站公告安邦保险集团董事长吴小晖被依法提起公诉,险资出海投资受限制。之前,海航及万达等众多海外项目已被暂停,可看出海外投资是中央非常看重的监管范围之一。

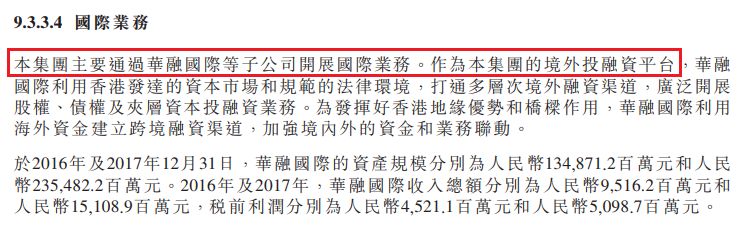

华融主要通过华融金控等子公司,作为境外投融资平台以开展国际业务,而相关的国际业务资产总额于2017年更同比增长1倍,达到2,700亿元水平。

来源:公司、王雅媛港股圈

基于透明度不足,这些融资业务有多少直接或间接涉及这个海外投资并购的禁令,就很难说准了?更何况,循环注资或不正当的关联交易等问题,在金融控股集团中本身并不稀奇。

来源:网络、公司、王雅媛港股圈

监管金融等去杠杆政策是中央一直强化的方向,在严格管控的金融环境下,华融的激进策略明显与这点相违背,过去的发展重点将会变为潜在的风险,或将不能持续。

深陷地产、信托及海外业务的华融未来将何去何从?

三、华融将何去何从?

我认为,未来将会有两件事情会发生。

第一件、作风趋保守,资产减值将会增加

华融过去保持高增长的神话将会消失。过去的激进策略令华融着重于不良资产经营,某程度存在一定的潜在风险、甚至可能存在一些已知却未披露的风险。

有见于此,作为一个聪明的新领导,长痛不如短痛,与其等待风险在未来逐渐浮现,倒不如现在就干脆一刀来个减值,既可以将责任推给前领导,潜在的风险又能大幅降低。

另外,随着金融环境趋向严管,这意味去杠杆的情况也会发生在华融身上,过去以高杠杆撬动的野蛮发展将不可持续,而且在新领导下,华融也将大概率逐步仿效信达保守的经营模式。

第二件、A股上市计划或搁置

2018年回归A股是华融的既定目标,根据已公布的A股招股书,根据当中资料,华融拟发行不超过68.95亿股,不超过发行后总股本的15%;发行前每股收益0.41元,发行前每股净资产2.77元。

募集资金将用于补充公司资本金及发展公司主营业务。公司亦希望实现A+H后,再分拆旗下的证券、银行、租赁业务上市。

这次管理层变动毫无疑问将影响华融的A股上市计划,缺乏资金的补充,华融的高增长同样难以维持。

四、结语

华融过去一直保持高增长,赖小民形成的经营模式是关键,而这也为他下马埋下了地雷,而随着新领导的接替,这模式一定得大幅修正过来。

而且,在华融过去大幅增加资产及负债的过程中,难免会与一些禁忌扯上关系。根据腾讯《棱镜》的报导,这次下马事件或与公司频繁为天元锰业集团提供融资或是两年前被带走的某香港资本市场大佬有关。

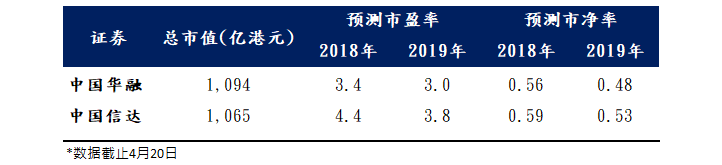

根据Wind的数据,目前华融的2018年预测市净率约0.56倍,跟稳健的中国信达相若。考虑到华融未来的变量,对我来说,不碰华融是必然的。

来源:Wind、王雅媛港股圈

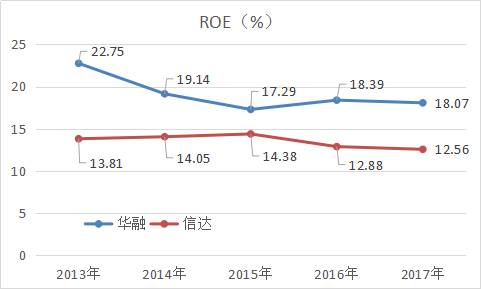

不过有人会反击说,看看华融的ROE长期都要高于信达,ROE是代表一家公司核心竞争力的指标,华融的估值应要比信达高才对。

来源:Wind、王雅媛港股圈

那么又要说一个小故事了,在去杠杆的情况下,随着商品价格回升,很多当初烂资产价格都大幅反弹,去年港股牛市南下资金发现估值十分便宜的信达受惠其中,如获至宝,中期业绩前把股价炒至2015年后新高。

最后8月公司公布中期业绩,收入606.1亿元,同比增长33.2%,利润88.82亿元,同比只增长10.9%,股价大崩。

大家都觉得很奇怪,大逻辑明明正确了,为什么会这样?

重估烂资产短期内是可以带来巨大的投资收益,但代价是你ROE的E份母都会随即变大,这样为了维持稳定的ROE,明年对于盈利增长要求又高了。对于激励不足的国企来说,稳定ROE的优先次序比高ROE重要,因此公司根本没有重估低价资产的动力,这也是信达ROE长期不高及去年盈利不达预期的根源。

因此,两家公司之间的表面ROE差距,并不能准确代表它们营运方面的真正区别。

最后,更值得考虑的是随着赖小民落马,会否涉及到其他上市公司出现财务的问题。华融出事的其中一个根源是激进放贷,之后新上台的领导难免矫枉过正,债主一旦大幅收水,不知道有多少民企老板能撑过去。

因此,严格来说,所谓受影响的股票应该不限于带有华融名字的股票,还包括华融曾经投资或者给老板做过股权质押的上市公司,在这里就不直接点名了,总之大家要小心下一轮的民企爆锅风暴。

推荐文章

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半