原创精选> 正文

洛克希德马丁:出色的2017年,令人憧憬的2018

2018-02-20 15:00

受益于特朗普政府增加国防开支预算以及全球局部地区形势紧张,作为国防工业领域的优质投资标的,洛克希德马丁有望在新的一年保持良好的增长轨迹,结合强劲的股东回购,适合投资者长期配置。

公司收入

即使在过去的10年里,公司并没有呈现出持续明显的快速增长,从2008年到2016年,公司收入水平保持相对平稳,但是在最近的两年里,由于F35项目,公司有望长期从该项目中赚取数百亿美元的收入。

但是公司绝不是仅依赖F35一项收入,包括C130等其他的航空业务收入,其总额也就占据公司总收入的40%。

国防预算

随着未来几年里,美国的国防支出总额将有可能大幅增长,从2017年的6340亿美元增长到2019年的7160亿美元,增幅约为13%,而作为全球武装实力最为先进的美军,五角大楼肯定不会将重点放在增加美军数量上面,更高的预算必然会用在更新现有的系统和购买新式武器装备,同时关于国防预算的使用,五角大楼也已经发出了暗示,因此,这将直接促进公司销售额的显著提高,公司未来几年将会获得很高的增长机会。

全球需求

除了美国政府的需求之外,公司还拥有日益增长的全球市场。由于地区局势的不稳定,例如,朝鲜半岛就直接导致邻国对于导弹防御系统需求的增长,其中日本计划购买宙斯盾防御系统,韩国也对萨德导弹防御系统有着明显的兴趣。周边国家不仅更新防御系统,而且有意升级和扩大自身进攻能力。韩国计划购买20架F35喷气式战机,加上此前预定的40架,单从韩国公司就能获得庞大的收入;日本也或许将购买JASSM-ER导弹以此作为反击手段。

除了东亚朝鲜半岛,波斯湾局势同样紧张。一些美国的盟友有意购买公司的F35战机,而北约成员国,例如比利时、德国等其他国家的可能订单,更是会让公司未来获得巨额利润。

国防业务以外,公司的航天业务每年也会为公司带来90亿美元的收入,未来公司更有可能会重返商用飞机市场。

现金充沛

公司2017年运营现金流达到65亿美元,由于未来的养老金款项,公司预计2018年运营现金将达到30亿美元,但是在此后的2019年,得益于F35项目以及其他部门的潜在增长,公司的运营现金会创下历史新高,达到70亿美元。

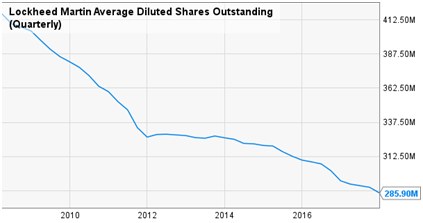

充裕的现金流允许公司通过股息及回购股票来提高投资者的回报,过于5年里,公司的股息增长率达到12%,未来公司将继续通过回购和分红对股东进行实质性奖励。

从长期来看,美国国防预算的提升,全球对于F35等新式武器装备需求的增加,为公司提供了稳定的增长空间;而稳定的股利和回购政策,则进一步提高了投资者的回报,因此,作为全球国防工业的龙头之一,洛克希德马丁值得投资者的关注。

推荐文章

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

春节休市提醒 | 港股除夕下午休市,大年初四开市;美股下周一休市一日

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?