原创精选> 正文

AMD 合理价位12美元

2018-02-14 15:00

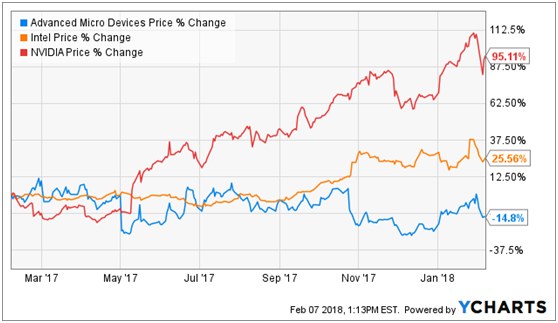

一直以来,AMD与INTC和NVDA比较,下图可以看到近一年来三家公司的走势。

我们来详细看看AMD的基本面。

营收增长

过去两年,公司业绩开始快速增长,2017年第四季度同比增长34%,其中,显卡业务的增速达到60%。此外,产品销售均价也同比提高,主要是Ryzen处理器贡献。

另一大业务(企业、嵌入式和半定制)则相对饱和,同比增长在3%左右,增长主要来自EPYC,但是游戏主机业务下滑严重。

笔者认为AMD目前CPU业务比较强势,如果数字货币需求减少,GPU业务则相对弱势。CPU业务现在是英特尔的竞争对手,无论是高端还是终端市场,EPYC获得了微软,百度这些客户云平台的采用,对公司盈利能力也有提高。GPU业务则显得落后于英伟达。

下图是笔者对公司未来几年的营收预计。

盈利能力

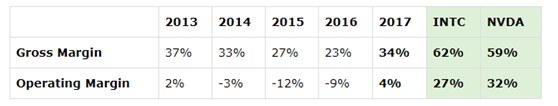

上图可以看出AMD的盈利能力太差,不过相应地,市值也相对小得多。盈利是AMD的主要问题,而且AMD的毛利率几年来基本没怎么提高,AMD需要提高高端产品的销售占比。

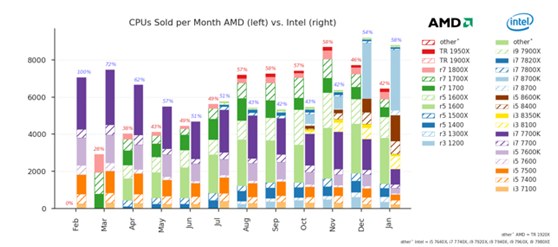

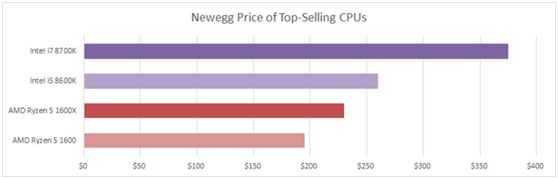

AMD的市占率其实不错,但是产品结构价格比INTC低得多,根据Mindfactory的数据,去年8月到11月,AMD的CPU营收比英特尔多,虽然上个月又回到了INTC 58%:AMD 42%的水平。

以下是笔者对公司未来几年盈利的预计。

未来五年,预计AMD盈利逐步提升,不过仍然比英伟达和英特尔低。这部分,公司给出的展望是2018年NON-GAAP 毛利率超过36%,运营开支28%,也就是说运营利润率8%,GAAP下要稍微低一点。

其他估值参数

需要说明的是,上面的参数只是笔者的估计,每个参数都有不确定性,投资者应该建立自己的估值模型。

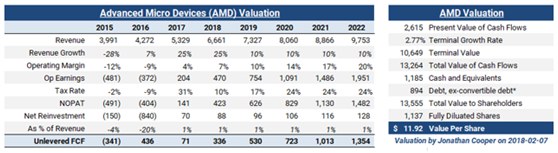

笔者的估值模型

根据笔者的模型,AMD的合理价格在12美元。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?