原创精选> 正文

特斯拉:走质还是走量,这是一个问题

2018-01-29 16:00

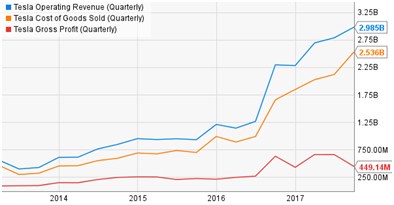

虽然特斯拉在过去5年里,毛利复合增长率达到了惊人的91.8%;然而,公司的销售数量却不那么乐观,尤其当特斯拉几万量的销售数据和其他车企百万销量相比较的时候。

2012年,特斯拉推出了S型,之后2015年公司增加X型,2017年Model 3亮相;但是,一系列新车型所带来的生产成本并没有被毛利所覆盖,因而造成公司净亏损不断增加。

公司费用

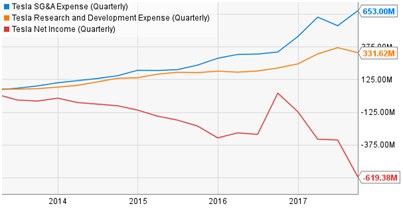

通过下图可以看出,公司的销售费用与公司总收入一致上升,正常情况下,由于规模效应,公司的费用相会改善,但是在特斯拉这一案例中,显然不是这样的,由于公司的经营模式以及费用会计方式的不同,公司销售费用增长快于收入增长,导致毛利润在2017之后开始下降。

特殊境地

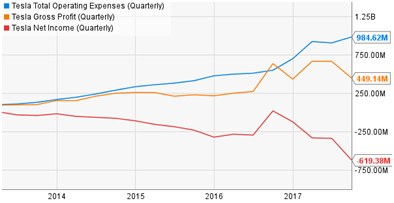

由于特斯拉非传统制造型企业,公司在担任产品生产制造的同时,又是这个产品的零售商,还是充电等后续服务的提供商,所以通过下图可以看出,即使公司明天停止所有研发费用,但是结余出来的利润还是不能使公司实现盈利。

此外,公司的运营支出马上就要是公司毛利的一倍。随着Model 3以更加便宜的价格出售,公司的这种情况将会更加恶化,等于是每卖出一辆车,都需要更多的后续服务提供,支付的成本就会更高。

走质还是走量,这是一个问题

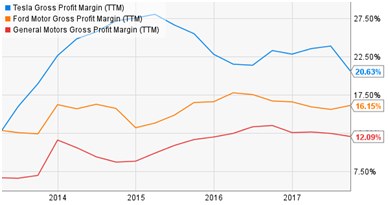

例如,一辆售价20万美元的敞篷跑车,日常驾驶的里程会比普通5万美元的通勤车少,因此需要的维修保养工作就少。如果特斯拉每辆车都能像Roadster那样,就会为公司贡献5万美元的经营现金流;与之相反,Model 3仅有1.25万美元,这样就会为公司售后的保修等服务带来巨大的负担,增加公司的成本。从下图可知,公司自推出Model X之后,毛利率下降趋势有所抑制,但是在推出Model 3之后则又开始下降。

同样以法拉利为例,公司毛利率达到惊人的52.66%,仅在2016年销量在8014辆的水平,就为公司带来4.32亿美元的净收入。特斯拉则在2017年销量超过10万台,但是净亏损则达到20亿美元。

是选择毛利润高的高档车,还是走贫民路线的量产化。从目前的财报显示,特斯拉的产能困境还将持续,而且面对庞大的售后服务市场,特斯拉显然是心有余而力不足,因此,如何尽快实现廉价车的产能突破,或者将重点转回高利润的高价位车型,以抵消公司财务流失是特斯拉目前的困境所在。

推荐文章

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%