原创精选> 正文

IBM: 这次不一样

2017-12-08 15:00

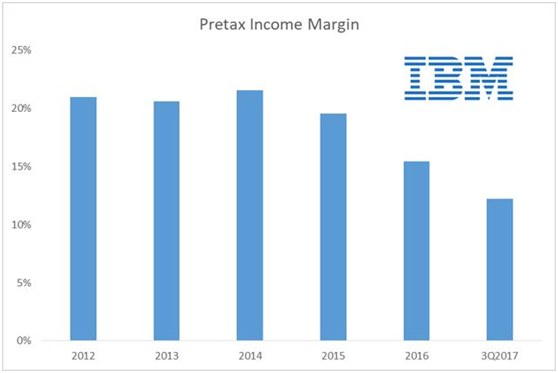

我们先来看看过去五年和今年前三个季度公司盈利情况。为了避免税率的影响,采用的是税前盈利。

我们可以看到IBM的税前利润率在20%-22%这个区间,2015年和2016年便大幅下滑,今年继续下滑,不过公司百年老企的底子还是有,营收方面不算太差。

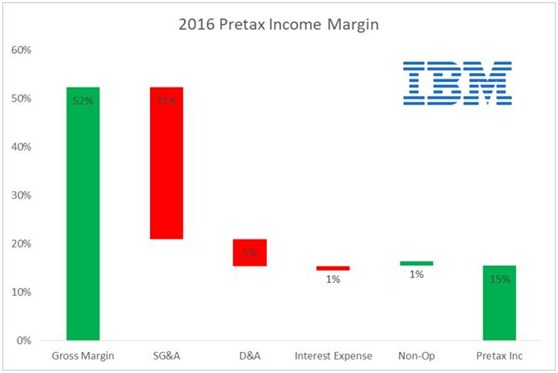

我们再按分拆过程看看税前盈利是怎么下滑的:

毛利率52%这个水平是比较正常的,而是长久以来变化不大,也可以说明公司有一定的竞争力,如果毛利也下滑,那面临的压力就大了。现在看这一点相当不错。

三费就是另一回事了,2016年三费超过31%,而且这个数字是持续上升的,这也是公司税前利润恶化的最大原因。同时,三费也是一个公司最能控制的,这也是笔者现在对公司感到乐观的原因,即三费水平可以人为控制。如果营收增长能有起色,费用控制也会回到正常水平。

其他几个方面的影响都很小了。折旧摊销没什么大的变化。过去经常在45亿美元,今年也差不多。公司营收从2012年就开始下滑了,所以折旧摊销的营收占比变大了,但是绝对值没有增长。

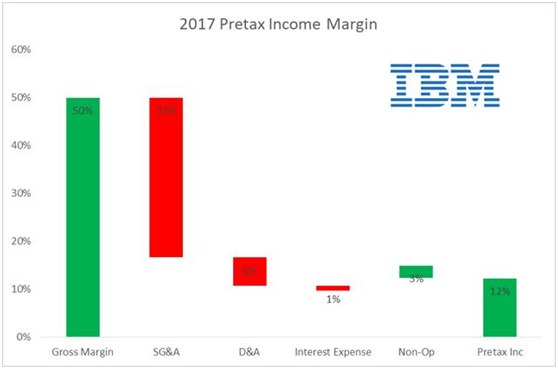

今年更差

我们再来看看今年的情况。

今年毛利率下滑了200多个百分点,也是IBM近些年来几乎最低的毛利率,说明公司产品的议价权不如以前。毛利率下滑不是一个好现象。

三费也继续恶化,绝对值同比是持平的,但是营收下滑导致占比扩大,折旧摊销的问题也是一样。

希望在哪里?

虽然公司利润率看起来情况很糟糕,不过还是有一些乐观的点。战略新兴业务占到营收的一半左右,而且持续保持两位数的增长,该业务营收应该很快就能过半。同时,传统业务下滑的影响将越来越小。只要公司营收能重拾增长,其他问题就会随之解决。

目前公司股价对应明年的利润大约只有11倍市盈率,分析师们对公司业绩不抱什么期望,这给了公司超预期的空间。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?