原创精选> 正文

高通:还有17%上升空间,但是风险同存

2017-11-21 15:00

高通最近拒绝了博通一千多亿的收购要约,本文将从高通的未来现金流出发对公司进行粗略的估值。但是计算没有包括恩智浦的部分。

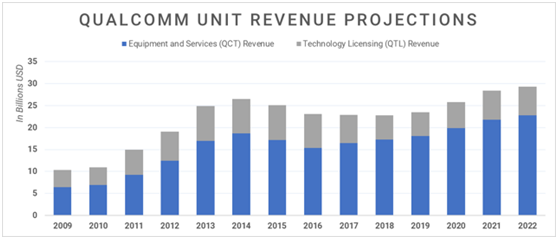

笔者假设了高通的授权业务一次性25%的降幅,但是5G对公司利好,2020年和2021年营收带来的增量10%。同时假设高通的运营开支未来五年将提高到2015-2016年的水平。

根据模型计算出高通的股价为每股82美元,考虑到苹果及其他可能的诉讼,股价公司价格将介于76-80美元。

模型假设

高通的两大业务板块:

通信业务的增长:

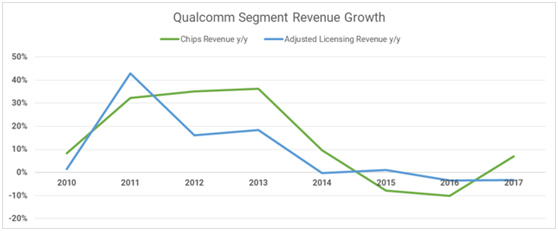

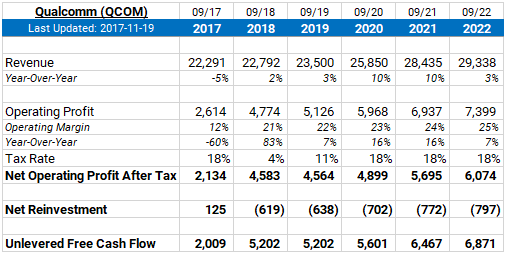

预计QTL营收明年将下降25%,至56亿美元,之后上升10%两年,之后下降1.5%。因此,预计明年营收228亿美元,2019年235亿美元,这与分析师的预期基本一致。

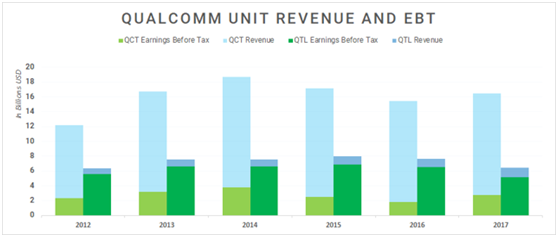

过去三年高通的运营利润率21%,其中QCT EBTmargin 为14%,QTL为84%。这些年还有一些一次性成本。

另外,罚款也是不好预计的,不过这些都不是运营相关的,考虑到所有因素,经调整的运营利润率约25%,去年约23%。2018年财年第一季度,QTL的利润率远远低于过去几年的水平,主要就是诉讼成本,未来几年,预计高通QCT的利润率约19%,QTL 从70%提升到84%。也就是2018年运营利润率21%,2022年提高到25%。

过去5年,高通的再投资平均占营收的3%。公司不是资本投入型公司,预计该数字未来保持不变。

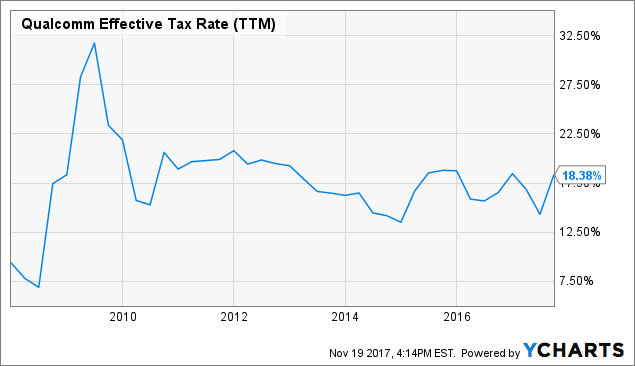

公司预计2018财年GAAP 税率为4%,远远低于之前的18%。因此,笔者预计明年之后税率仍为18%。

综上得出,自由现金流从2018年的52亿美元提升至2022年69亿美元。

风险

高通面临的风险很大,一个是来自美国,FTC,欧洲等地的调查,之后可能会吃到罚单。此外,由于与苹果的官司,来自苹果的订单也受影响。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?