原创精选> 正文

星巴克:存在忧患但估值较低

2017-09-25 17:00

笔者近日曾撰文表示星巴克(NASDAQ: SBUX)或许会面临困境,主要原因如下:星巴克的店铺数量和营收增长越来越过度依赖中国市场;此外,星巴克似乎更加依赖店铺数量增长,而非每家店的现有客户数量增长。目前星巴克的股价走势略有反转,当前股价为55.09美元,远低于今年64美元的高点。

笔者看好星巴克,希望星巴克能继续在长期取得不错表现。不过星巴克在美洲和EMEA地区(欧洲、中东和非洲)等发达市场的营收增速下滑一直是个难题。此外,加拿大皇家银行资本市场称星巴克正面临“新常态”,这就意味着零售店和商场店的客户数量减少,同时公司连锁店的客户数量也会减少。

股息派发

星巴克正逐渐从增长导向型股票转变成为“现金奶牛”,或者说是高稳定性的股息支付型股票。一直以来,星巴克的股息增长相当亮眼。2011年以来,星巴克已连续六年上调股息,当前股息率为1.81%,略低于服务行业1.97%的平均水平,此外,星巴克的股息支付率为48.5%。

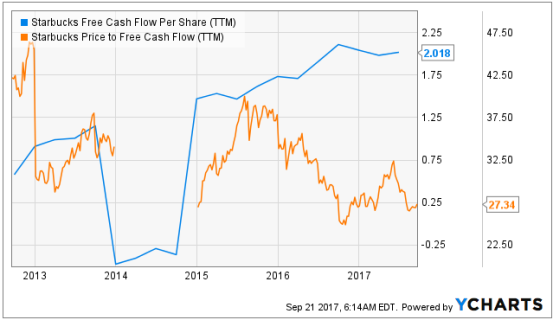

不过值得注意的是,虽然星巴克一直在上调股息,但公司最近才开始派息。星巴克不是股息贵族,并没有连续上调股息超过25年,也没有在公司面临困境或市场形势不佳的时候维持派息。为了继续维持派息,星巴克需要继续产生现金,而这只能通过长期的营收增长来实现。从下图可以看出,长期而言,星巴克的美股自由现金流在增长,目前的股价与自由现金流比率处于五年低点。

就此看来,对于想要通过股息获益的投资者而言,当前价位的星巴克估值是比较有吸引力的。

有趣的是,Dividend.com网站上有文章称星巴克有望在2050年成为股息贵族,原因是星巴克的股息支付率不足50%,公司股息率正在稳步增长,同时公司正将大量资金用于自身的业务的再投资。

品牌忠诚度

星巴克的新店铺营收或许无法实现长期持续的增长,但公司前景依然是好的。星巴克通过有针对性的营销活动来加强品牌忠诚度。公司目前已成功使现有客户的消费支出加大,而非彻底依赖于吸引新客户。长期看来,这完全能作为一种可实行策略,用以抵消客户数量增速不足的弊端。

至于星巴克股价是否能从此上涨,2017财年第四季度将是一个重要的节点。

小结

综上所述,尽管星巴克面临一些难题,但当前公司股价仅在55美元左右,估值还是很有吸引力的。这样看来,某一季度的业绩不尽人意并不意味着星巴克就不值得投资。从风险回报的角度考虑,或许当前价格就是买入良机。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?