原创精选> 正文

为什么亚马逊值得买入?(下)

2017-09-11 15:00

一、健康的财务

1.由于AWS和第三方销售服务的增长,预计运营利润率将会增加。

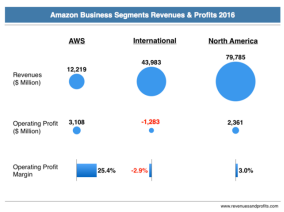

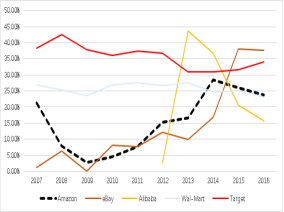

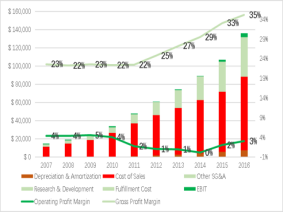

AWS是亚马逊增长最快的业务部门,分别在2015年和2016年实现了70%和55%的年增长率。这一快速增长的部分,其利润率相对较高,使亚马逊的整体盈利能力得到提升。举例说明,2016年,AWS的营业利润率为25.4%,而其他部门则贡献了0.87%。同年,AWS产生了9%的合并收入和96.69%的综合营业收入。(表6)预计AWS将继续作为亚马逊的利润率资源管理器,尽管目前该部门的营运利润率较低,但随着投资逐渐放缓,规模经济对运营效率产生影响,预计其利润将会增长。

2.净资产收益率率(ROE)将会恢复。

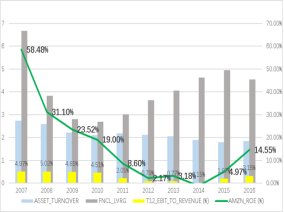

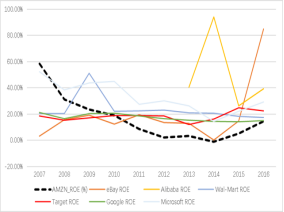

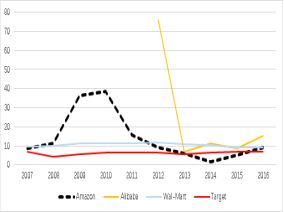

亚马逊的净资产收益率从2007年的58.48%下降到2014年的- 1.27%。主要原因是下降的财务杠杆率(股票乘数)和利润率(EBIT / Revenue)。尽管如此,由于市场了解FBA的短期影响以及对利润率的研究和开发投资,ROE的表现不佳并没有给股票价格带来多大压力。2016年,ROE上升到14.55%,主要由AWS驱动。展望未来,由于全食公司的收购,短期ROE预计将会下降,但长期ROE应该会上升。(表7、8)

3.投资FBA和AWS是一有助于经济价值增加(EVA)的活动。

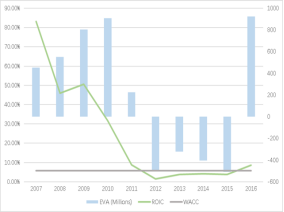

可以观察到,亚马逊经历了FBA和AWS大量投资所导致的4个负EVA财政年度。然而,资本回报率(ROIC)在2016年终于有所回升,这得益于AWS部门的税后净营业利润(NOPAT)的改进。(表9)从长远来看,来自第三方和在线零售部门的税后净营业利润(NOPAT)也将得到改善。

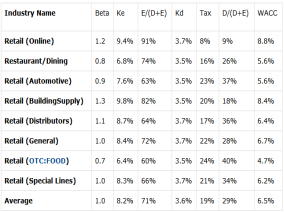

4.保守的融资策略和较低的风险配置。

虽然亚马逊的杠杆率已经上升,但2.87%的债务成本比其他在线零售商要低得多。(表10)此外,该公司未来巨大的增长潜力和盈利能力完全可以支撑这些债务。此外,亚马逊高于平均水平的债务比率使其能够享受竞争的税收优势,并最终将WACC降至5.8%,低于在线零售行业的平均水平(8.8%)。

图表6:AWS给亚马逊的整体盈利能力带来了提振

图表7:杜邦分析

图表8:净资产收益率ROE比较,亚马逊VS同业

图表9:EVA分析

图表10:杠杆和流动性分析

资产负债率

利息保障比率

二、估值

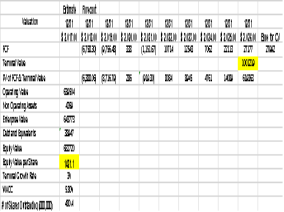

1.基于DCF估值模型(表11),亚马逊2017年年底的目标价格为1,421美元。

2.公司的市盈率略低于行业平均水平,低于其他多数同行。(表11)低于平均水平的市盈率表明,投资者对收入业绩的关注较少,但对利润的增长更感兴趣。亚马逊的247.6远期市盈率表明,投资者愿意为其未来的增长付出巨额的溢价。在亚马逊的案例中,高远期市盈率并不意味着股票估值过高,因为它的大部分收入都被重新投资,以推动未来的增长。因此,只要它的增长能够持续下去,股价就能继续维持,预计2017年年底达到每股953美元的目标价格。

3.根据上述分析,亚马逊在2017年年底的目标价为1,175美元。对于其零售部门来说,一个0.75倍的倍数应用于2014年的GMV,其价格为474B美元;对于AWS部分,14.5倍的倍数,低于行业平均20x,适用于2019E AWS EBITDA 14.4B美元。

将上述三种价格的简单平均数作为目标价格,为1,183美元。

图表11:DCF估值模型

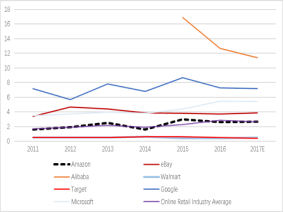

图表12:PS比率,亚马逊 vs同行

三、风险因素

1.AWS降价可能会造成保证金压力。

2.对AWS和基础设施的大量投资可能会侵蚀利润。(表15)

3.全食超市(Whole Foods Market)的整合速度比预期要慢,这将推迟现金流。

图表13:对AWS和基础设施的投资给运营利润率带来了压力

相关文章:《为什么亚马逊值得买入(上)》

推荐文章

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%