原创精选> 正文

赛富时:Q2增长可观

2017-08-25 13:00

- 赛富时(CRM) 0

全球最大的客户关系管理系统(CRM)提供商赛富时(NYSE:CRM)在周二(8月22日)盘后(美国东部时间)发布了截至2017年7月31日止的2018财年第二季度财报,业绩超出分析师的预期,以下进行详细分析。

Q2业绩亮点

营收达25.6亿美元,同比大增26%,按固定汇率计算则同比增长25%,高于分析师的预期25.1亿美元;

年营收预期首次突破100亿大关,管理层将2018财年营收预期由103.5亿美元上调至104亿,同比增长23%;

运营现金流达到3.31亿美元,同比增长32%;

递延营收达到48.2亿美元,同比增长26%,按固定汇率算则同比增长25%,未入账的递延营收累计约为104亿美元,同比增长30%。

每股收益为0.33美元,比分析师的预期高0.01美元。

营收成长可观,盈利水平待提升

相比业内同行微软(NASDAQ:MSFT)和甲骨文(NYSE:ORCL),赛富时的营收成长速度相当可观,高达26%;软件的用户订阅模式决定了公司的递延收入相对较高,虽然Q2递延营收相比年初下降了7亿美元,但同比仍然大增26%,超过100多亿的未入账递延营收对应着30%的同比增长。

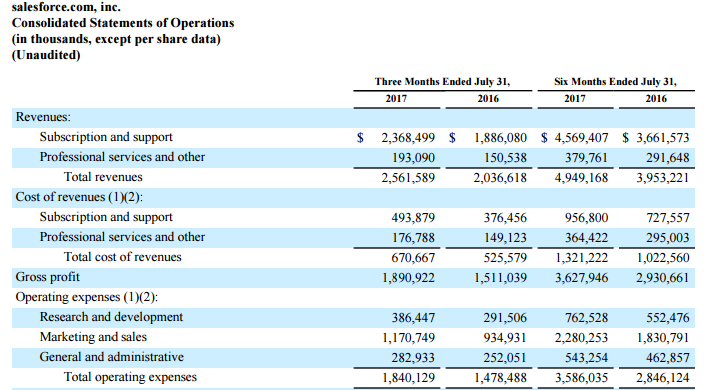

利润方面,毛利率达到74%,处于业内领先水平。按美国通用会计准则(GAAP),Q2净利润只有1773.6万美元,主要是市场推广和销售费用过高;

来源:CRM官网

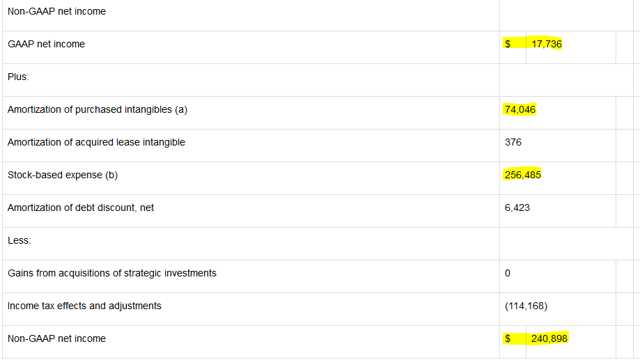

按非美国通用会计准则(Non-GAAP),净利润达2.4亿美元左右,整体看盈利水平比较低,两种会计准则计量的差别很大,主要体现在购买的无形资产摊销和股权激励两个项目上,如下图:

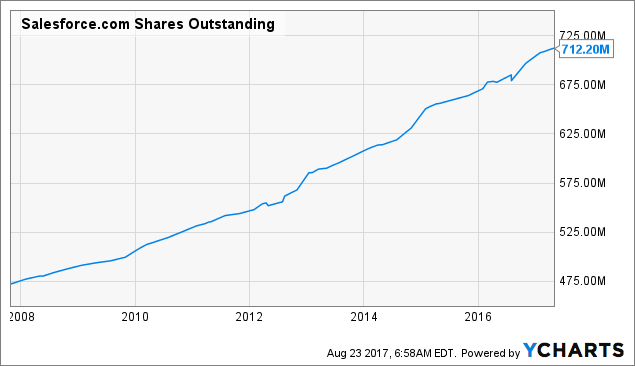

购买的无形资产摊销属于非现金项目,大体上并不会直接影响股东权益,这类项目未来有望持续出现,当前赛富时的资产负债表上仍持有10亿美元的已购资产摊销和超过70亿美元的商誉;另一项股权激励则对股东的影响很大,向公司管理层和员工大量发放股票会大幅稀释现有股东,流通股的增长如下图:

来源:YCharts

过去十年间公司流通股增长超过50%,若不存在股票稀释的话,按当前市值算则股价可能达到140美元左右,如果除去该项目,Non-GAAP净利润将大增至6.7亿美元。

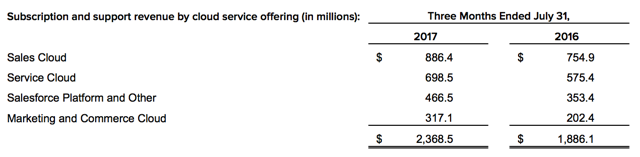

云产品增长

Q2各云产品均持续高速增长,销售云(Sales Cloud)、服务云(Service Cloud)、平台及其他业务、营销及商务云分别环比增长17%、21%、32%及36%。随着销售云及服务业所处市场更趋于饱和,平台及其他业务出现的显著增长有望驱动公司未来的成长。

估值与展望

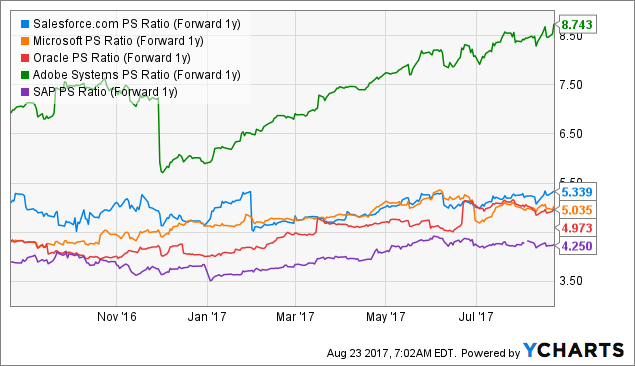

当前赛富时估值低于历史平均水平,如下图股价及EV与营收的比例:

来源:YCharts

对比市销率(远期1年),赛富时比同行微软和甲骨文要略贵,但高增速明显胜过这两家公司。

业绩展望上,除上文全年营收预期上调外,管理层还预计全年的运营现金流同比增速为20%至21%,GAAP摊薄每股收益为0.07至0.09美元,Non-GAAP摊薄每股收益为1.29至1.31美元。

至于Q3,预计GAAP摊薄每股收益为0.04至0.05美元,Non-GAAP摊薄每股收益为0.36至0.37美元,资产负债表上的递延营收同比增速将为18%至19%。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?