原创精选> 正文

动视暴雪:潜力犹在

2017-08-10 13:00

美国著名游戏开发商动视暴雪(NASDAQ:ATVI,以下简称暴雪)今年走势不错,股价自2017年3月17日以来已上涨超过54%。按美国通用会计准则(GAAP),当前暴雪的PE为42,远高于标普500的平均水平26,这可能让很多投资者认为暴雪被高估了,是否高估以下进行详细分析。

盈利能力

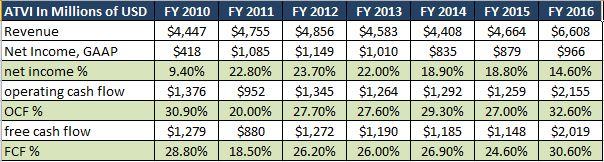

GAAP下的高PE并未很好地反映公司的盈利情况,因为暴雪隐藏着巨大的非现金折旧和摊销支出。以下是公司2010年至2016年营收、净利润、运营现金流和自由现金流的情况:

来源:彭博

看看2016财年,暴雪净利润为9.66亿美元,而折旧和摊销总支出却高达11.5亿美元;运营现金流为21.55亿美元,自由现金流为20.19亿美元,均超过GAAP下净利润的两倍以上。业务上,暴雪一直在商誉、长期资产、软件研发成本以及IP授权上进行大幅折旧和减值。2010年至2016年,暴雪的运营现金流及自由现金流比净利润要高很多。这七年间,平均净利润与营收的比例为18.6,分别低于平均运营现金流及自由现金流与营收的比例28%、26%。

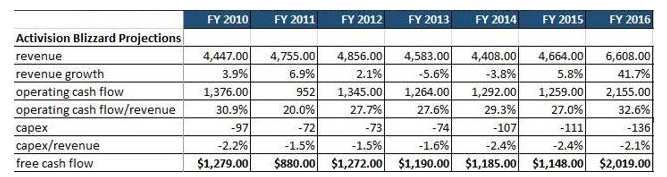

来源:彭博

自由现金流常被视为检查公司获利能力的真正指标。过去5年间,暴雪平均现金流与营收的比例为26.8%,而业内同行TakeTwo(TTWO)及电子艺界(EA)的对应比例分别仅为11%和15%。

以下是三家公司各指标的对比,可以看出电子游戏行业PE并非好的检验指标,比PE电子艺界(37x)更具优势,比现金流和自由现金流倍数则暴雪(23x)和TakeTwo(28x)更具优势。其他蓝筹股比如可口可乐(KO)麦当劳(MCD)和埃克森美孚(Exxon)对应的倍数分别为30x、31x及56x,这样来看暴雪比这些蓝筹股还要便宜。

来源:彭博

行业增长前景

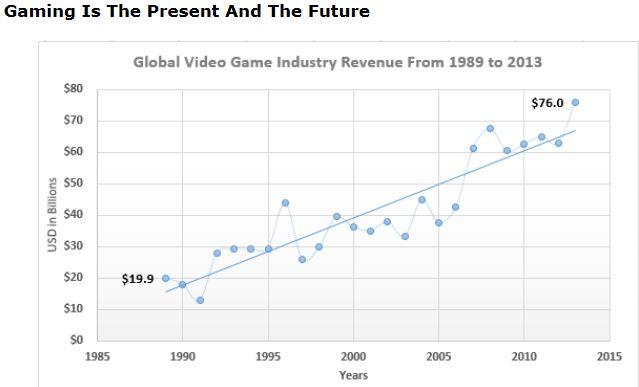

电子游戏产业加速增长,根据NewZoo的研究报告,过去全球电子游戏产业营收以高达5.7%的年复合增长率保持增长,从1989年的199亿美元猛增至2013年的760亿美元。过去三年,移动电子游戏、小型交易及游戏DLC(可下载内容)的迅速风靡使游戏产业年复合增长率增至10%,营收从2013年的760亿美元增至2016年的1010亿美元。

来源:VGsales

Newzoo研究称,主要受益于手游的风行,预计2016年至2020年全球电子游戏行业将以6.2%的年复合增长率保持增长,营收将从2016年的1011亿美元增至2020年的1286亿美元,而暴雪的手游部门将会从中大大收益。

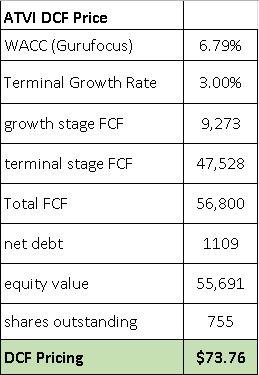

DCF估值

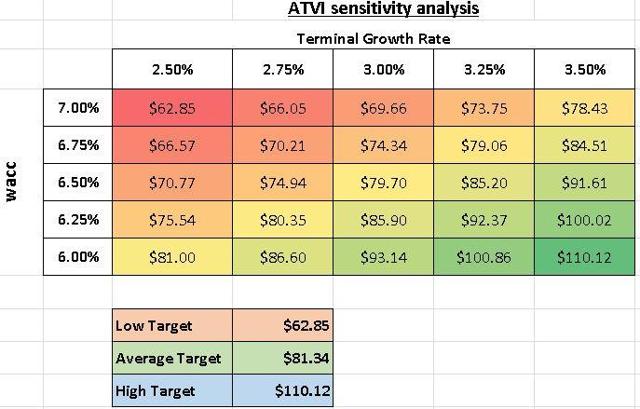

根据以下模型计算,得出未来9至12个月暴雪的目标价为81.34美元,相比当前股价61美元还有33%的上升空间。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?