原创精选> 正文

苹果:投资者需要避险么

2017-06-05 15:30

- 苹果(AAPL) 0

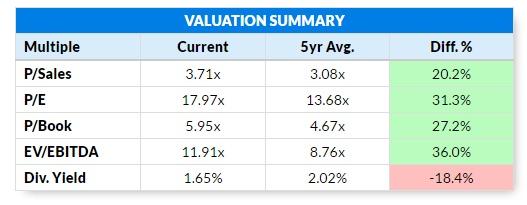

说实话,巴菲特看好的苹果(NASDAQ:AAPL)当前估值偏高,已进入超买状态。过去一年内,苹果股价涨幅超过70%,估值也大幅提升,各估值指标比5年历史平均水平高20%至30%左右,如下图:

来源:S&P Capital IQ / Dividend Investors Club

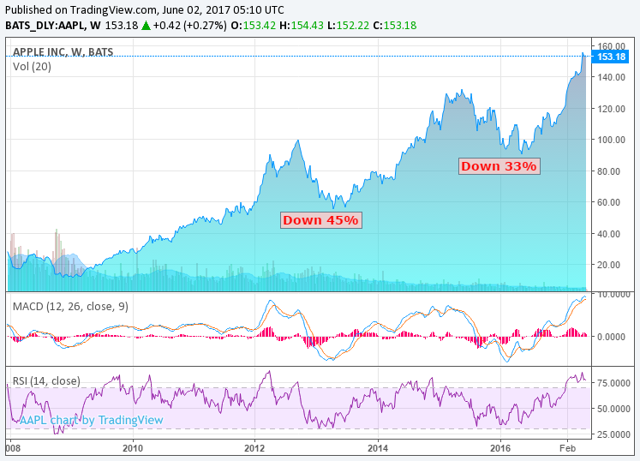

过去苹果股价也曾经大跌过。事实上,过去5年间,相比历史高点,苹果有两次股价曾大跌超过30%。

作为投资者,不得不承认未来股价仍有可能出现这样跳水的情况。不光是估值过高,从技术分析的指标来看结果也令人担心。经不时观察技术指标(尤其是当估值过高),笔者发现当前某些超买指标(MACD及RSI指标)已位于极高的水平。简而言之,以当前的水平,苹果的下行风险比上行可能还要高。

估值过高时的风险管理

笔者中意估值合理的股票,所以苹果在这方面并不令人十分满意。针对一只股票,投资者不论是最终获利还是亏损都有必要建立相应的退出策略及进行风险管理。因此,笔者从各方面对股票进行分类,包括“远离、买入、中性及盈利”四类。分析苹果的结果并不令人意外,当前苹果处于盈利类别。

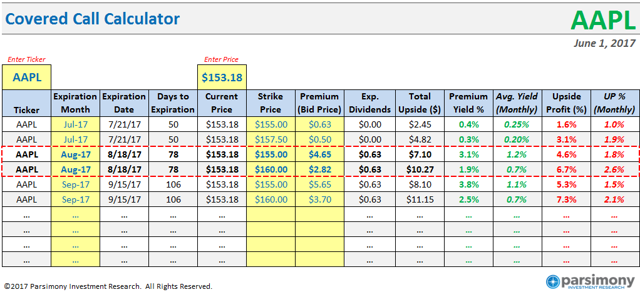

来源:Dividend Investors Club/ Parsimony Investment Research

考虑到以上情况,当前苹果的投资者有两条选择:

1.维持现状(保持持有,同时希望未来股价不会再大跌30%);

2.获利退场(减持或完全卖出)。

大多数被动型的投资者可能会选择方案一,而大多数主动型投资者会偏向于选择方案2。以下推荐另一种折中方案:持保看涨期权(Covered Call Option)。

持保看涨期权

持保看涨期权对于苹果这样的公司来说很合适,下面说明理由:

期权有两种,即:看涨(call)期权和看跌(put)期权,持保看涨期权是看涨期权的另一种形式,不同点在于买入与看涨期权对应的股票数目,比如买100手股票,然后同时卖一个合约的看涨期权(行权价180美元),这就是持保看涨期权。假设在182.6美元的价格买了苹果的股票,然后卖那个看涨期权又得到了9.7美元的权利金,所以实际支出了172.9美元。假设到期日前苹果收盘价为A:

(1)如果A不小于 180美元,卖出的看涨期权会被执行,则最大可能收益为:180-172.9=7.1美元

(2)如果A小于180美元,卖出的看涨期权不会被执行,获得收益随股价下跌而减少,从172,9美元开始亏损;

从上面的例子可看出,虽然持保看涨期权限制了最大收益,但更重要的是其降低了亏损点,所以从一定程度上降低了股价下行的风险。换句话说,以降低最大收益为代价,降低了一部分下跌可能带来的风险。

如何选择正确的行使价

持保看涨期权中行权价的选择很重要,有两个重点考虑因素:

1.权利金收益率。股价波动越大,风险越高,看涨期权的权利金也会越高,投资者一般会选择2-3个月到期且权利金收益率在2.0至4.0%的看涨期权。

2.行权后的收益率,行权后的收益=已收权利金+已派发的股息+行权价与当前股价的差额。股价波动越大,行权后的收益会越大。投资者可将收益率期望定为不低于4.0%。

下表是买入苹果持保看涨期权的收益计算:

如上图,从权利金收益率、行权后收益率及到期时间三方面看,8月到期行权价为155美元和160美元的持保看涨期权是最好的组合。

如果投资者选择8月到期行权价为160美元的持保看涨期权,则不到三个月内的权利金收益率为1.9%,相当全年股息收益率的1.15倍。此外,行权后的收益率为6.7%。

由上可知,对投资者而言,持保看涨期权对当前估值偏高而处于超买阶段的苹果来说是另一种不错的投资选择。

文章来源:seeking alpha

免责声明:华盛独家资讯引用之数据或资料可能得自第三方,华盛通将尽可能确认资料来源之可靠性,但并不对第三方所提供数据或资料之准确性负责,也不构成任何证券、金融产品或工具要约、招揽、建议、意见或任何保证。证券价格有时会大幅波动,价格可升亦可跌,更可变得毫无价值,敬请投资者注意风险。在使用本文件及任何内容时必须注明稿件来源于华盛通,华盛通所属深圳市时代华盛网络科技有限公司将保留所有法律权益。

推荐文章

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价