原创精选> 正文

英伟达会是下一个亚马逊吗?

2017-05-17 11:30

对于持有英伟达的股东来说,近两年简直是不能更幸福了,股价蹭蹭往上涨。

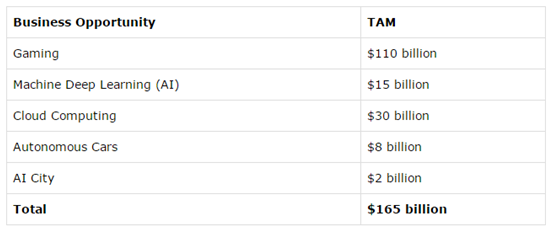

多亏了公司在云服务、人工智能,自动驾驶以及VR方面的布局,公司业绩飙升,也为股东创造了一大笔财富。而此时很多投资者头脑中就会有一个问题:这样的幸福还能持续多久?英伟达会成为下一个亚马逊吗?还是泡沫吹起来的彩色泡泡,又会遭遇不可避免的调整?

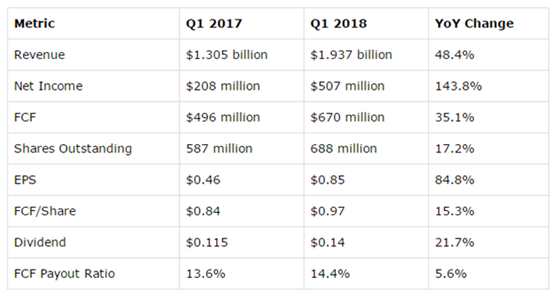

我们先来看看公司近期的一些数据:

可以看到各项数据都很好看。

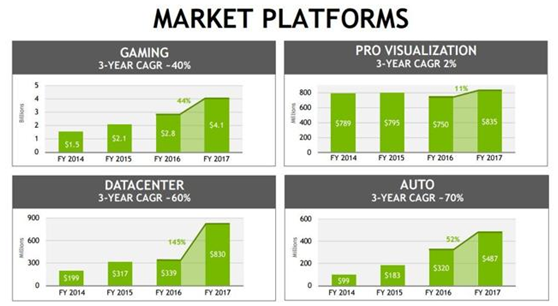

游戏仍然为业绩的主要驱动,虽然游戏显卡价格略贵,但消费者还是愿意支付。

目前公司各部分业务营收如下

自动驾驶

公司在自动驾驶方面拥有超强的计算平台,合作伙伴包括特斯拉,奥迪,奔驰等24家企业,自动驾驶营收三年复合增长率达70%。

当然,作为传统芯片巨头英特尔和高通也都通过收购大力进军该行业。但从目前的格局来看,英伟达牢牢占据老大的位置。

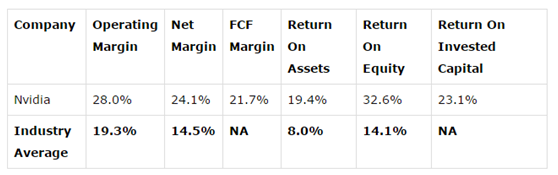

盈利能力

公司的赚钱能力远远超过行业平均。毛利从2014财年的55%上涨到17财年的59%,运营利润率同期从16%上涨到33%,管理层的经营能力可见一斑。

估值

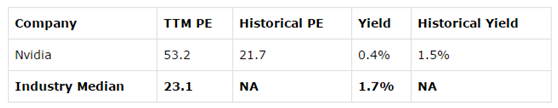

从短期估值看,公司TTM PE非常高,几乎是历史PE以及行业平均的两倍。

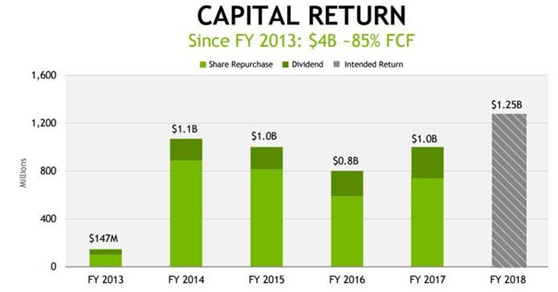

长期来看,从自由现金流的角度出发(TTM FCF/Share为2.31美元),按目前的价格计算,公司未来10年的复合增长率要达到25%左右才能justify。如果年复合增长20%比较合理的话,对应的价格在112美元左右,安全边际为-20%。

英伟达的长期Beta值为1.22,也就是说超过大盘波动22%,把这部分考虑进去,英伟达的风险比率大概为147%(现价/合理价格*beta)。

另外一点风险是竞争,面对人工智能,自动驾驶以及VR这些新兴行业,公司的竞争对手AMD,英特尔,高通每一个都不是省油的灯。不过截至目前,对手们并没有刻意抗衡的实力产品,但随着技术的升级推进,性价比将会是一个很重要的考量因素。在云计算方面,大客户如亚马逊,谷歌等以后竞争升级,价格战似乎是不可避免的,因此压低芯片供应商的价格也是极有可能的,英伟达未来是否还能保持如此高的盈利水平是存疑的。

综上所述,英伟达可能有亚马逊的部分潜质,但这需要对风险承受能力极大的投资者才能享受。不过话说回来,如亚马逊一样几百倍回报的成长股一路又有多少人能坚持下来呢?

免责声明:华盛独家资讯引用之数据或资料可能得自第三方,华盛通将尽可能确认资料来源之可靠性,但并不对第三方所提供数据或资料之准确性负责,也不构成任何证券、金融产品或工具要约、招揽、建议、意见或任何保证。证券价格有时会大幅波动,价格可升亦可跌,更可变得毫无价值,敬请投资者注意风险。在使用本文件及任何内容时必须注明稿件来源于华盛通,华盛通所属深圳市时代华盛网络科技有限公司将保留所有法律权益。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?