原创精选> 正文

德州和英特尔,你选哪一个?

2017-03-15 15:35

转型之路

过去几年,两家公司都进行了大的转型,但是TI转型相当成功,Intel的商业战略则仍然不清晰。主要原因是TI在2012年就退出了移动市场,专注在细分市场。

TI退出移动市场业务的选择是非常明智的,当时移动芯片市场的竞争非常激烈,不仅有半导体芯片厂商,还有一些智能手机设备商,比如苹果生产自家的芯片。TI看到了前路的红海,但是intel继续尴尬的尝试,这决定了后来两者的业绩表现。

去年TI自由现金流41亿美元,从2004年以来,自由现金流每年平均增长8%,2016年TI的每股盈利增长了24%。而Intel 2013年移动芯片制造商损失了30亿美元,2014年又损失了41亿美元,再加上PC市场的放缓,Intel必须努力重新聚焦在新的增长点上。

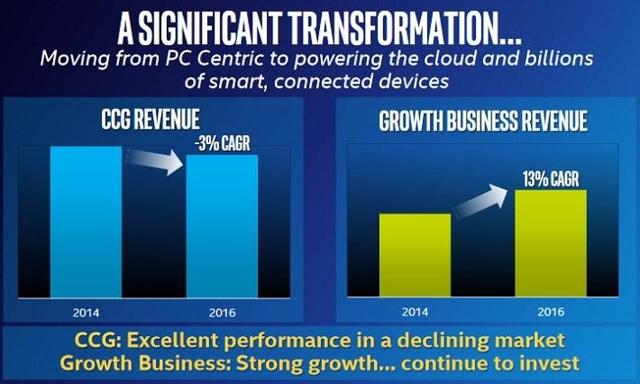

Intel的新成长中心包括数据中心,IoT,分别增长8%和15%。问题还是Intel的核心PC业务仍然占到全部营收的一半以上,而该部分去年的增长仅有2%。相反,数据中心和物联网加起来占到全部营收的三分之一,Intel必须努力提高这部分的占比。

成长预测

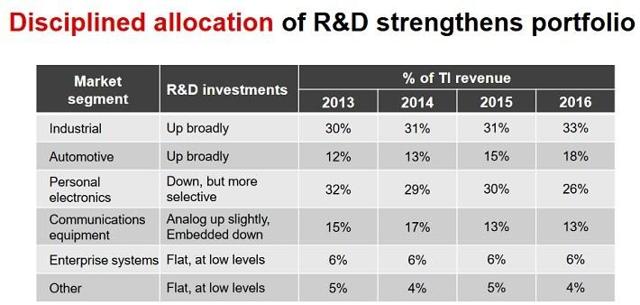

在未来成长潜力上,TI拥有可持续优势,主要是因为它在它擅长并且主导的领域正在巩固优势,也就是工业芯片和汽车市场。

2016年,Intel整体营收增长7%,但是更高的开支,比如研发投入提高了5%,导致了EPS下跌了9%。好消息是Intel今年的新兴业务仍然有望保持在两位数以上的增长。同时,公式也会降低在PC市场的投入,将更多的资源投向数据中心,物联网,存储器方面。

Intel预计2017年调整后EPS为2.8美元,相当于同比增长2.9%。

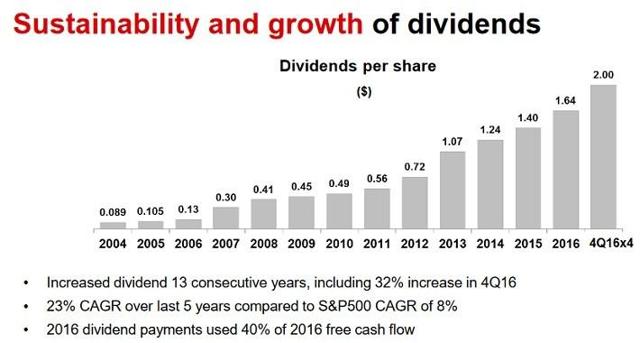

分红

Intel很少提高分红,目前的股息率在2.9%左右。相反,TI连续13年提高了分红,去年的分红增长是32%,过去5年分红派现的年复合增长率在23%左右。

TI未来的分红空间还很大,去年TI 40%的自由现金流都用来分红了。如果以后TI的分红以后每年继续增长25%,按目前进入的股价算,5年之内,股息率在7.6%左右。Intel过去5年分红增长仅为4.3%,假设每年增长5%,5年之内股息率接近3.7%。

目前Intel正处在一个艰难的阶段,公司聚焦人工智能,无人驾驶,物联网,这是正确的,但同时,业绩仍然受PC市场拖累。公司必须在目前落后的领域加大投资,以避免在下一次产业革命浪潮中再次掉队。

来源:Seeking Alpha

免责声明:本文仅供参考,并非投资建议,我们将竭力提供专业可靠的信息。转载请注明来源,本公司将保留所有法律权益。

推荐文章

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价