原创精选> 正文

甲骨文利润一窥:云业务增长,股价却未被推高

2017-03-13 17:22

正如上世纪90年代的科技巨头一样,大数据巨头甲骨文(NYSE:ORCL)正试图重塑公司商业模式以赶上云业务的发展浪潮。公司将于本月15日发布2017年第三季度财报。

据路透社IBES(Institutional Brokers' Estimate System,机构经纪人预测系统)分析师预测,甲骨文每股收益为0.62美元,同比下跌3%,而总营收为92.5亿美元,同比增长3%。

如果甲骨文营收达92.5亿美元的预期,不考虑汇率变动的情况下,这将是公司过去9个季度中仅第二次实现同比增长。

上一季度甲骨文传统业务表现未及预期,同比下跌20%,因此虽然公司云业务实现增长,但总营收及利润却遭到传统业务拖累,IBM和思科等软件公司也遭遇了类似情形。

甲骨文当前的问题不足为奇,风靡上世纪90年代的科技巨头中约有6家都有过类似遭遇。

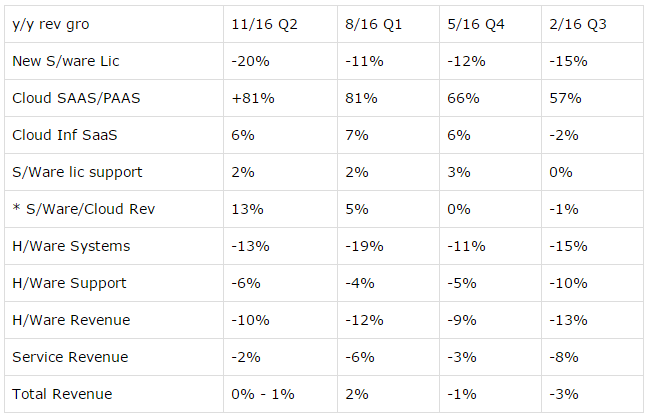

下图是甲骨文财报数据,有助于说明上述情形:

来源:甲骨文季报

上表中最重要的一项是云业务营收,上季度是三年以来甲骨文云业务营收同比增长最快的一次,但即使是高达两位数的增长率也未能推高公司股价。

尽管云业务整体增长12%,高于去年同期的8%,但传统大数据业务营收占比却降至15%。甲骨文云业务包含SAAS(软件即服务)、PAAS(平台即服务)以及Cloud Inf SSA(基础设施即服务)。

在财报即将公布之际,为什么甲骨文的云业务发展趋势和云业务(上表中第二、三行)增速相当亮眼,但公司股价却并未被推高呢?

公司估值

当前路透社IBES分析师一致认为2017至2019年间,甲骨文的营收和每股盈利平均增速分别为3%和6%。公司当前市盈率约为16-17,但笔者认为有许多利空消息,或者说至少是甲骨文从传统业务转向云业务的“转型之痛”导致了公司股价停滞不前。

通常资本回报率只作单独讨论,但自公司管理层宣布将从2017财年第四季度起上调股息后,甲骨文的估值也受到资本回报率的影响。但对股东而言更为重要的是,甲骨文一旦进行25%-33%的股份回购,就能抵消激励型期权(ISOs)造成的稀释。

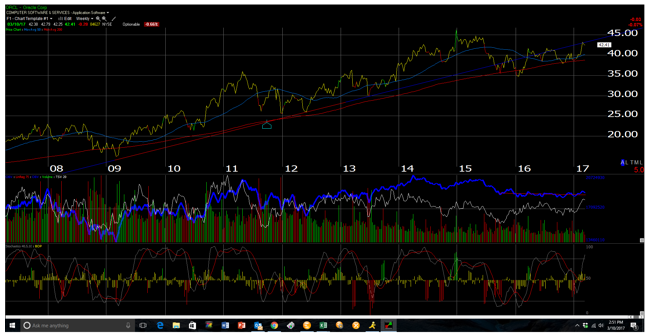

技术分析

上图为甲骨文2014年12月创下股价新高46.71美元以后两年半以来的周线图。无独有偶,公司股价创下的新高时也是2000年9月的高点。显然,当交易量大于股价高点的交易量时,一旦股价超过46美元,长线就可能上涨。

笔者无法告知大家公司财报公布时股价将会如何变动,但值得注意的是美联储议息时间也在周三,因此市场可能会做出一些反应。

结语

笔者有位客户当前持有1.7%的甲骨文股票已好几年,且会在甲骨文公布财报之前继续持有。

寻求适当收益和风险的投资者或许想要等到甲骨文股价重回顶峰之时,即高出当前股价10%的时候,但虽然甲骨文过去几年中云业务实现了增长,增速却尚不足以推高公司股价。

从股价过去几个季度的表现可以看出,尽管甲骨文云业务实现增长,但传统业务衰退太快,不足以提振股价。随着云业务的营收占比不断增大,公司股价将会有所突破。

文章来源:seekingalpha

免责声明:本文仅供参考,并非投资建议,我们将竭力提供专业可靠的信息。转载请注明来源,本公司将保留所有法律权益。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?