熱門資訊> 正文

人工智能產業重塑有色行業格局,匯添富中證細分有色ETF聯接C(019165)銅+鋁含量近5成

2026-02-04 11:22

人工智能產業正以前所未有的速度重塑全球有色金屬的需求格局。作為"電氣化時代的石油",銅首當其衝成為AI基建的核心受益者。據標普全球預測,2025年至2040年間,AI數據中心及相關電力基礎設施將新增約200萬噸銅需求。

摩根士丹利預計,全球AI數據中心的銅需求將從2023年的每年20-50萬噸激增至2027年的50-120萬噸,複合年增長率達26%。礦業巨頭必和必拓更是預警,到2050年數據中心銅需求將增長六倍,從當前約50萬噸/年攀升至300萬噸/年,佔全球銅消費比重將從1%升至7%。

圖:全球AI數據中心銅量預測

數據來源:Wind、鋼聯 數據區間:2022-2027(2026、2027為預測)

圖片趨勢描述:從趨勢觀察,由於使用AI服務的人口基數的不斷增加,單位數據中心的用銅量也在逐漸遞增。

而從微觀案例分析,微軟2009年建成的芝加哥數據中心使用了2177噸銅,而一座超大規模AI數據中心最多可消耗5萬噸銅。2024年北美數據中心建設創歷史新高,僅美國主要市場就有超過6.3吉瓦的容量在建,總投資額近1.5萬億美元。

除銅之外,鋁作為輕量化和散熱材料,在數據中心冷卻系統與服務器機架中用量可觀。單個超大規模AI數據中心需消耗高達2萬噸鋼材用於結構支撐,同時需要大量鋁材用於散熱系統

。這種多金屬共振的需求結構,使得AI產業成為繼新能源之后有色金屬市場的又一戰略級增長極。

從數據上看,AI智能化升級帶動鋁遠期需求增量,2026年AI輻射出的數據中心+儲能+智能機器人需求增量預計可達85萬噸。內外需求預期同向增長,預計2026年全球原鋁需求增2.7%。預計2026年全球電解鋁供需緊平衡。2027年后隨着中國電解鋁產能達峰,供給端增量主要由海外提供,需求端新能源+AI不斷放量,全球供需缺口擴大,鋁的資源屬性有望凸顯。

圖:全球電解鋁供需預測(萬噸,%)

數據來源:Wind、鋼聯 數據區間:2021-2028(2026、2027、2028為預測)

圖片趨勢描述:從數據趨勢分析,隨着新能源+AI不斷放量,中國以及全球鋁需求正在逐年增加

在決定PPI的成分中,黑色鏈、石化鏈和有色鏈條佔比高達七成。其中有色鏈條中的金、銀、銅、鋁價格中樞的顯著抬升,將對PPI形成強勁的正向貢獻。綜上,按基數效應計算,PPI最迟有望在2026年6月轉正,甚至可能提前。

有色ETF匯添富(159652)標的指數全面覆蓋金、銅、鋁、鋰、稀土等子板塊,有望全面受益於有色「超級周期」。

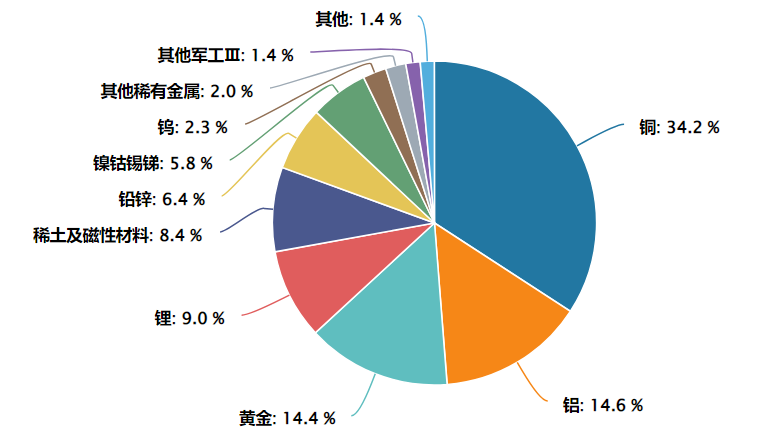

指數編制方案明確覆蓋"上游資源開採→中游冶煉加工→下游高端應用"完整鏈條,其中銅+鋁的合計權重約為近5成,銅含量更是高達34%,在同類有色指數中處於較高水平。

在工業金屬權重股的配置上,細分有色指數呈現"核心突出、長尾分散"的特徵,這種結構使得指數在工業金屬牛市中具備足夠的龍頭彈性,而在周期調整時,尾部中小市值標的的互補性又能平滑回撤。

數據來源:Wind 截至2026.02.02(中信三級行業分佈)

持倉結構:截至2026年2月2日,該指數前三大權重板塊分別為銅(34.2%)、鋁(14.6%)和黃金(14.4%)。

Wind數據顯示,截至2026年2月2日,該基金近2年回報率高達171.24%,顯著跑贏滬深300等主流寬基指數,且最大回撤同類更低,體現了較好的風險收益比。

對於場外投資者而言,或可關注其C份額——匯添富中證細分有色金屬產業主題ETF聯接C (019165),其免收申購費與按日計費的靈活機制,在有色金屬這類波動較大的題材中尤為適用。能夠顯著降低波段操作的通道成本,使得投資者可在捕捉到波段收益后及時止盈,無需被申購贖回費侵蝕利潤。

拉長時間看,匯添富中證細分有色金屬產業主題ETF聯接C (019165)展現穩定表現,近三年Sharpe比例高達1.73,遠高於同類產品,也顯示出該產品對於風險回撤的控制相當到位,長期收益更加穩健。

風險提示:

本文提及的數據和信息僅供參考,截至2026.02.03,不構成投資建議。基金過往業績不預示未來表現。市場有風險,投資需謹慎。投資者在投資前請仔細閲讀基金合同和招募説明書,根據自身風險承受能力做出決策。中證細分有色金屬產業主題指數由中證指數有限公司編制和計算,其所有權歸中證指數有限公司所有。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?